今回は、SMCにおけるエントリーポイントとハーモニックパターンの一つであるガートレー222に共通する点があったのでご紹介します。

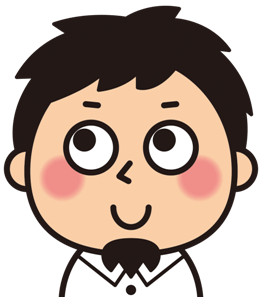

ハーモニックパターンと言えば逆張り手法であるイメージが強いのですが、ガートレー222は押し目買い・戻り売りのパターンの一つです。

当サイトではこれまでにSMCのエントリーまでの流れについて数多く解説してきていますが、その中でも理想的なエントリーポイントまでの流れと、ガートレー222の流れには似通ったものがあることに気づきました。

両者について理解することで、より信頼性のあるエントリーポイントが分かるようになると思いますので是非ご覧ください。

Contents

ガートレー222パターンについて

ガートレー222は数あるハーモニックパターンの中でも歴史のあるパターンです。

まずはこのパターンについて詳しくご紹介していきます。

ガートレー222の概要

ガートレー222は押しや戻りのパターンの一つです。

パターン分析の草分けの一人であるH・M・ガートレーが1935年に出版した「Profits in the stock Market」内の222ページで解説されたパターンであることから、「ガートレー222」と呼ばれるようになりました。

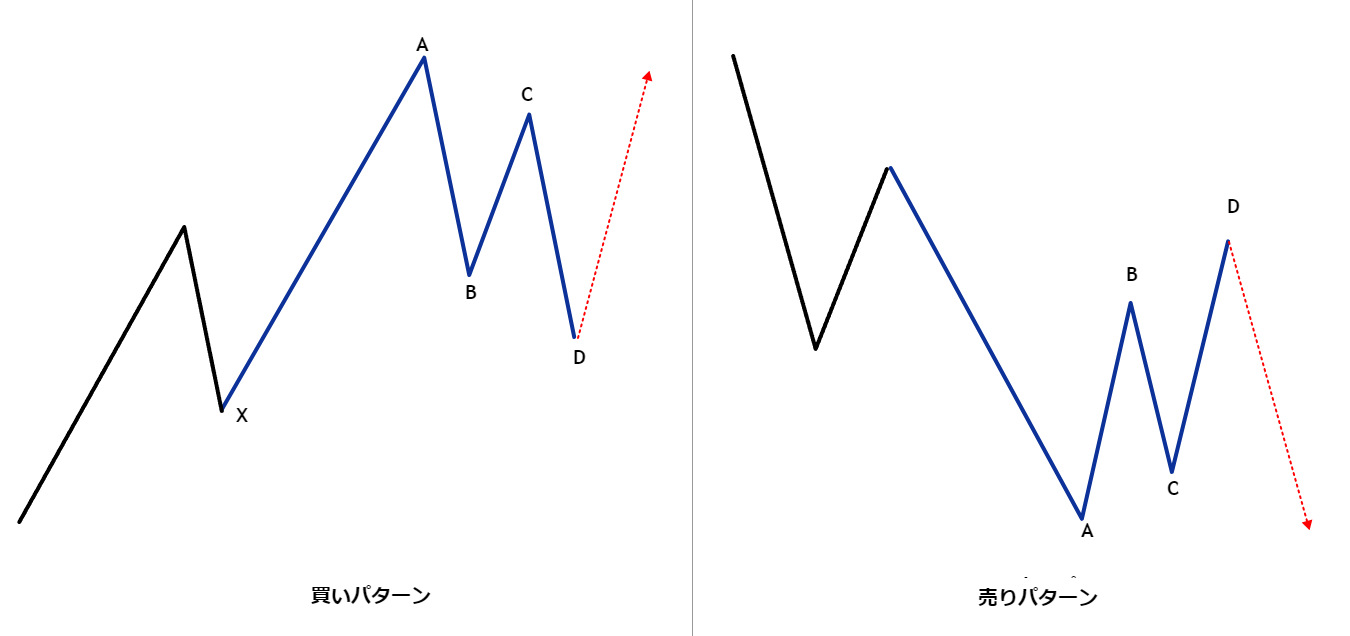

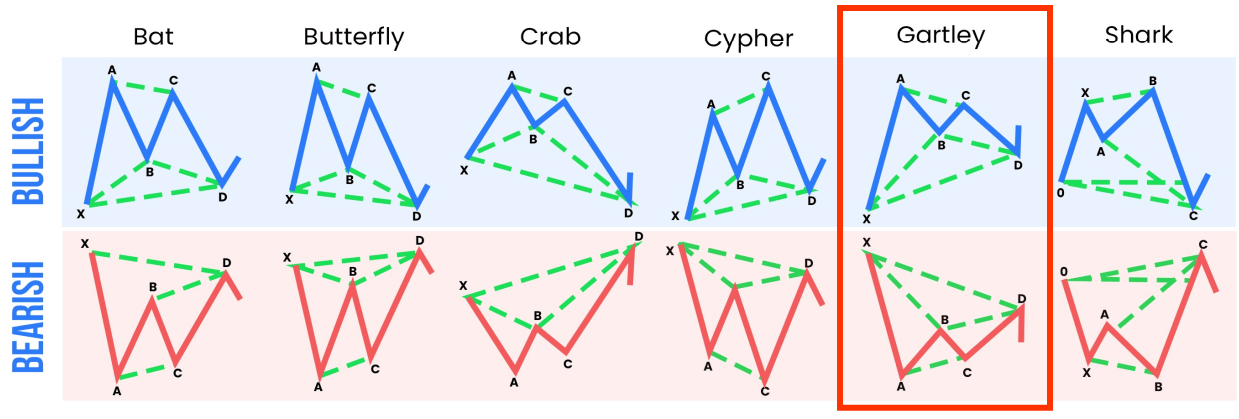

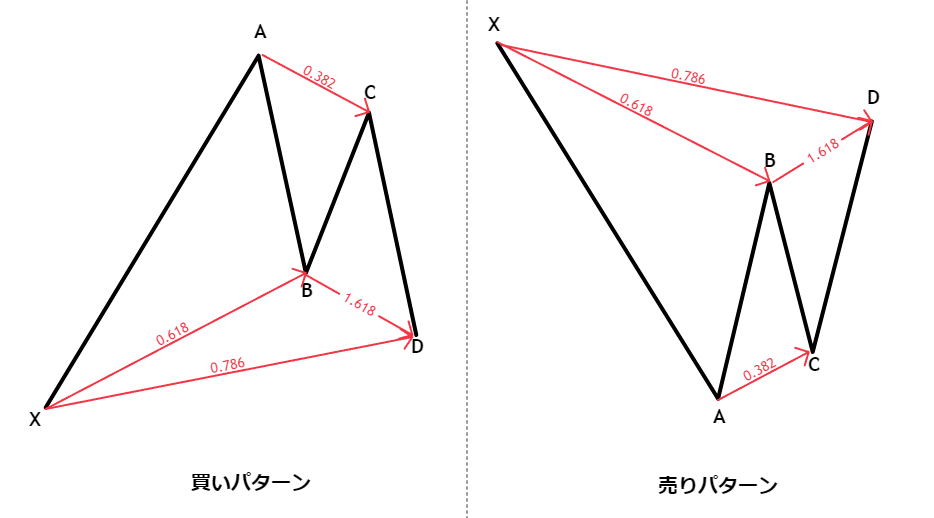

実際に書籍内の解説で使用されたモデル図のキャプチャーが上の画像で、ガートレー自身はフィボナッチ比率は利用していなかったようです。

図では左のAが買いパターン、右がのBが売りパターンになっていますが、左右でエントリーに至るまでの押しや戻りの波の形が異なります。

そのため、何とも変な印象を受けてしまいますが、実は現在よく知られている「ガートレー222」は、原著222ページのパターンをかなり手直ししたものとなっているようです。

実際にフィボナッチ比率を取り入れたのが「フィボナッチ逆張り売買法」の筆者の一人であるラリー・ペサベント(Larry Pesavento)で、ガートレー自身は3分の1、3分の2のリトレイスメント比率を利用していたそうです。

ガートレー222のパターンについて

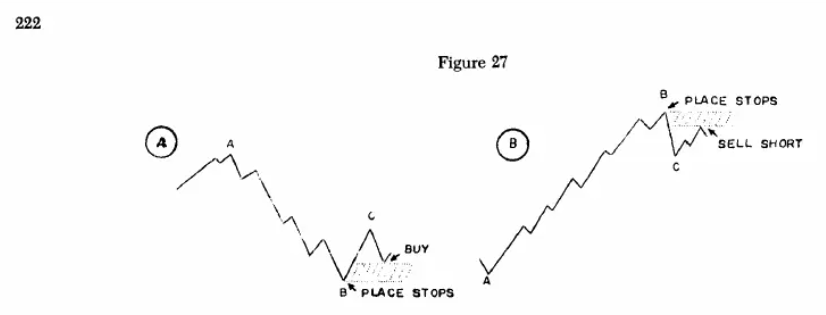

ガートレー222のパターンは以下のようになります。

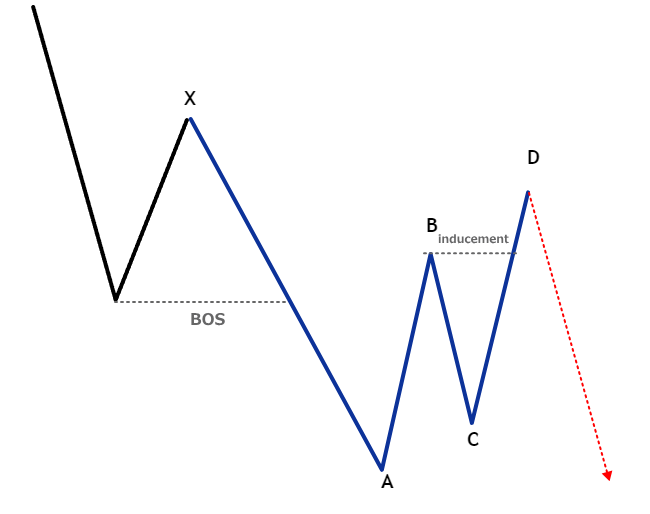

Xから始まって、頂点や底がA、続いてBCDと押し目や戻りの流れを形成して、Dのポイントでエントリーになります。

各ポイントにおける条件は以下の通りです。

- 終点DはXよりも上にある

- 頂点AはCよりも上にある

- BはXよりも上にある

- 終点DはXよりも下にある

- 底AはCよりも下にある

- BはXよりも下にある

ガートレー222について、更に理想的な波の比率を加えたものが以下になります。

特に重要なのがADの長さはXAの長さの0.786である、という点です。

つまりは、頂点から78.6%押したところ、もしくは戻したところでエントリーする、ということになります。

ガートレー222とSMCを組み合わせて考える

ここまでガートレー222のパターンについて解説してきました。

パターンの「形」だけを見ると、個人的にはどうも分かりにくい印象を受けてしまうのですが、ガートレー222は押し目買い・戻り売りを狙うための流れを示したものになります。

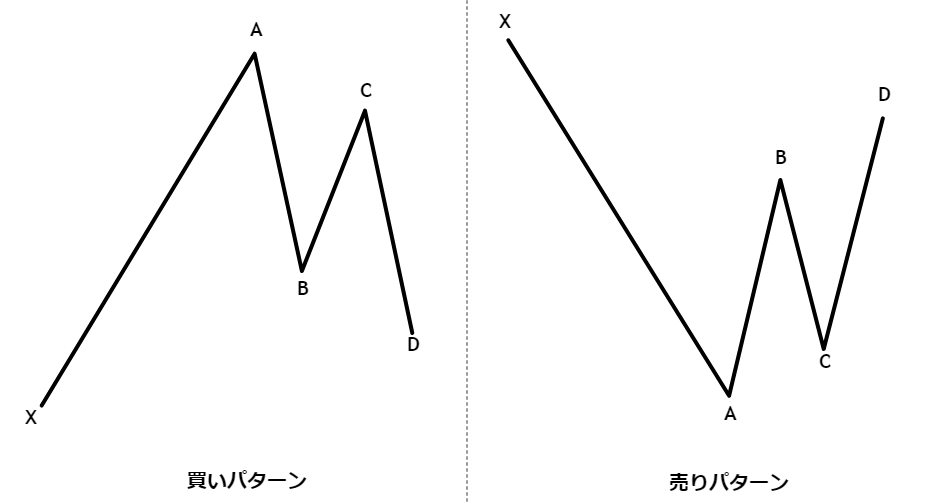

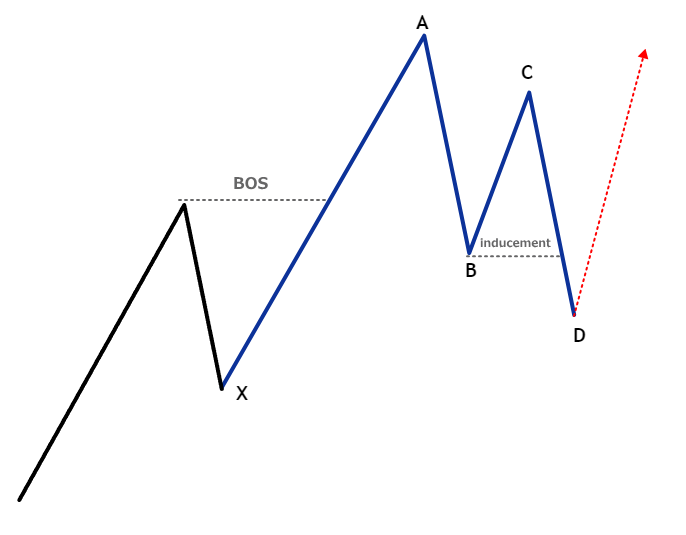

そこで、より分かりやすくするために、それまでのトレンドの流れも加えたのが下の図になります。(クリックで拡大)

青いラインがガートレー222で、その左側の黒いラインがそれまでのトレンドの波を示しています。

左側は上昇トレンド中に生じたガートレー222の買いパターン、右側は下降トレンド中に生じたガートレー222の売りパターンになります。

このようにして見ると、当ブログでこれまでに解説してきたSMCのエントリーまでの流れと非常に似通っていることに気づきます。

これから買いパターンと売りパターンそれぞれについて見ていきましょう。

買いパターンについて

買いパターンについて詳しく見ると、以下のようになります。

青色のXABCDがガートレー222のパターンになっているわけですが、頂点Aを付けた後にBまで押してから少し反発してCまで上昇後、再度下げています。

SMC的な解釈で考えると、このBからCまでの反発はダマシの動きであるInducementになります。

Bの下には多くの売り注文が入りますので、スマートマネーがBの価格を再度下に割ることで更に下落を加速させて、本命であるDのポイントでスマートマネーの買いが入った・・・と解釈できます。

ガートレー222の理想とする頂点からAからDまでの押しの深さは0.786ですが、これもSMCの押し目買いや戻り売りの理想値(0.618~0.781)と一致しています。

つまり、ガートレー222とSMCを組み合わせて考えると、「0.618~0.718あたりにオーダーブロックがあり、そこに到達するまでに一度ちょっとした反発があるのが理想的」となります。

これについては、同様のことを以前の記事でも解説していますが、実はガートレー222も似たような考え方だったことになります。

実際のチャートでロングパターンを解説

では実際のチャートでロングパターンを見てみましょう。

まずは下のチャートをご覧ください。

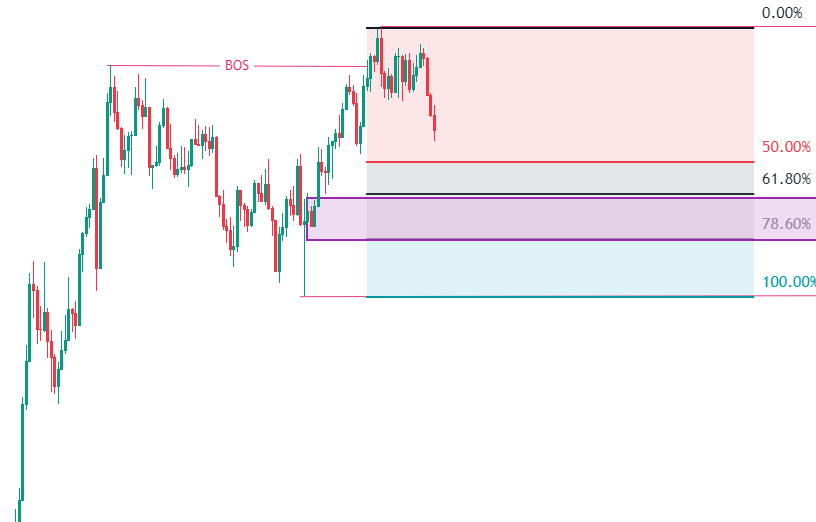

流れとしては上昇トレンドで、現在のスイングレンジに赤い水平線を描画しています。

その中にある紫色のゾーンがオーダーブロックになります。

このスイングレンジ全体にフィボナッチ・リトレイスメントを描画したのが下チャートです。

紫色のオーダーブロックの価格帯が、フィボナッチ・リトレイスメントの61.8%~78.6%とほぼ一致しています。つまり、このオーダーブロックはなかなか良いポイントにあることが分かります。

では、その後の動きを見てみましょう。

途中の50%押しの個所で少し反発がありましたが、更に下げてオーダーブロックに到達してから上昇しています。

フィボナッチ・リトレイスメントを外したのが下のチャートですが、しっかりとガートレー222の押し目になってます。

売りパターンについて

売りパターンについて詳しく見ると、以下のようになります。

青色のXABCDがガートレー222のパターンになっており、底Aを付けた後にBまで戻してから反発してCまで下落後、再度上げげています。

SMC的な解釈で考えると、BからCまでの反発はダマシの動きであるInducementになります。

Bの上には多くの買い注文が入りますので、スマートマネーがBの価格を再度上にブレイクさせることで更に上昇を加速させて、本命であるDのポイントでスマートマネーの売りが入った・・・と解釈できます。

実際のチャートでショートパターンを解説

では実際のチャートでショートパターンを見てみましょう。

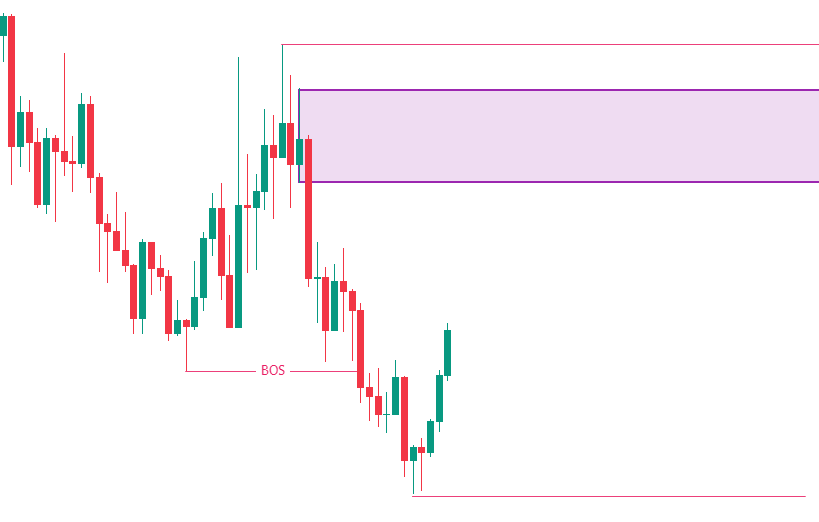

下のチャートをご覧ください。

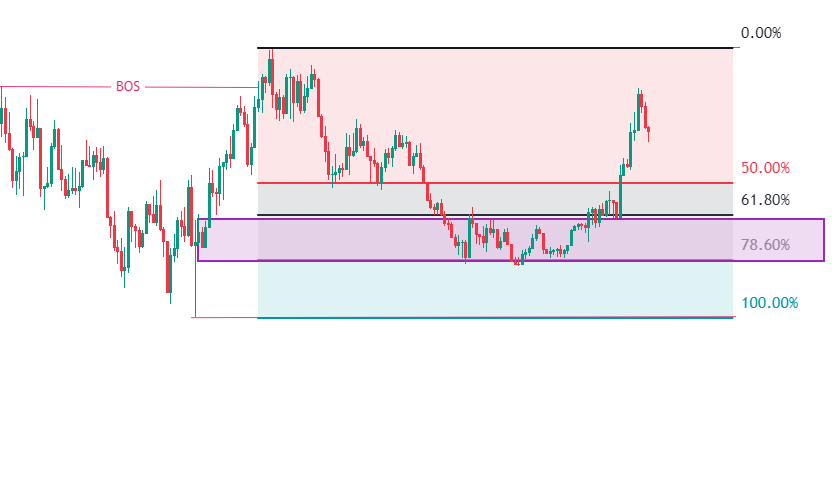

流れとしては下降トレンドで、現在のスイングレンジに赤い水平線を描画しています。

その中にある紫色のゾーンがオーダーブロックになります。

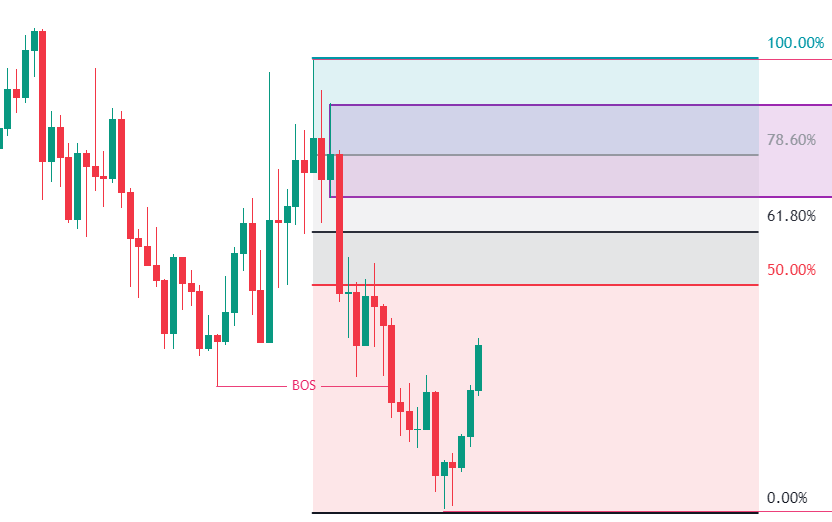

このスイングレンジ全体にフィボナッチ・リトレイスメントを描画したのが下チャートです。

少しわかりにくいですが、フィボナッチ・リトレイスメントの78.60あたりにオーダーブロックがあります。

ではその後の動きを見てみましょう。

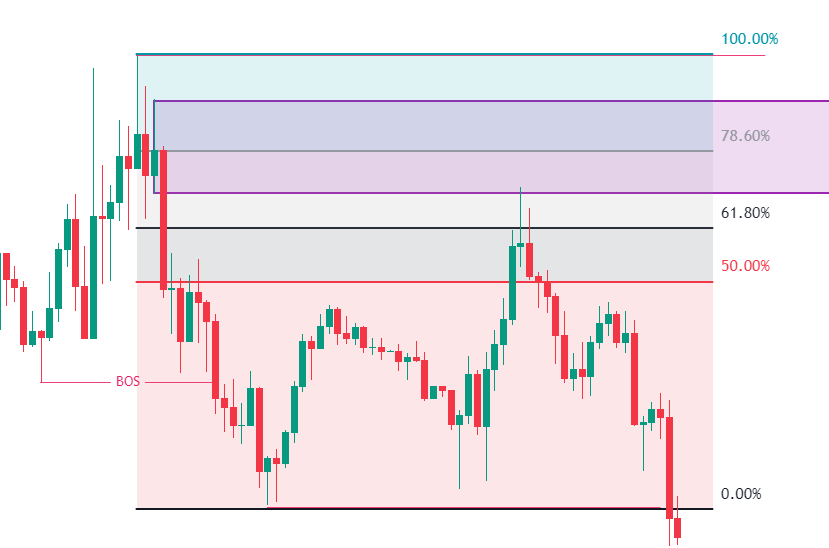

一度50%戻し未満の所で反発が起きて、そこから再度上昇してオーダーブロックに到達した後に下げていきました。

フィボナッチ・リトレイスメントを非表示にしたのが下のチャートです。

ガートレー222の理想とする比率とは少し異なりますが、それでも同じ形のパターンで戻りを作って下落していきました。

まとめ

今回は、ガートレー222とSMCのエントリーポイントについて共通する点について解説しました。

個人的には全く違う概念だと思っていたのですが、よくよく見てみると、親和性が高く、理想とする流れも似て、私自身も驚きました。

どちらとも世界的に有名な手法で、それらに共通点が多いのは興味深いですね。

フィボナッチ比率やオーダーブロックの位置など、両者の条件がしっかりと合うことは少ないものの、大まかにでも合っているポイントがあれば、それは信頼性の高いポイントになります。

今回はガートレー222とSMCについて深掘りしましたが、他のパターンでもSMCと親和性がありそうなものがありますので、今後はそれらについても検証していきたいと思います。