今回はスマートマネーコンセプト(SMC)とフィボナッチリトレイスメントを組み合わせ方について解説します。

SMCとフィボナッチの相性は良く、絶対に使わないといけないわけではありませんが、実際には多くのSMCトレーダーがフィボナッチを参考にしています。

フィボナッチリトレイスメントを利用することで、高勝率で、より高いリスクリワードとなるポイントを見つけ出すことができますので、SMCを実践している方はぜひご覧ください。

動画もありますので是非ご覧ください。

Contents

SMCでフィボナッチリトレイスメントを使う用途

本記事で解説するフィボナッチリトレイスメントを使う用途は以下の3つになります。

- プレミアム・ディスカウントの判断

- オーダーブロック位置の精査

- エントリーポイントの精査

特にプレミアムとディスカウントの判断は重要です。

それぞれについて詳しく解説していきます。

1.プレミアム・ディスカウントの判断

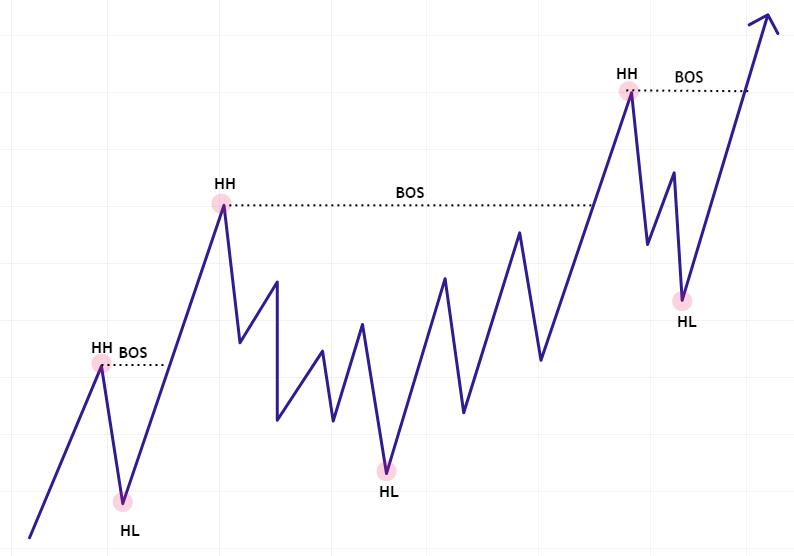

SMCにおいて非常に重要なのが相場の構造(Market Structure)の判断です。

これは、相場の波から高値安値(HH~LL)、トレンド方向のブレイクであるBOS、トレンド転換のCHOCHなどを判断し、今後に進む方向を考える、いわば相場環境認識のようなものです。

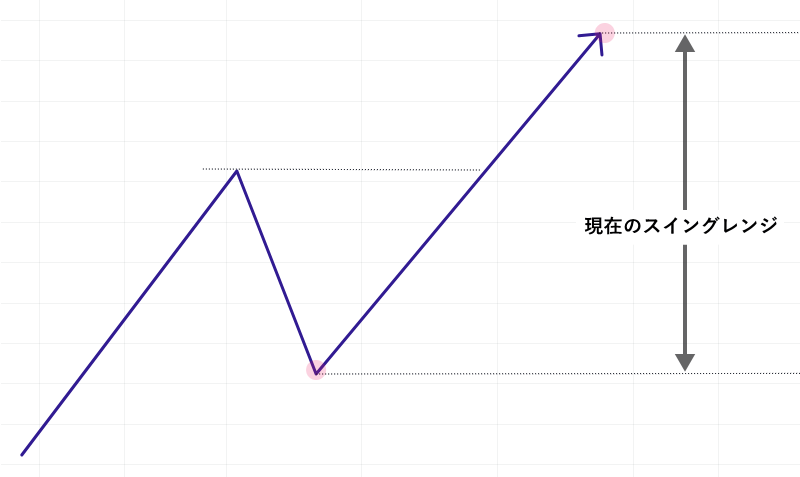

以下がMarket Structureの例です。(上昇トレンド)

相場の波は主にメジャースイングとマイナースイング(インターナルスイング)の大きく2つに分けられます(人によってはもっと多く分類する)。

これらを整理して、現在のトレンド方向、押し目がどの水準まで入るか?などを検討していくわけですが、ここで重要となるのがプレミアムとディスカウントの概念です。

プレミアムとディスカウントとは、その名前の通り価格が「割高か割安か」を判断することです。

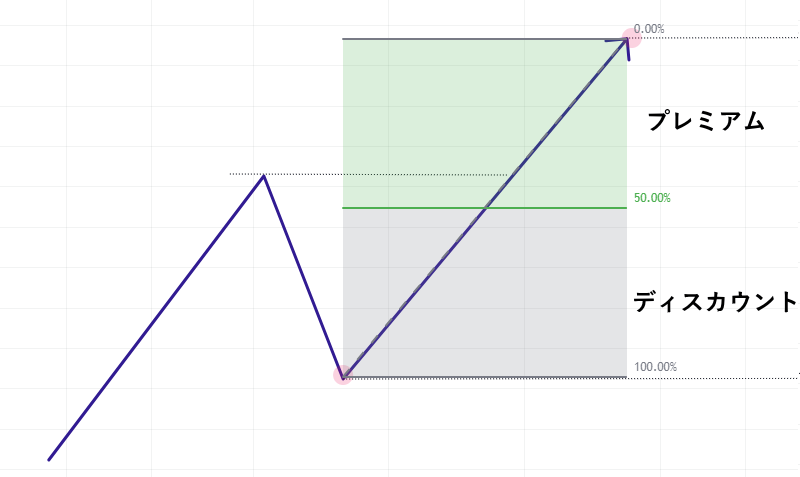

この判定方法は非常に簡単で、現在のメジャースイングレンジの高値と安値をフィボナッチで結び、50%より上(半値以上)の価格帯をプレミアム(割高)、50%以下(半値以下)の価格帯をディスカウント(割安)と判断します。

例えば、上昇トレンドで以下のようなスイングレンジがあったとします。

この高値と安値をフィボナッチリトレイスメントを利用して、50%で区切ると以下のようになります。

ロングエントリーをする場合は、価格がスイングレンジの中でも「ディスカウント」の中にあるところで入るのが鉄則になります。

プレミアムの中にある時はまだ押しが浅くて、もっと深い押しが入る可能性もありますし、リスクリワードもそれほど高く設定はできません。

しかし、プレミアムにある時は価格が反発する可能性が高まり、しかもより高いリスクリワードのエントリーが期待できます。

逆にショートエントリーする場合は価格がスイングレンジ中の「プレミアム」の中にある時にエントリーすることになります。

2.オーダーブロックの精査

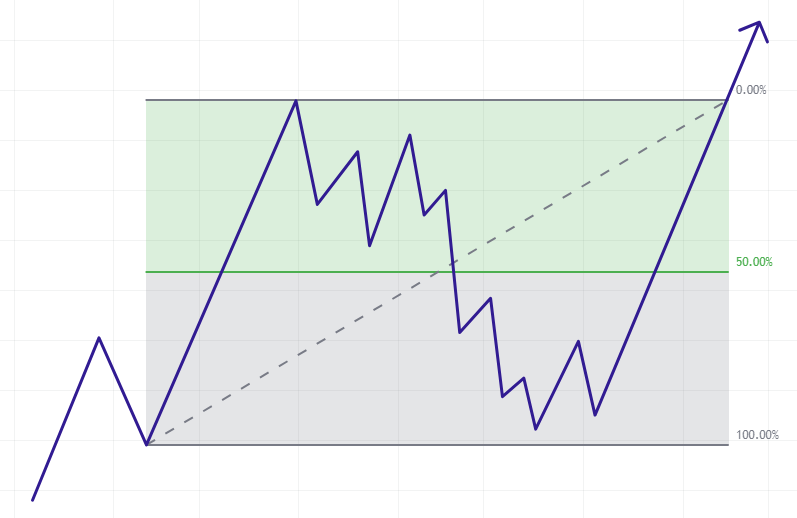

前項では、メジャースイングを半分に分割して、半値以上であればプレミアム、半値以下であればディスカウントと判断すると解説しました。

少なくとも半値以上の押しや戻りが無ければエントリーしないわけになりますので、以下のような上昇トレンド中であれば、50%以下のレートに入ってエントリー条件を満たしたところでロングすることになります。

プレミアムとディスカウントの概念は、低品質なトレードを避けられるエントリーフィルターとして非常に優秀です。(浅い押し目を作って高値を更新する動きはスルーしてしまうデメリットもあります)

これに更に条件を追加するためにフィボナッチリトレイスメントを利用します。

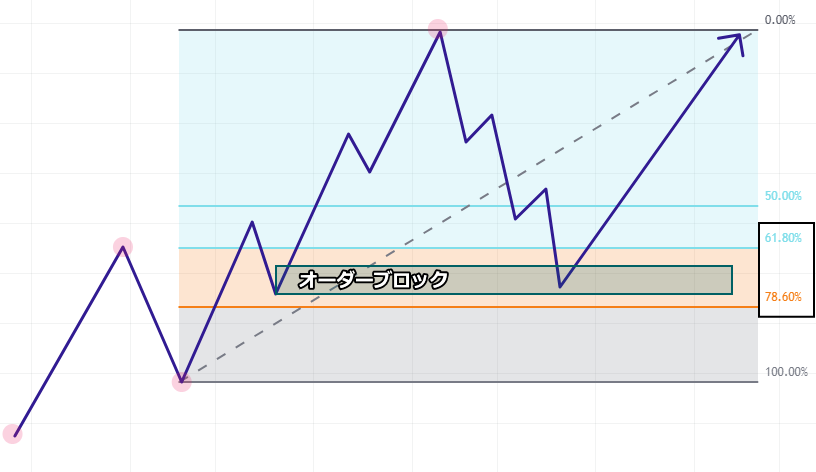

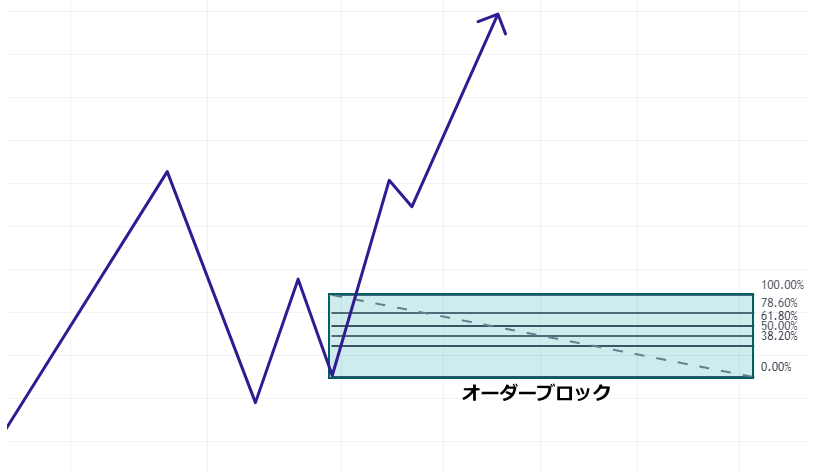

その条件とはスイングレンジ中の61.8%~78.6%の範囲内に生じたオーダーブロックのみでエントリーする、というものです。

この図では上昇トレンド中のメジャースイングレンジにフィボナッチリトレイスメントを表示し、その中の61.8~78.6%の価格帯に生じたオーダーブロックを描画しています。

このオーダーブロックでエントリーすることで、より信頼性のあるトレードが出来るようになります。

実際のチャートで確認

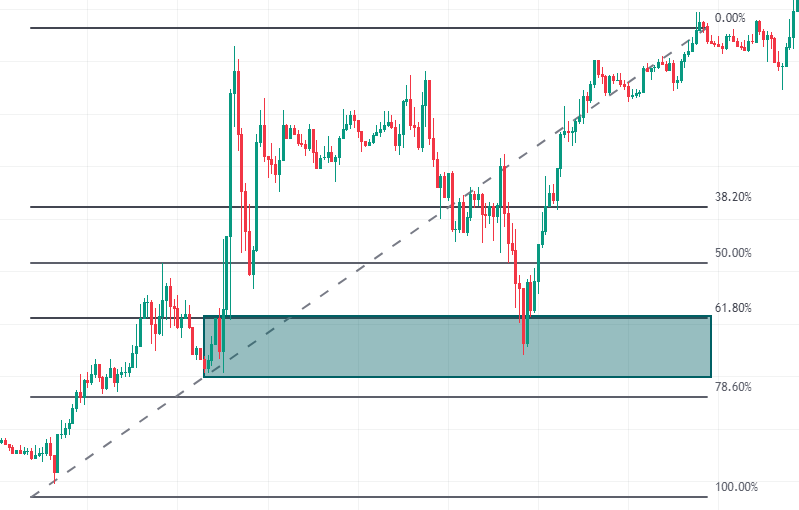

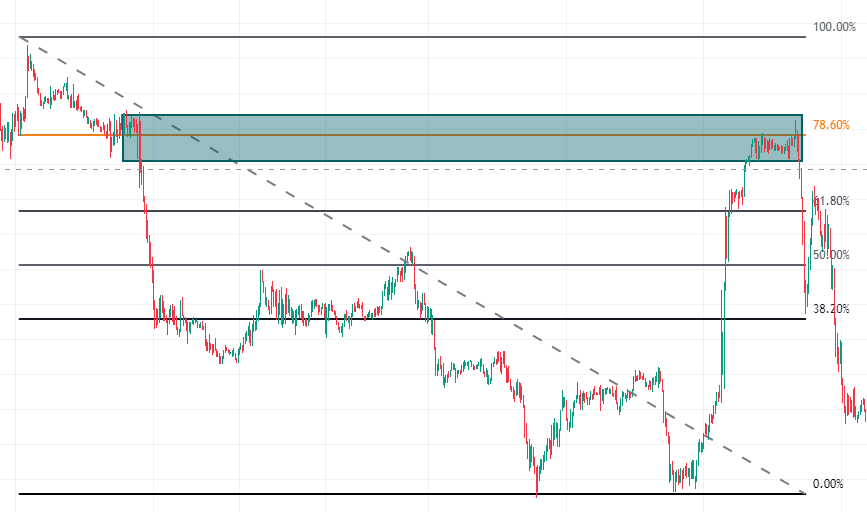

では実際のチャートで、スイングレンジの61.8~78.6の中に生じたオーダーブロックの例をご覧ください。

上昇トレンドの例

下降トレンドの例

3.エントリーポイントの精査

オーダーブロックは、スマートマネーが入ってくると考えられる「価格帯」です。

SMCでは、価格がオーダーブロックまで戻してきたところでエントリーするのが基本ですが、相場の状況やボラティリティによっては、オーダーブロックの値幅が大きくなることがあります。

オーダーブロックの値幅が大きいということは、それだけピンポイントでエントリーするのが難しくなったり、ダマシ的な値動きで損切りに当たるリスクもあります。

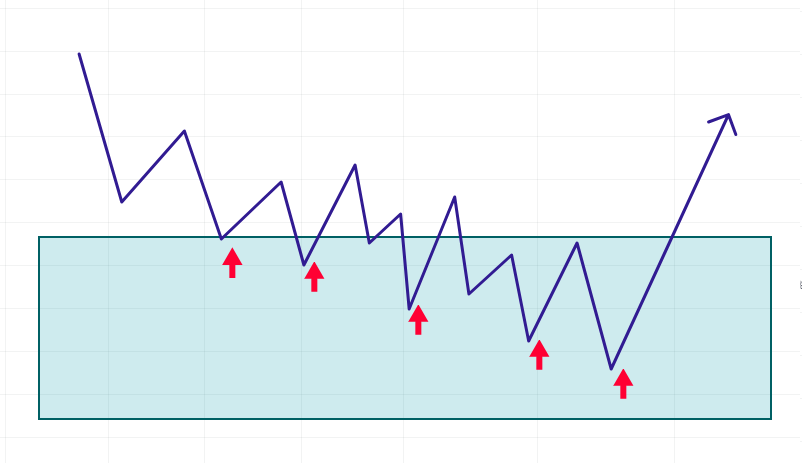

以下は、上位足のオーダーブロック中での下位足の値動きのモデルです。

オーダーブロックに到達したら勢いよく反発して・・・が理想ですが、このような値動きも存在します。

地味に安値を更新して反発してまた下げて・・・をオーダーブロック内で繰り返すと、タイトなストップロスを入れていたら損切りを連発することになります。

これを完全に避けることは不可能ですが、オーダーブロック内にフィボナッチリトレイスメントを表示して、その中で任意のレートまで来た時にエントリーを考慮するやり方は使えます。

特にオーダーブロックが値幅が広い時は利用する価値が出てくると思います。

任意のレート当たったところで下位足に切り替えて、そこで下位足レベルのCHOCH&オーダーブロック到達でエントリーすることで、よりピンポイントのエントリーが期待できます。

まとめ

今回はSMCにおけるフィボナッチリトレイスメントの使い方について解説しました。

SMCにおいて、スイングレンジにおける「プレミアム・ディスカウント」の概念は非常に重要ですが、それ以外についてフィボナッチリトレイスメントは絶対に必要というわけではありあません。

しかし、上手く利用することで、エントリーの精度を上げることが可能になります。

また、オーダーブロックの精査とエントリーの精査の両方をやるとエントリーチャンスが少なくなりますので、相場の状況やその時の自信に応じて色々なテクニックを使い分けると良いかなと思います。

そのためにも、ぜひ検証してその優位性を確認された上でご利用ください。