本記事では、Candle Range Theory(CRT)について解説します。

CRTは、Power of Threeを簡略化したモデルで、数本のローソク足で形成される反転パターンです。

上位足でこのパターンが見られたら下位足に切り替えてエントリーすることで、よりリスクを限定しつつ大きな利食い幅を狙うことができます。

シンプルかつ根拠のあるトレードをしたい方はぜひご覧ください。

詳しく解説した動画もあります。

動画の方ではFTOを利用して検証した結果も出しています。

https://www.youtube.com/watch?v=si-IyeemHUc

Contents

Power of Threeのおさらい

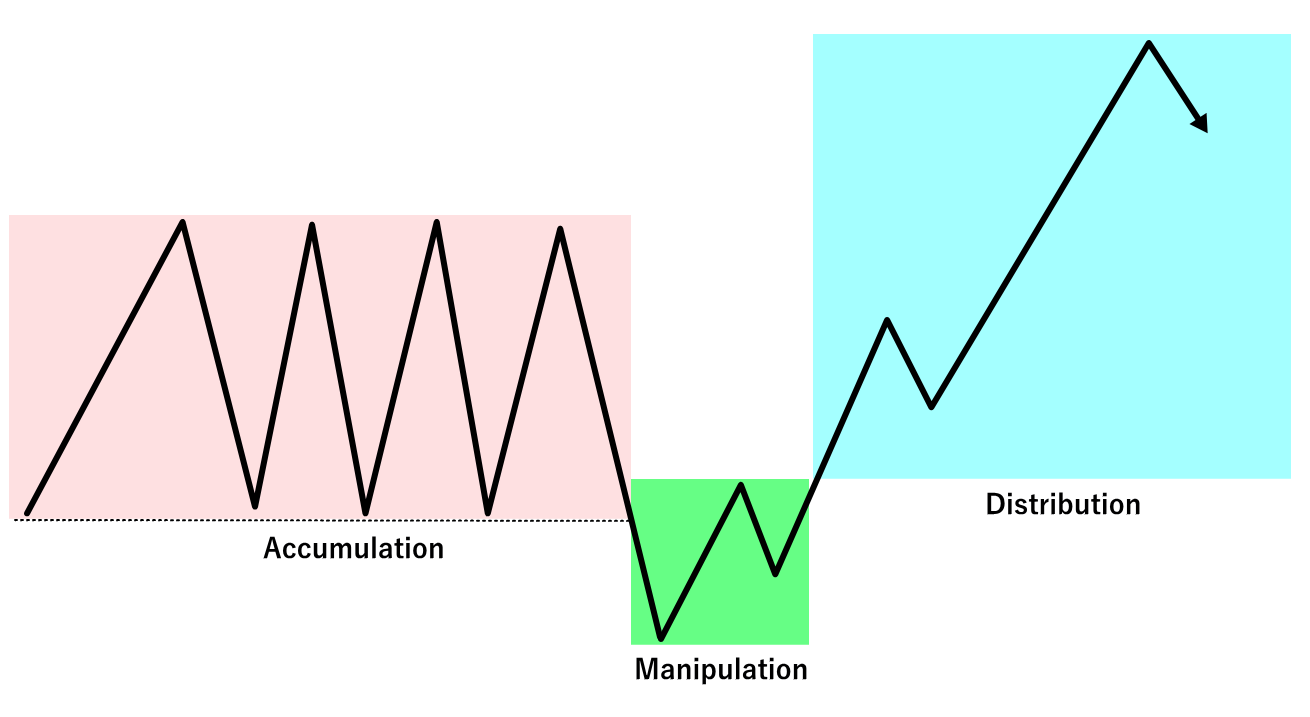

Power of Threeとは相場の値動きについて解説するモデルです。

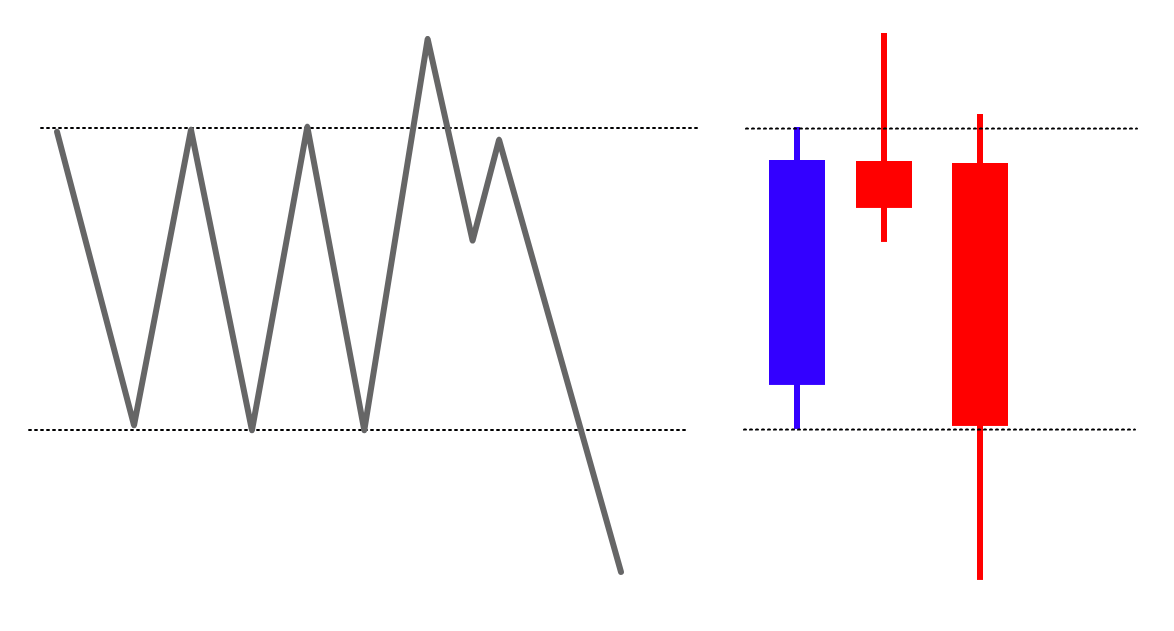

以下に示すように、相場には「Accumulation」「Manipulation」「Distribution」の3つの形態があります。

- Accumulation:レンジ感のある値動きで上下にLiquidityを作る値動き

- Manipulation:Accumulationのレンジを一時的にブレイクして戻ってくるダマシの動き

- Distribution:ダマシの動きから本当の方向に動く値動き

これはスマートマネーによって作られる値動きで、最初のレンジで上下にLiquidityを作り、一時的に逆方向にブレイクさせてストップを刈り取って本命のポジションを入れる・・・という流れです。

Power of Threeの値動きはどの時間足のチャートでも見られますが、解説には1日の値動きのモデルとして利用されることが多いです。

当然ながら毎日このような動きになるわけではありません。

しかし「Accumulation ⇒ Manipulation ⇒ Distribution」の流れは変わりませんので、「Accumulationの次はManipulationが来る!」といった形で相場の流れを予測して対応することはできます。

Candle Rnage Theoryについて

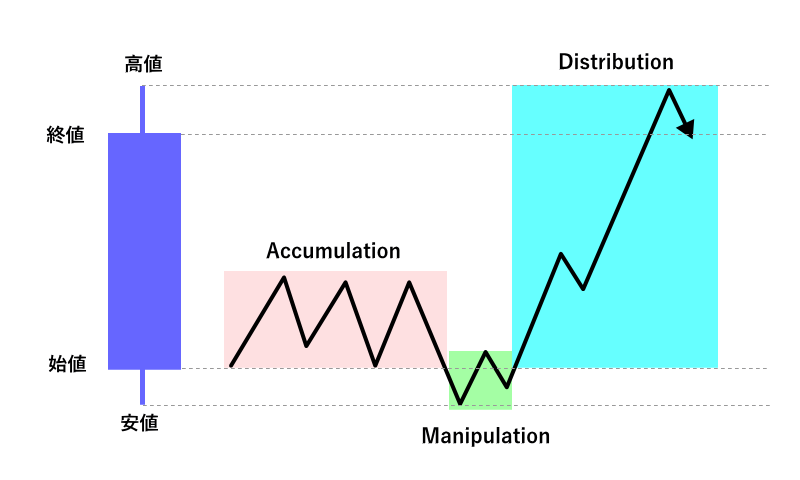

Candle Range Theoryは、Power of threeの値動きをローソク足数本でパターン化したものです。

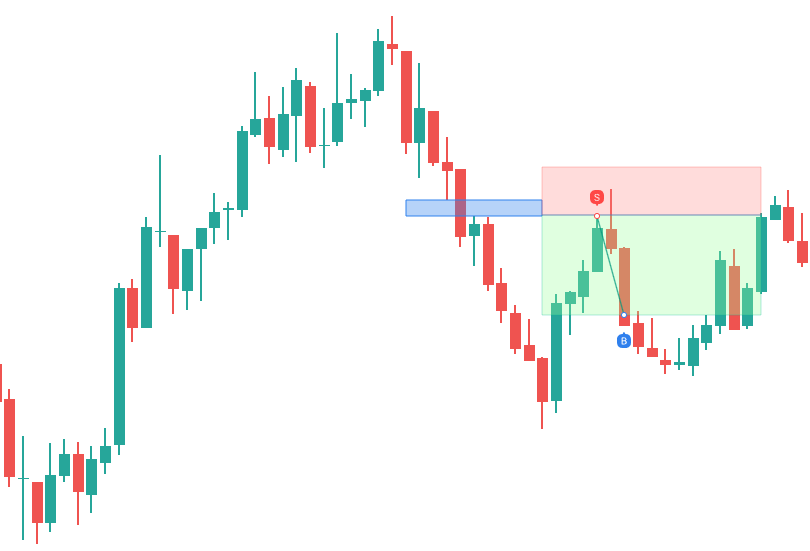

具体的には以下のようになります。(買いパターン)

ローソク足3本のパターンで、1本目の足と2本目の足でAccumulationとManipulationが生じて、3本目の足でDistributionが起きる値動きです。

ここで重要なのが2本目の足で、この足は1本目の陰線の安値を割るも、終値は1本目の安値内に留まる必要があります。(理想としては陽線で確定)

次は売りパターンです。

これは買いパターンの逆です。

1本目が陽線で2本目の足が1本目の高値を上抜けるも、1本目の値幅内で足が確定する値動きです。(理想としては陰線で確定)

1本目と2本目の条件が揃ったら、3本目の足は逆の方向のliquidityを取る動きに向かうと考えます。これがCandle Range Theoryの基本です。

言ってしまえば「ピンバーが出たら逆方向に進む」というのと考えは同じです。

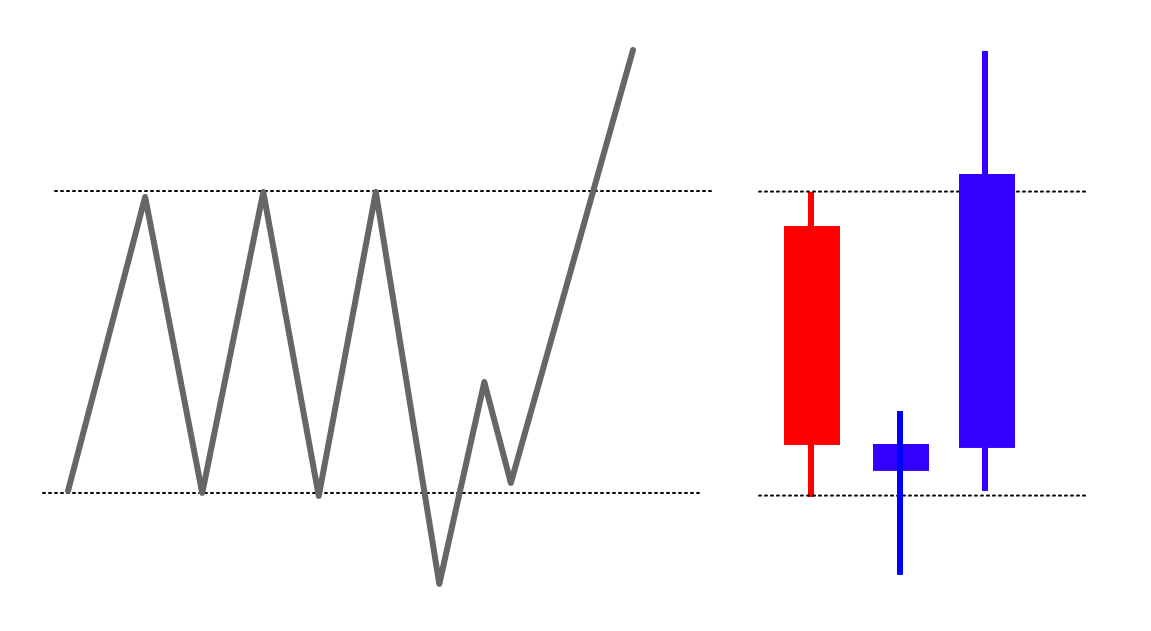

CRTの他のパターン

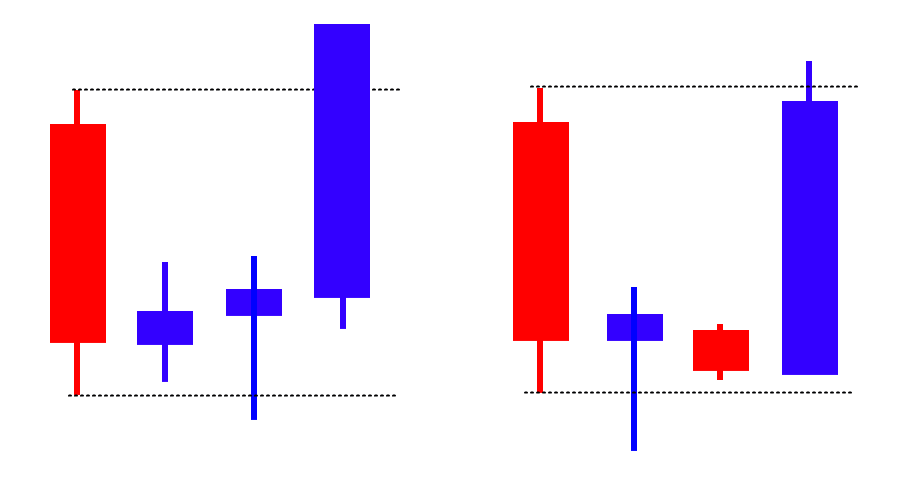

CRTについては基本的には3本の足から形成される値動きですが、様々な亜種もあります。

具体例をご紹介します。

左側は3本目の足でManipulationが生じるパターンです。

1本目と2本目はAccumulationのレンジがより長くなっていますので、その分だけManipulation後に強い反発が期待できます。

右側は2本目の足でManipulationが生じた後に中途半端な足が1本出てから4本目でDistributionが生じたパターンです。

Power of ThreeをベースにしてCRTを考えると、様々なローソク足パターンが想定できます。

CRTを実際のトレードで活かす方法

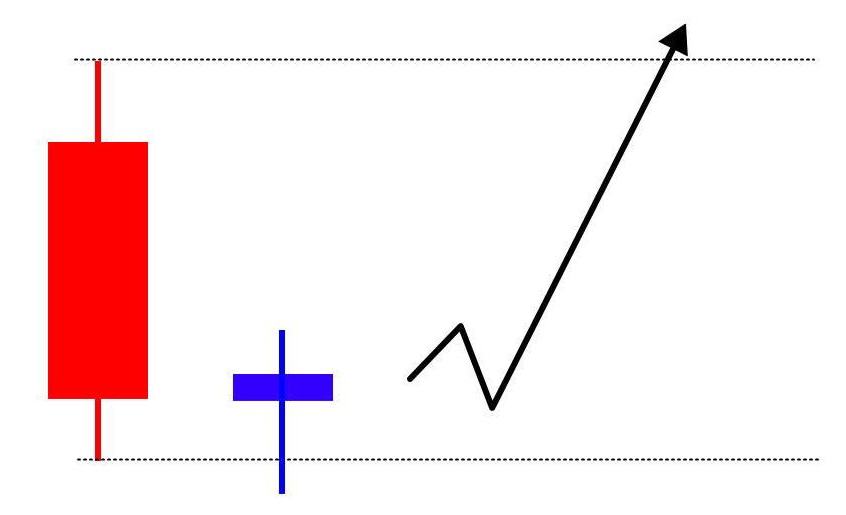

CRTで重要なのが2本目のManipulationです。

このManipulationが生じたと確信できたところでDistributionの値動きを狙うのが基本です。

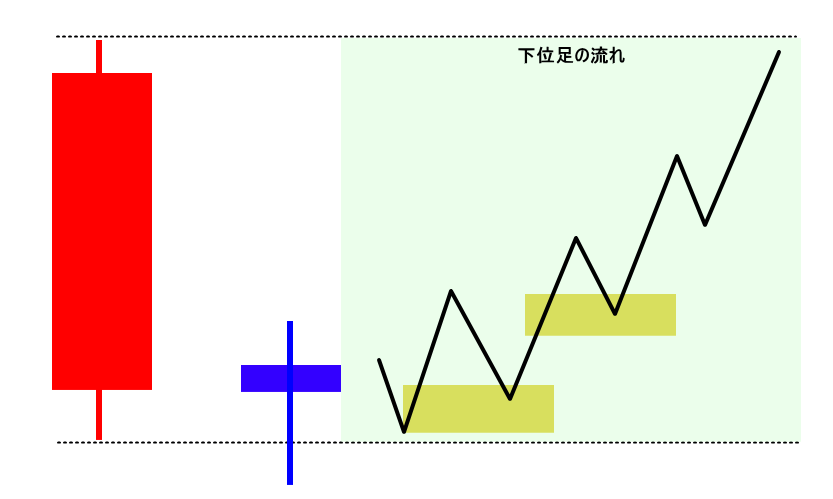

上位足で価格が反発しそうなところでこのパターンが出現したら下位足に切り替えて、低リスクのエントリーポイントを探ります。

下位足のエントリーポイントとしてはフェアバリューギャップ(FVG)、オーダーブロック(Order Block)、ブレイカーブロック(Breaker Block)等がありますが、シンプルにFVGが分かりやすいかと思います。

また、下位足で明確なFVGが生じていることを確認することで、客観的な反発の強さもわかります。

時間足の組み合わせ

時間足の組み合わせについては以下が理想的になります。

- 日足と1時間足

- 4時間足と15分足

- 1時間足と5分足

- 15分足と1分足

時間足の組み合わせについては色々とありますので、好みのものを選択することをお勧めします。

また、上位足が大きいほど信頼性が上がりますので、最初は4時間足や1時間足がおすすめです。

実際のエントリー例

では実際のエントリー例をご紹介します。

使用しているチャートはForex Tester Onlineです。

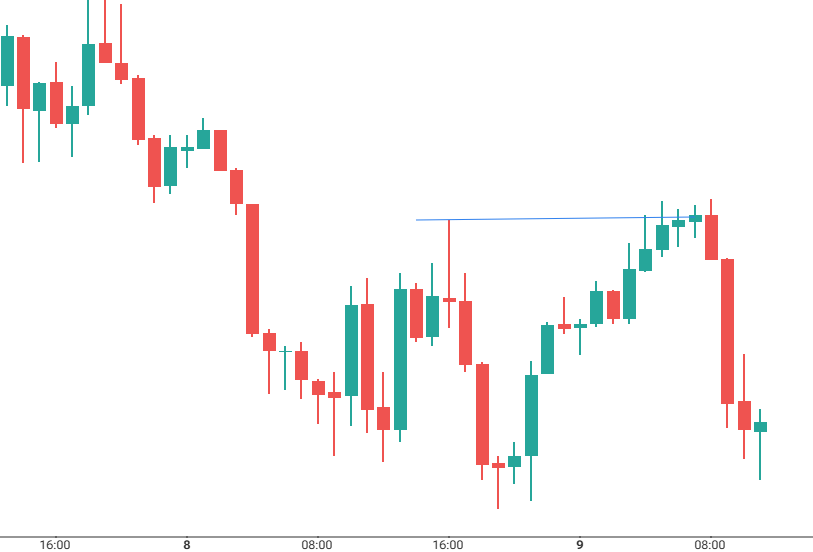

例1:ショート

1時間足と5分足の組み合わせの例です。

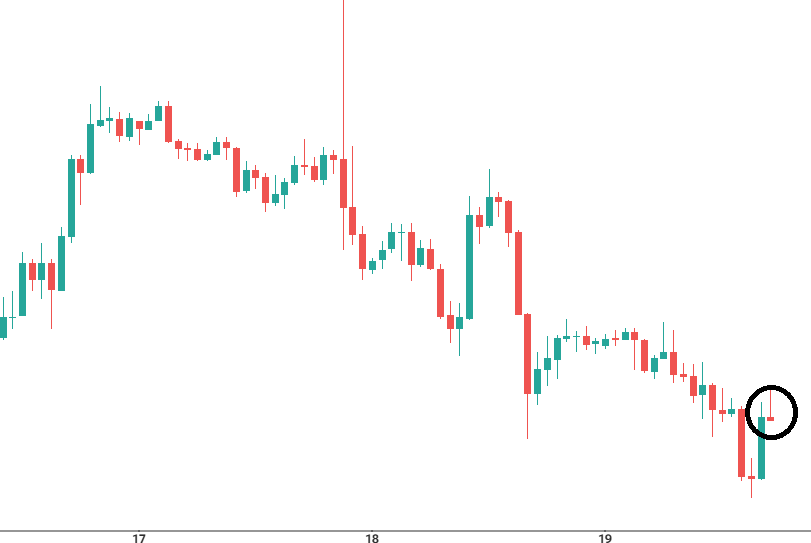

まずはユーロドル1時間足からです。

上位足の1時間足では下げの流れが続いており、チャートの一番右ではCRTの2番目の足まで確定しています。

足が確定したのは日本時間で24時。

ロンドン・クローズ・キルゾーンの時間帯です。

明らかな下げの中でこの値動きが出るということは、これから下げることが期待できます。

1時間足で2本目の足が切り替わったところで下位足である5分足に切り替えます。

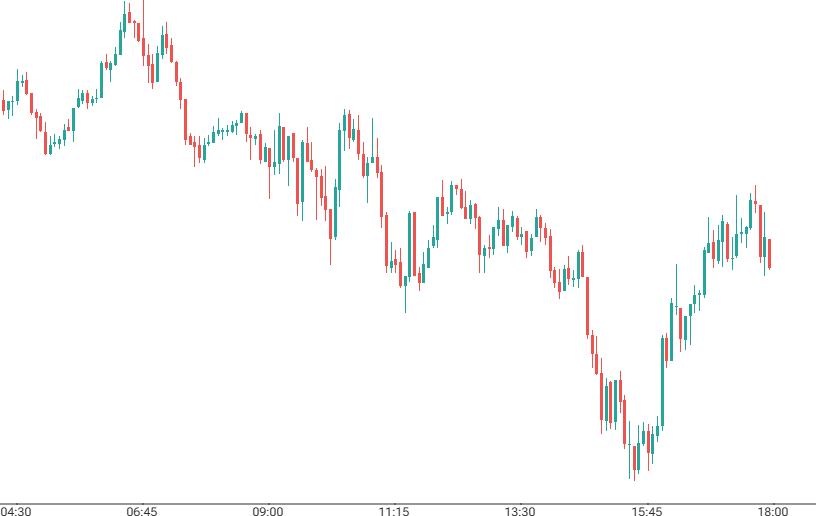

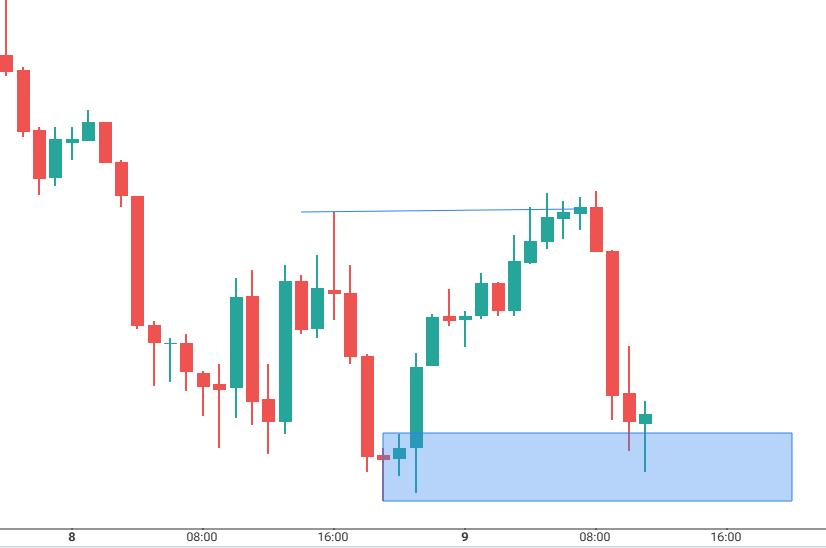

この時の5分足は以下のようになっていました。

まずはここから下げのFVGができるまで待ちます。

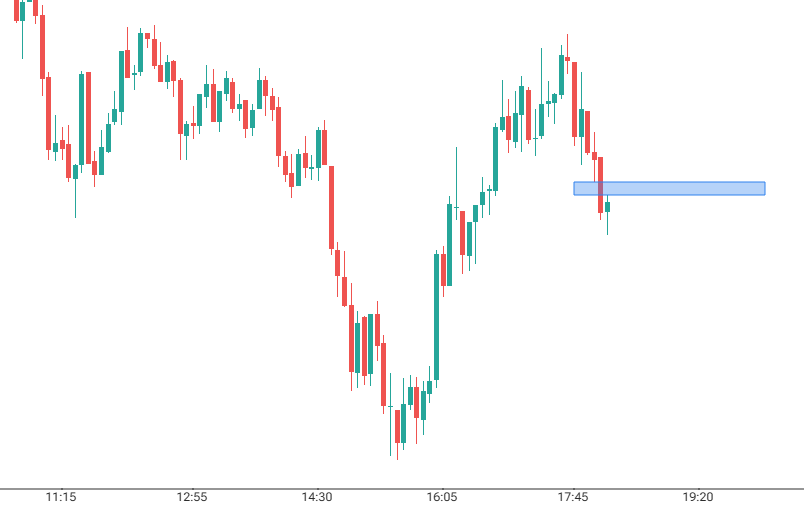

すぐにFVGが出現しました。

ここでFVGの下限にショートの指値注文を入れます。

損切りはFVGが生じた足の高値、利食いは損切幅の2倍に設定します。

損切りは結構タイトですので、勝率優先もしくは多くの利幅を取りたい方は、もう少し遠くに損切を置くことをお勧めします。

その後の値動きです。

FVGが生じてしばらく下げたのちに注文に当たって、その後利食いに到達しました。

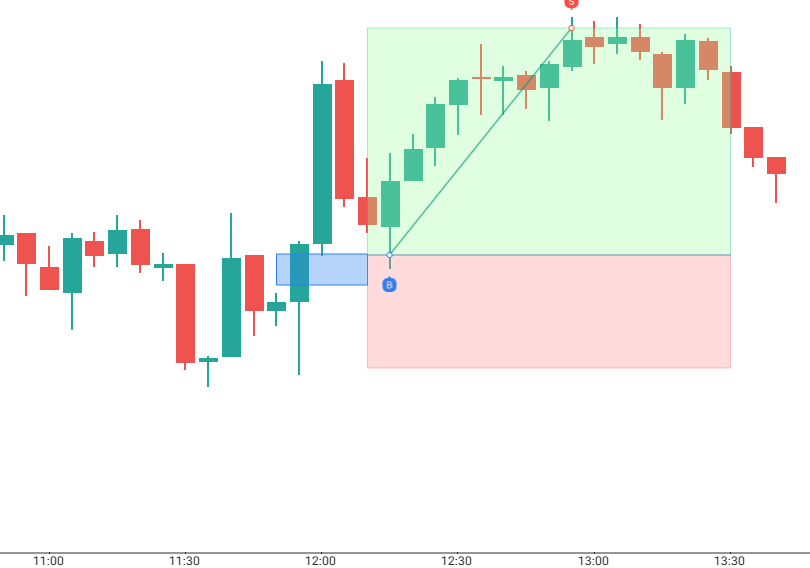

例2ロング

同じくユーロドルの1時間足と5分足の組み合わせになります。

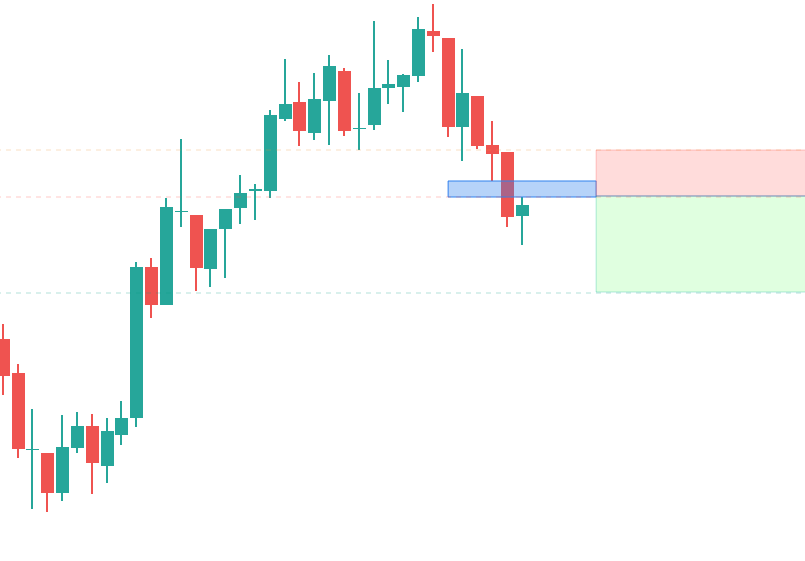

まずはユーロドルの1時間足です。

下げの流れから強く反発してトレンドが上に切り替わり、一番右の足でManipulationの動きが生じています。

この価格帯は以前勢いよく反発した個所で、オーダーブロックにもなっています。

そのため、足が出た価格帯、そして足の形から、「ここから多少なりとも反発があるだろう」と考えることができます。

5分足に切り替えると以下のような動きになっていました。

長らく続いた下げから反発しそうな流れです。

ここからFVGが出るまで待ちます。

次の足で大きな足が出現し、FVGが確定しましたので、FVGの上限に買いの指値を入れます。

損切はFVGの出来た足の安値、利食いはリスクリワードは2のところに設定します。

その後の動きです。

利食いに到達しました。

CRTを使う場合の注意点

CRTを使ってトレードする際に非常に重要なのは、「足の形だけにとらわれない」という点です。

それまでのトレンド方向や足が出現した個所で反発する可能性が高いかどうかをしっかりと考えた上でエントリーする・しないの判断をすることが重要です。

例えば、下のチャートのように確かに足のパターンできていたとしても、これでエントリーするのは無謀すぎます。

このように反転しそうな個所でパターン成立でエントリーが基本であることにご注意ください。

手法の統計的優位性につきましては、以下の動画をご覧ください。

まとめ

Candle Range Theory(CRT)は、Power of Threeをシンプルに視覚化した強力な反転パターンです。

たった数本のローソク足で相場の「Accumulation → Manipulation → Distribution」の流れを把握できるため、初心者でも相場の転換点を理解しやすいのが特徴です。

特に、2本目の足で「一時的なブレイク(Manipulation)」が確認できた後に、3本目の足で本命方向(Distribution)へ動くという基本構造は、相場心理を反映した非常に実用的な考え方です。

上位足でCRTが形成され、下位足でFVG(Fair Value Gap)などの反応が見られた場合、エントリーチャンスとして信頼性が高まります。

一方で、足の形だけに頼ったエントリーは危険です。

相場全体の流れ、時間帯、直近の流動性ゾーンを考慮しながら「反転する理由」が明確な場所で使うことが、勝率を大きく左右します。

CRTを理解することで、単なるチャートパターン認識から一歩進んだ「スマートマネー的な値動きの本質」を捉えることができるでしょう。

日足〜1時間足、4時間〜15分足といった時間足の組み合わせで検証し、自分のトレードスタイルに最適な形を見つけてみてください。