今回は相場の値動きをシンプルに示した「ICT Power of Three」について解説します。

これは相場の値動きのモデルをシンプルに示したもので、スマートマネーによる相場の動かし方が非常に分かりやすくなります。

これまでに解説した内容と少し被っている点もありますが、相場の値動きの仕方のモデルとして頭に入れておくと、トレードで優位に立つことができます。

SMCを実践している方だけでなく、なぜか自分がエントリーしたらすぐに損切りになってしまう・・・と悩んでいる方も是非ご覧ください。

Contents

ICT POWER of Threeの概要

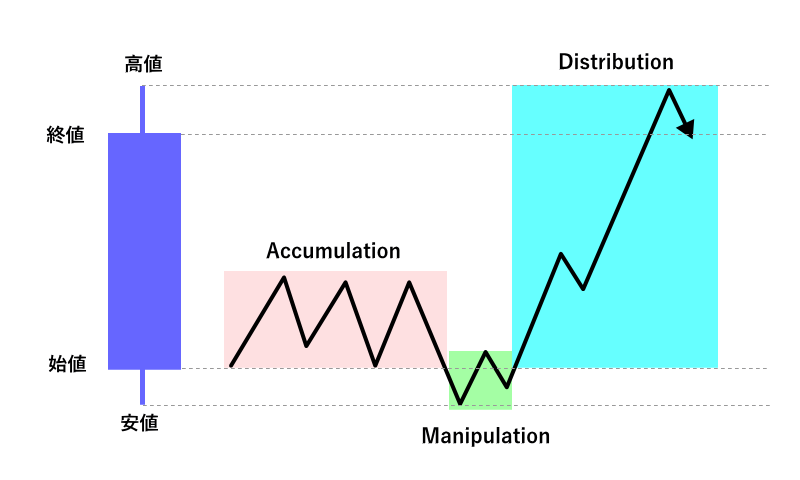

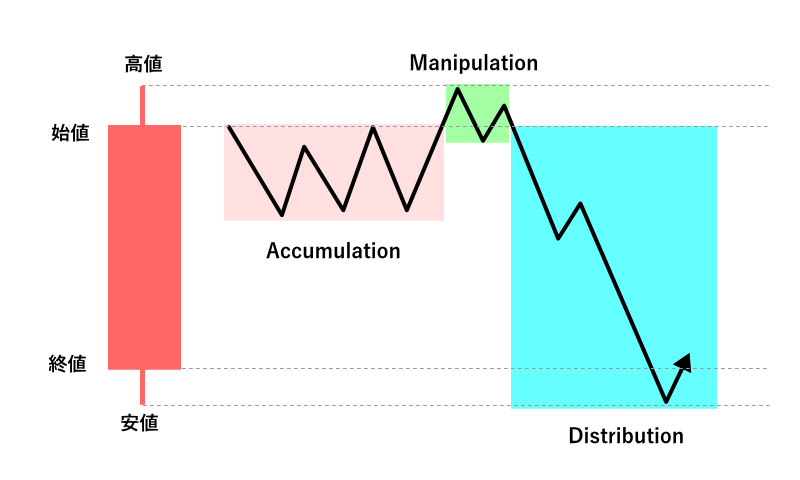

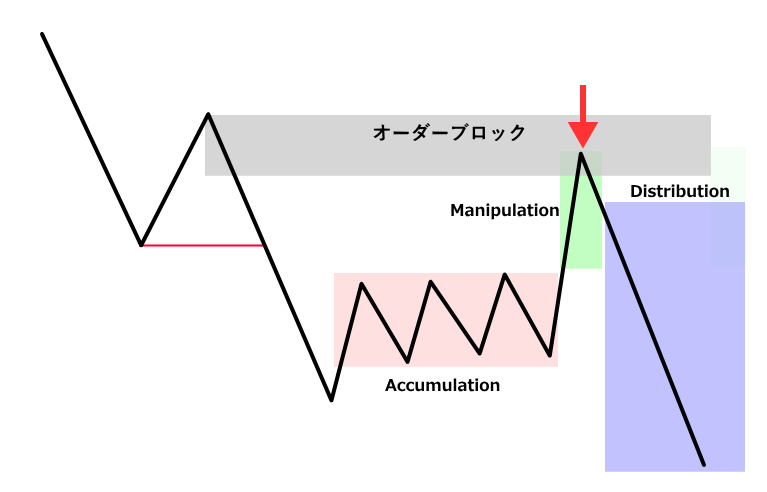

相場の値動きは大きく以下の3つのフェイズに分類できます。

- Accumulation(アキュムレーション):レンジ、liquidityの蓄積

- Manipulation (マニピュレーション):スマートマネーによるストップ狩り

- Distribution(ディストリビューション):真の方向への動き

簡単に言うと、「レンジを作って、どちらかにブレイクブレイクしたと見せかけて、逆方向に大きく進む」という流れです。

これがPower of Threeのモデルになります。

上昇の値動き

まずはローソク足1本の値動きの中からPower of Threeについて見てみましょう。

下の図は、陽線1本が確定するまでの価格の推移のモデルです。日足でイメージしてみてください。

流れとしては、市場開始からしばらくは明確なトレンドの無いレンジ(Accumulation)が続きます。

レンジが続くとその上下に多くの注文(Liquidity)が集まります。

十分にLiquidityが集まったところで、スマートマネーがレンジの下限をブレイクさせて損切り注文を誘発します(Manipulation)。

レンジの下限を割って売り注文が殺到している時にスマートマネーが大量の買い注文を入れると、反発して上昇し、本来のトレンド方向であった上方向へ向かいます(Distribution)。

この流れを日足でイメージすると、思い当たる節があるんじゃないかと思います。

例えば、東京時間がレンジで、ロンドン時間に入ってくるとレンジをブレイクしたかと思わせておいて一気に逆方向へ動く値動きはよく見られますね。

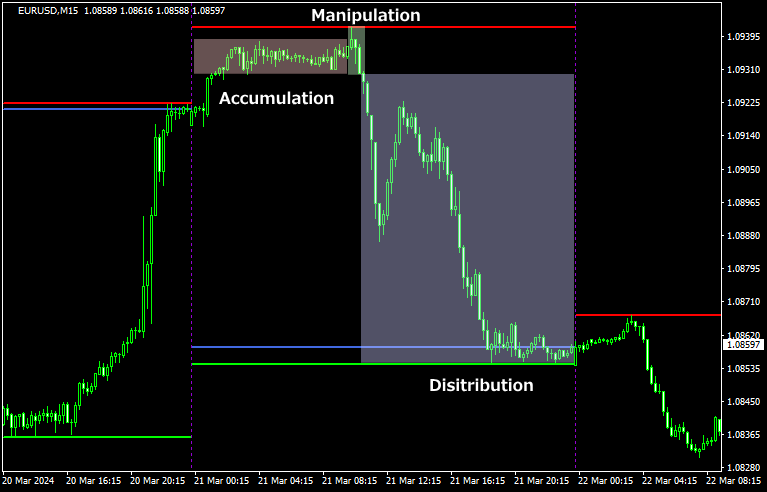

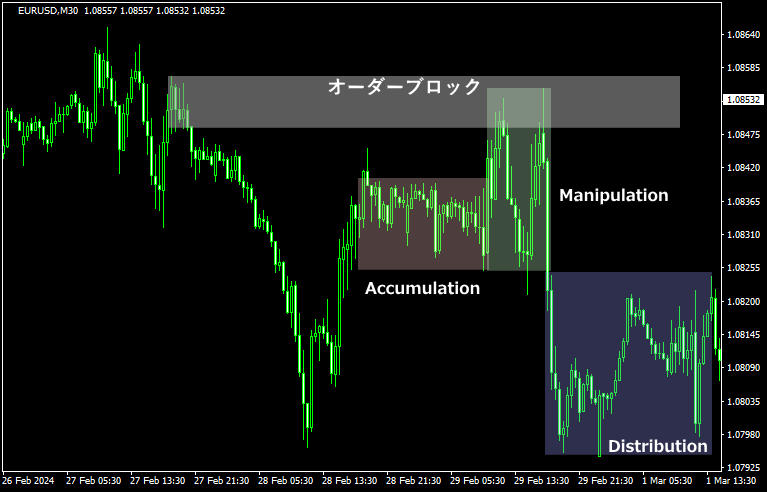

下が実際のチャートです。(ユーロドル15分足)

紫の縦線に囲っているのが1日の値動きで、その中で東京時間がAccumulation、ロンドン時間初動でManipulation、ロンドン~ニューヨーク時間でDistributionとなっています。

下落の値動き

下落も全く同じで、「Accumulation⇒Manipulation⇒Distribution」の流れは変わりません。

最初にレンジが続いて、Liquidityが溜まったところで一度高値をブレイクするも、それがダマシになって下落していく流れです。

実際の1日の値動きとしては以下のようになります。

これも同じく東京時間がレンジ、ロンドン時間初動でダマシのブレイクが発生して、その後一気に下落する流れとなりました。

Power of Threeの利用について

ここまでPower of Threeについて1日の値動きとして解説してきましたが、Power of threeはローソク足1本を形成するモデルとして考えることができますので、日足に限らずどの時間足でも使えます。

また、「Accumulation ⇒ Manipulation ⇒ Distribution」の流れは変わりませんので、「Accumulationの次はManipulationが来る!」といった形で予測を立てることができます。

しかし、Power of Threeも完璧ではありません。

Accumulation、Manipulation、Distributionそれぞれについて明確な定義はありません。

しっかりとDistributionの値動きが発生するためには、大きな流れとしてトレンドが発生している必要もあります。

Power of Threeはあくまでもレンジからトレンドが生じるまでの値動きを1つのパッケージとしたモデルであり、これをトレードで利用するためには事前に様々な条件が揃っていることが重要になります。

Power of Threeを利用したトレード

それでは、Power of Threeを利用したトレードについて解説します。

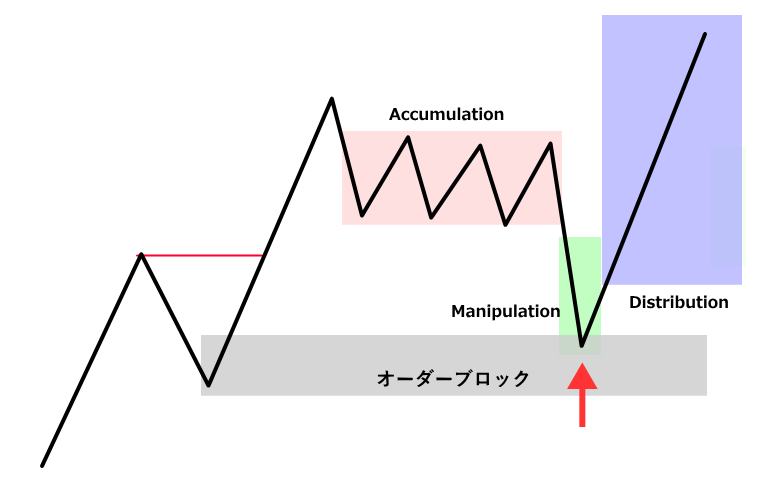

ロングエントリーの例

ロングエントリーのモデルは以下の通りです。

現状として上昇トレンド中であることが必須で、オーダーブロックよりも上でAccumulationが生じて、それを下にブレイクするManupilationでオーダーブロックに到達します。

ここでロングエントリーるすると、スマートマネーの買いと近いタイミングでエントリーできるため、その後のDistributionの流れに乗ることができます。

実際のチャートでは以下のようになります。

Manipulationでオーダーブロックに到達した際には、そのままエントリーする(Risk Entry)、もしくは下位足のCHOCH後に下位足のオーダーブロックに到達したらエントリーする(Confirmation Entry)の2種類があります。

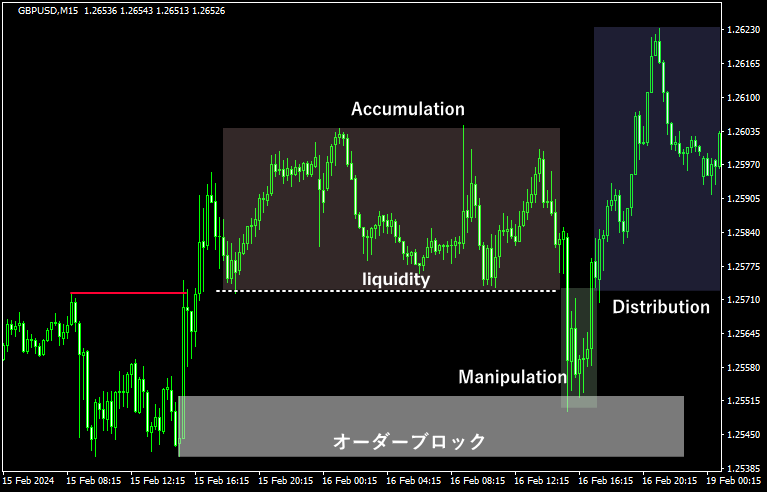

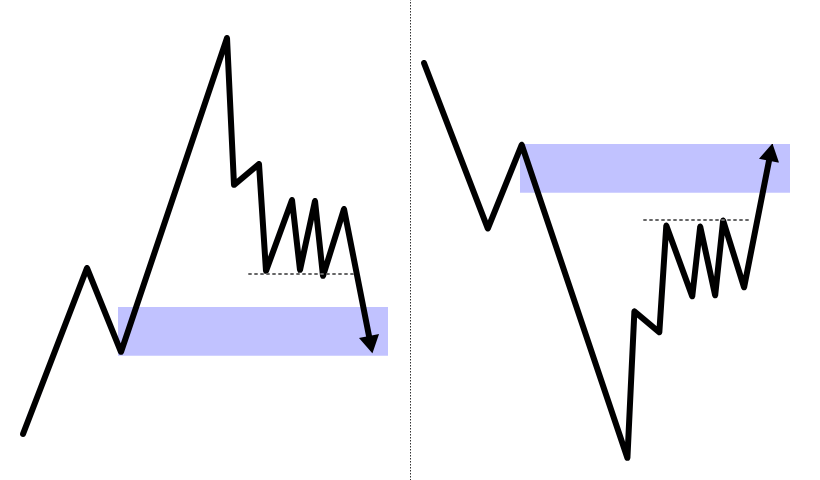

ショートエントリーの例

ショートエントリーはロングの逆になります。

下降トレンドの流れの中でオーダーブロックよりも下でAccumulationのレンジが生じて、それを上にブレイクするManipulationでオーダーブロックに到達します。

ここでショートエントリーすると、スマートマネーの売りと近いタイミングでエントリーできますので、高いリスクリワードのトレードが期待できます。

実際のチャートでは以下のようになります。

同じ概念は過去に解説していました

今回ご紹介したPower of Threeを利用したトレード例は、以下の記事でご紹介した、「エントリーの水準でレンジを挟むタイプ」と全く同じになります。

これがエントリー水準の途中でレンジを挟むタイプの図です。

この記事ではオーダーブロックまでの戻り方の値動きで勝率が変わる点について解説していますが、「レンジを挟むタイプ=Power of Three」は最も理想的なエントリーまでの流れになります。

Power of Threeで検証してみよう

今回はICT Power of Threeについて解説しました。

Power of Threeはローソク足1本の始まりから終わりまでの流れを解説したモデルですが、様々な手法で応用が効きます。

レンジブレイクを狙ってエントリーしてもすぐに反転してダマシになって損切りになってしまう人は、エントリーまでのトレンドの見極めが悪い可能性があります。

Power of Threeは時間足関係なく相場の至る所で確認できますが、まず最初はアジア→ロンドン→ニューヨークの市場の移り変わりを意識して確認すると理解が深まります。

ぜひお試しください。