ローソク足は任意の時間軸の「始値・高値・安値・終値」のレートが集約された画期的な表記方法です。

足1本1本には意味があり、その時間帯ごとの市場参加者の思惑や総意が色濃く反映されるため、それらを読み取れば、相場の勢いや流れの変化を知ることができます。

さらに、複数のローソク足を組み合わせて「プライスアクション」としてパターン化すると、その後の展開が読みやすくなるのです。

そこで今回はトレーダーが知っておくべきローソク足のプライスアクションについて解説します。

Contents

ローソク足のパターンを学ぶメリット

ローソク足のパターンは、どんな手法とも相性が良いです。

順張りでも逆張りであっても、他にどんなインジケーターを組み合わせるにしても、手法の邪魔をしません。

例えば、押し目買いをする時に通常のルールに加えてローソク足のパターンも上昇を示唆していれば、自信を持ってロングする、といった使い方をすることで、トレードの勝率を高めることも可能です。

他にもトレンド反転の兆しが見えたらとりあえず利食っておく、といったやり方にも使えます。

しかし、過大な期待は禁物

ローソク足のパターンは、時間足が大きくなるほどその効果を発揮します。

逆に言えば、1分足や5分足ではダマシが多くて使い物にならない可能性もあります。

また、基本的にパターンは特定の状況下でないと効果優位性を発揮しません。

チャートをじっと見ると、思っている以上に多くのパターンが出現しますが、ダマシであることも少なからずあります。特にレンジ相場では効果がかなり薄まりますので要注意です。

単品で使うのではなく、移動平均線など他の指標と一緒に利用することをお勧めします。

ローソク足1本のパターン

最初は、ローソク足1本のパターンです。

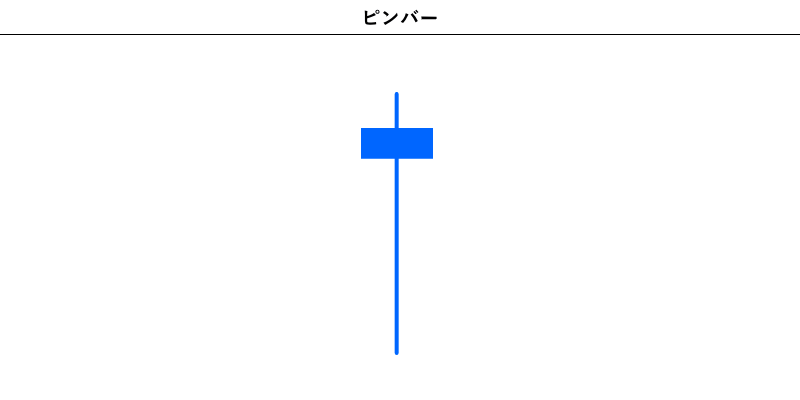

Pin bar(ピンバー)

Pin barとは実体が小さいものの、それ以上に大きなヒゲが目立つ足です。

ピノキオの鼻を長いヒゲと重ねて「ピンバー」と呼びます。

Pin barは市場参加者の迷いを暗示すると言われており、反転の兆しとして解釈されます。

上昇局面や下落局面でピンバーが出現すると、一時的な押しや戻りが見られることも多いです。

特に押し目買いや戻り売りをする際に、水平線やラインに当たってピンバーの出現を確認してエントリーすると、高勝率のトレードが可能になります。

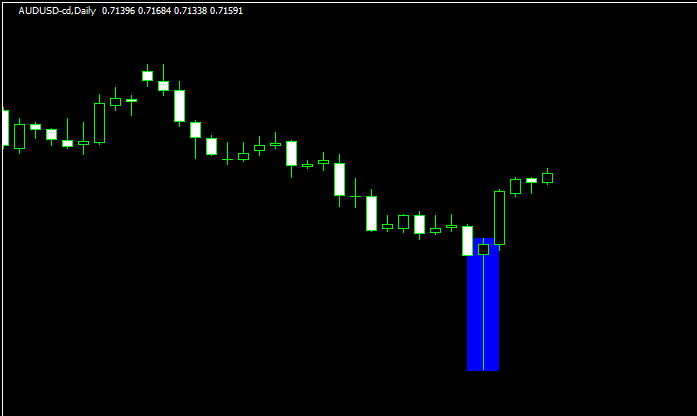

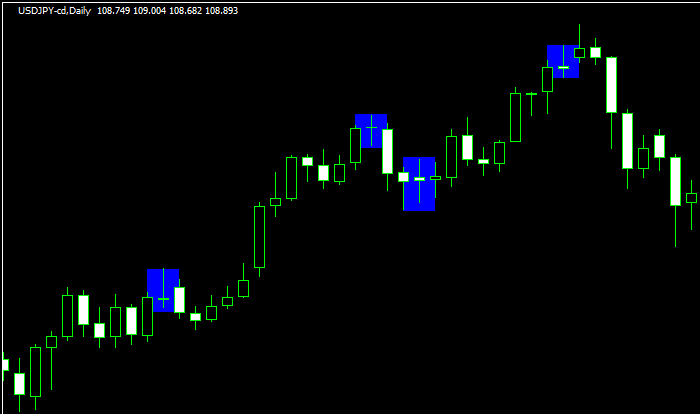

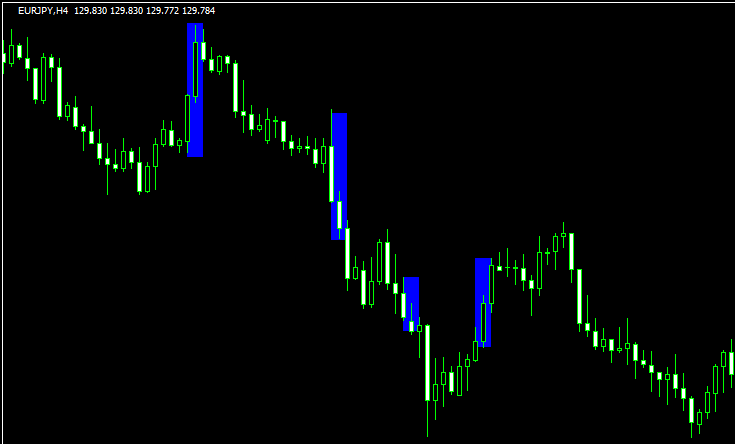

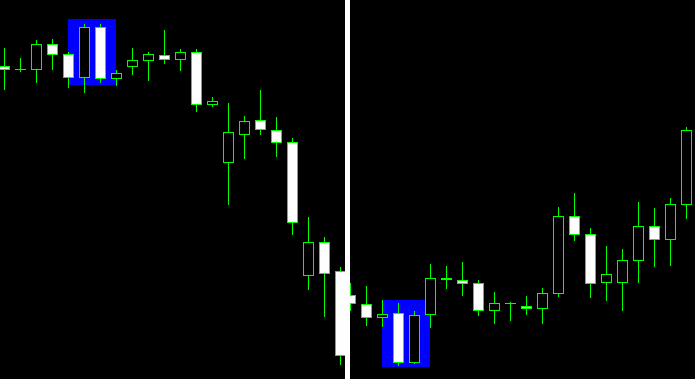

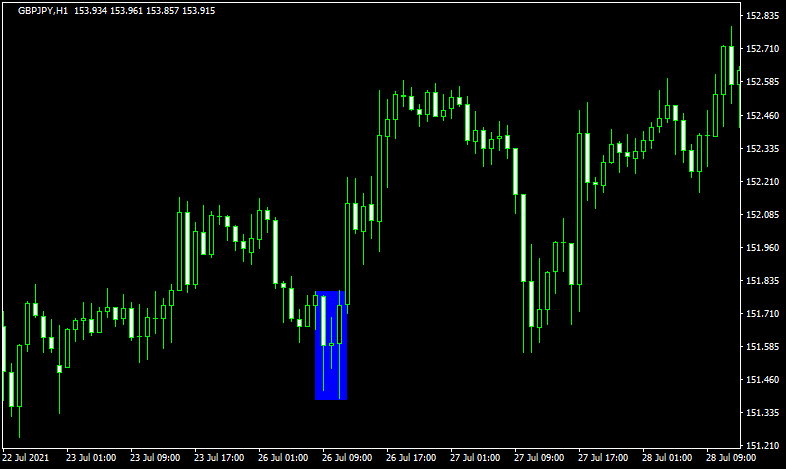

このチャートでの青い四角で囲った足はピンバーです。

この足が確定した後は良い感じで反転してトレンド方向に進んでいます。

ピンバーを使ったトレード手法は以下からご覧ください。

ピンバーは足の実体が小さく、ヒゲの長い足の総称として使われます。

大きく以下の3つに分けられます。

- Hammer

- Shooting Star

- Doji

それぞれについてご紹介します。

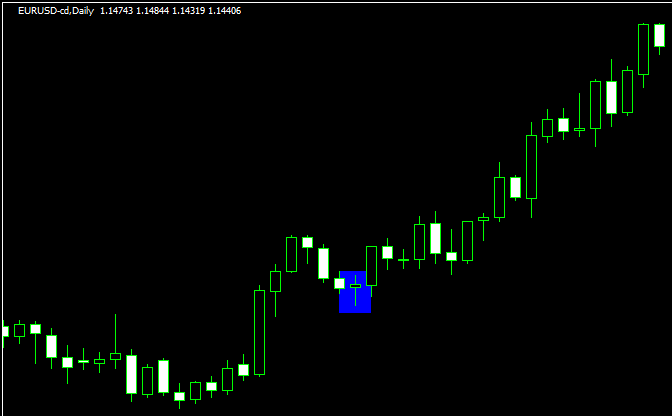

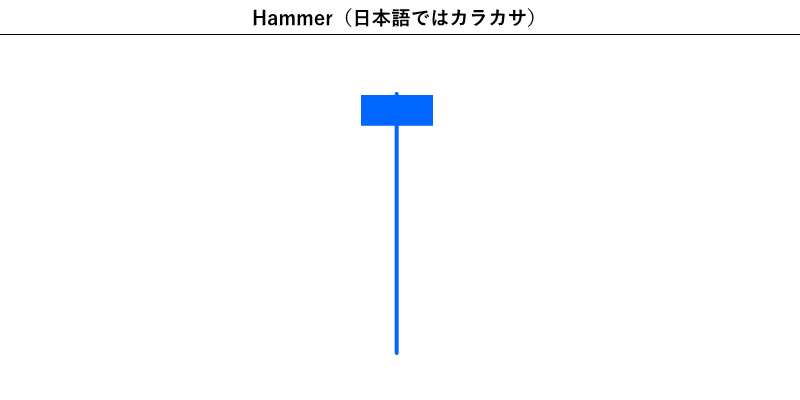

Hammer(カラカサ)

日本語ではカラカサとも呼ばれます。(実体がほとんどない場合はトンボ)

上ヒゲはほとんどなく、その代わりに長い下ヒゲの目立つ足になります。

下落局面で陽線のHammerが出現すると、一時的な反転の予兆となります。

このチャートは1月9日現在のオージードルの日足です。

1月3日のフラッシュクラッシュ後に大きく反発したため、その日の日足はHammerとなり、その後は上昇しています。

Shooting Star(トンカチ)

Hammerの反対がShooting Starです。

日本語ではトンカチと呼ばれます。(実体がほとんどない場合はトウバ)

上昇局面で陰線のShooting Starが出現すると、一時的な反転の予兆となります。

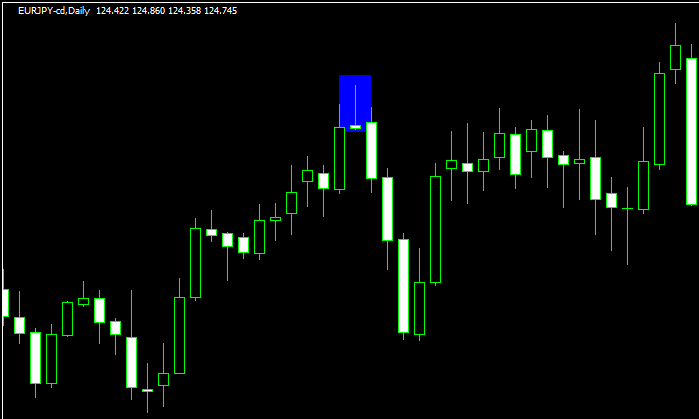

上のチャートの青い四角で囲った足が典型的なShooting Starです。

上昇局面で上値を抑えられてのパターンは反転しやすいですね。

Doji(同時足)

始値と終値がほぼ同じの足です。日本語では寄せ線、十字線とも呼ばれます。

同時足はチャートで見ると非常によく見られるのでダマシも多いです。

特にレンジの相場で見られる同時足は参考になりません。

しかし、ある程度相場にトレンドが見られるときは反転の予兆として利用することが出来ます。

上のチャートの青い四角の部分が同時足です。

足が出現した後は、少し流れが変わっているのが分かるかと思います。

ピンバーを認識するMT4インジケーター

ピンバーは超有名なパターンなので多くのインジケーターがあります。

以下の時期でまとめていますのでご覧ください。

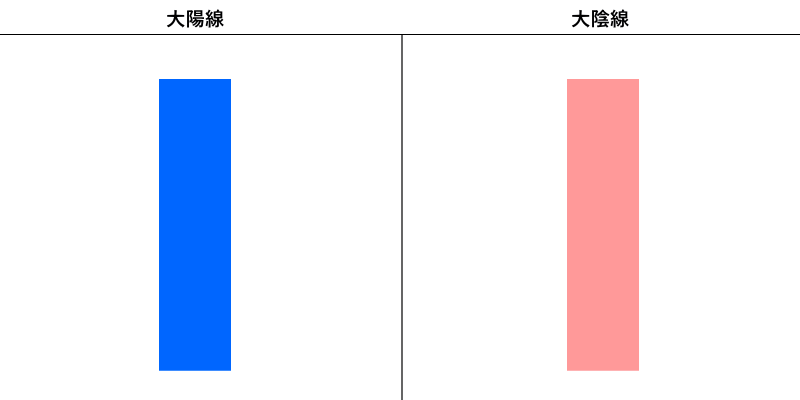

Wide Range Bar(大陽線、大陰線)

日本語では丸坊主と言われるヒゲの目立たない大陽線・大陰線です。

大陽線・大陰線は相対的なものですが、それまでの足と比較すると明らかに大きい足がこれに相当します。

Wide Rrange Barは相場に勢いがあることを示しますので、トレンドと逆方向に出現すればトレンド反転、トレンド方向に出現すればトレンド継続と考えます。

またレンジ相場で直近の高値安値をWide Range Barでブレイクしてくると、そのままトレンド入りすることも少なくありません。

上のチャートの青い四角の部分がWide Range Barです。

その後の方向を示唆していることが分かります。

WRB(大陽線・大陰線)を認識するMT4インジケーター

大陽線や大陰線を認識するインジケーターは多いようで少ないです。

以下のインジケーターでWRBの認識が可能です。

ローソク足2本のパターン

2本の足で形成されるパターンです。

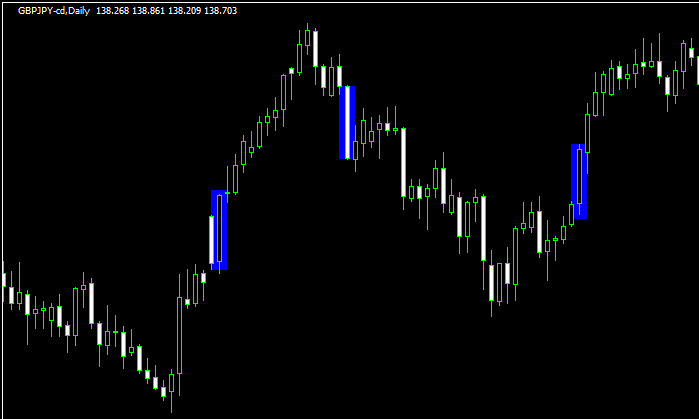

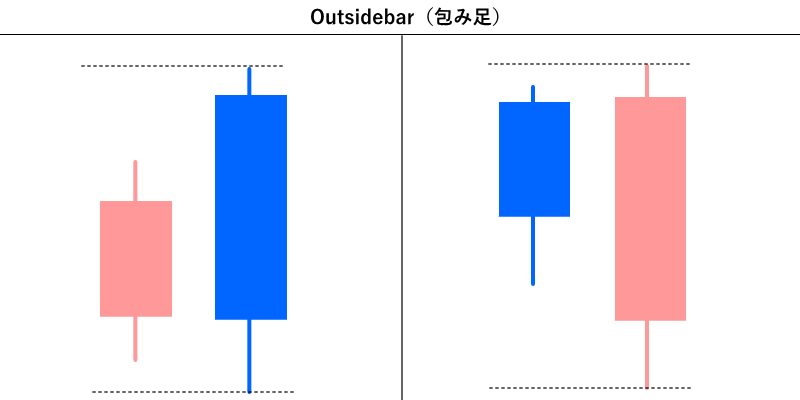

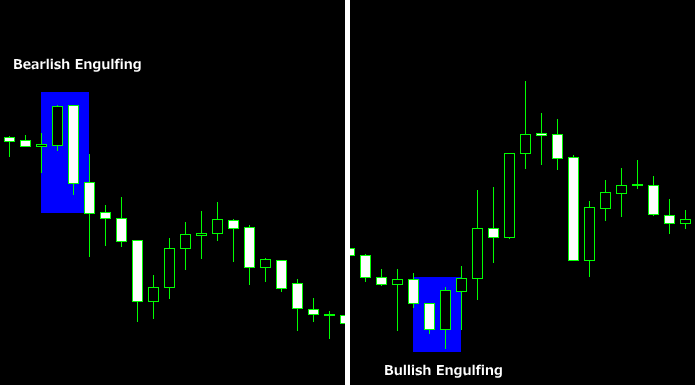

Engulfing/Outside Bar(包み足)

日本語では包み足とよばれるもので、前のローソク足を次のローソク足がすっぽりと包みこむ形状のパターンです。

この中でも特に有効とされているのが、上昇局面での陰包み(Bealish Engulifng)、そして下落局面での陽包み(Bullish Engulfing)です。これらが出現するとトレンドは反転すると言われています。

上のチャートのように包む側の足が目立って大きいと更に効果は高まります。

このパターンは私も利食いや損切りの決済の参考にしています。

包み足を認識するMT4インジケーター

包み足の使い方やインジケーターついては、以下の記事で詳細に解説しています。

また、エンゴルフィンバーと包み足の関係性については以下の記事をご覧ください。

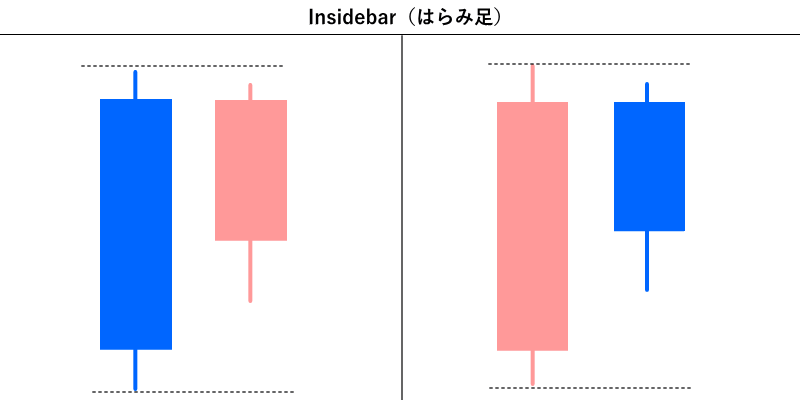

Harami/Inside Bar(はらみ足)

包み足の反対で、一つ前のローソク足に次の足がすっぽりと入ってしまうパターンです。

Haramiは日本語のはらみ足から来ています。

はらみ足は、ある意味レンジであるため、相場の方向を示す指標としてはそこまで強いわけではありません。

しかし、上昇局面で陰線が出現し次に陽線のはらみ足となるとトレンド転換、逆に下落局面で陽線が出現し、次に陰線のはらみ足となるとトレンド転換しやすいといわれています。

はらみ足を認識するMT4インジケーター

はらみ足認識型は色々とありますが、以下の2つがお勧めです。

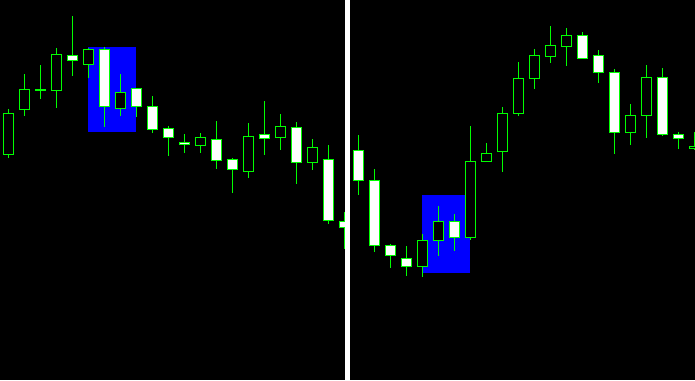

Thrust UP、Thrust Down(スタストアップ、スラストダウン)

スラストアップは、前の足の高値よりも次の足の終値の方が上、スラスト樽んは、前の足の安値よりも次の終値の方が下というプライスアクションです。

よく見られる値動きですが、スラストアップやスラストダウンが連続すると、トレンドの勢いが強い、増していることを示します。

とてもシンプルなプライスアクションなので、上のチャートにも無数のスラストアップ・ダウンがありますが、一部だけをハイライトして表示しています。

スラストアップ・スラストダウンを認識するインジケーターは以下をご覧ください。

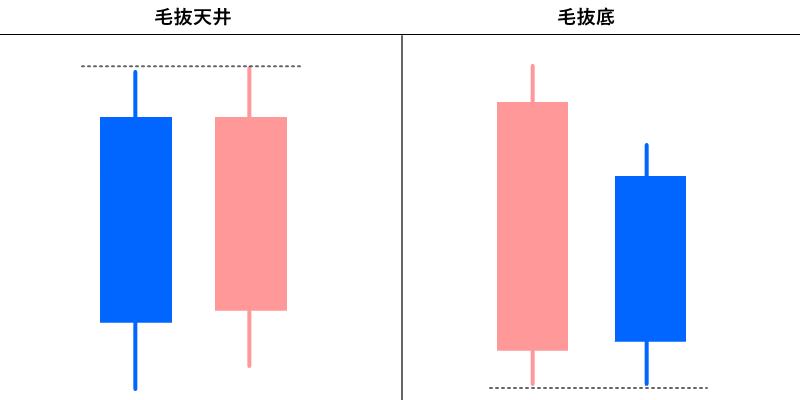

Tweezers(毛抜き天井、毛抜き底)

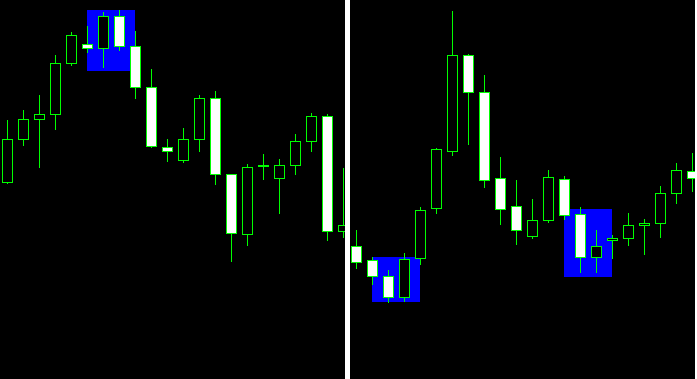

Tweezerとは英語で毛抜きという意味で、2本の足が並んで高値が同じ、もしくは安値が同じパターンを言います。

日本語でも同じく毛抜きと呼ばれるパターンで、上の図の左側を毛抜き天井、右側を毛抜き底と呼びます。

毛抜き天井や毛抜き底は一種のダブルトップです。

そのため、トレンド中に出現するとトレンド反転の予兆とされています。

また、Tweezerの中にも色々なパターンがあります。

今回はDBLHC/DBHLCとRailway Tracksの2つご紹介します。

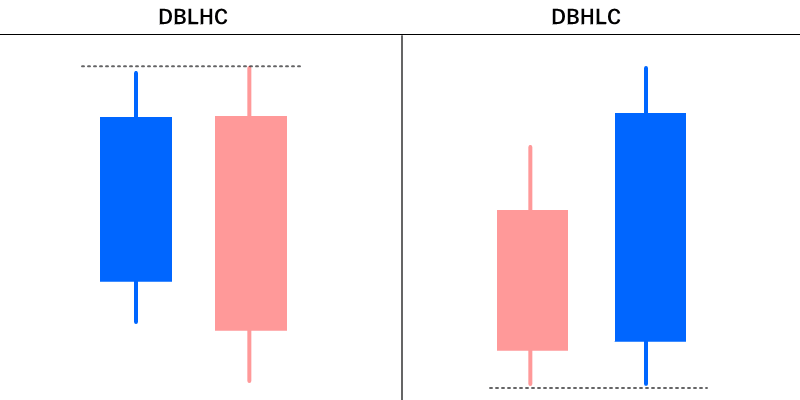

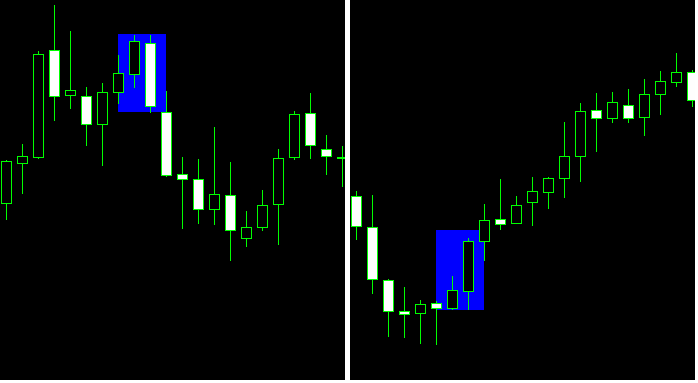

DBLHC/DBHLC

DBLHCはDouble High Lower Close、DBHLCはDouble Low Higher Closeの略です。

- DBLHC(上図左)は毛抜き天井かつ2番目の足の終値が1番目の足の安値よりも下にあるパターン

- DBHLC(上図右)は毛抜き底かつ2番目の足の終値が1番目の足の高値よりも上にあるパターン

となります。

言ってみれば毛抜き天井/毛抜き底と包み足が合体したようなパターンで、トレンドの転換を示すします。出現場所によってはかなり強力なサインとなります。

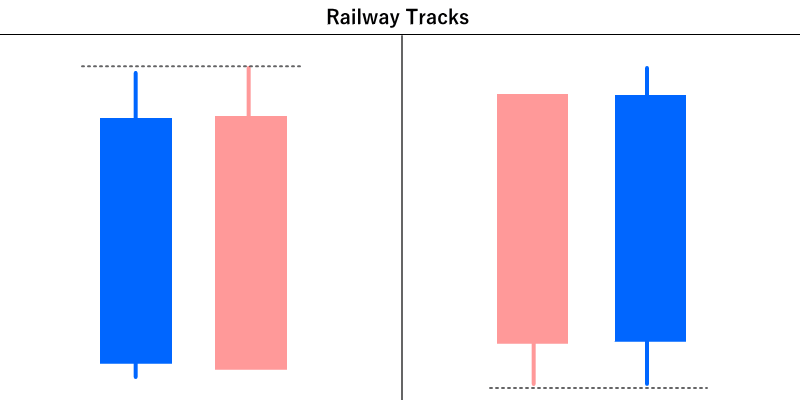

Railway tracks

平行な2本の線路を見立てたローソク足のパターンです。

そこそこ目立つ大きさで、同じくらいのサイズの2本の陽線と陰線が並んだ状態のことを言います。

これは、1本目の足を2本目が全否定したと考えられるため、次移行は2本目の足の示す方向に進むとされています。

tweezers(毛抜き)を認識するMT4インジケーター

毛抜きを認識するインジは少ないですが、以下の2つがお勧めです。

ローソク足3本のパターン

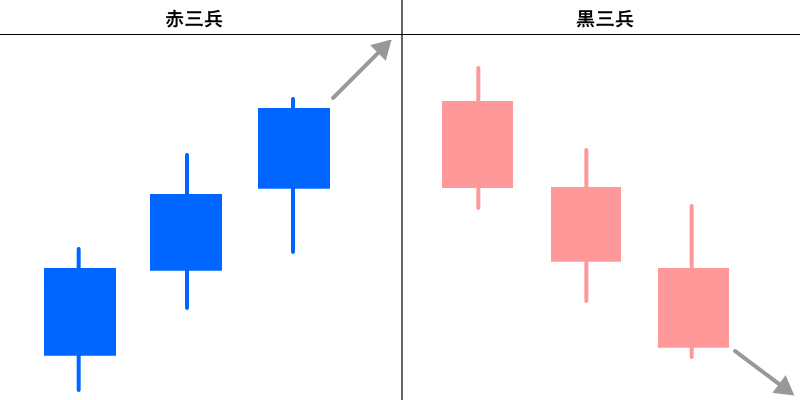

赤三兵・黒三兵

赤三兵は陽線が3本連続、黒三兵は陰線が3本連続したパターンです。

陽線や陰線が3本連続するということは、それだけトレンドの動意が強いと解釈できますので、今後もその方向へ動きが続くと考えます。

赤三兵、黒三兵を認識するMT4インジケーター

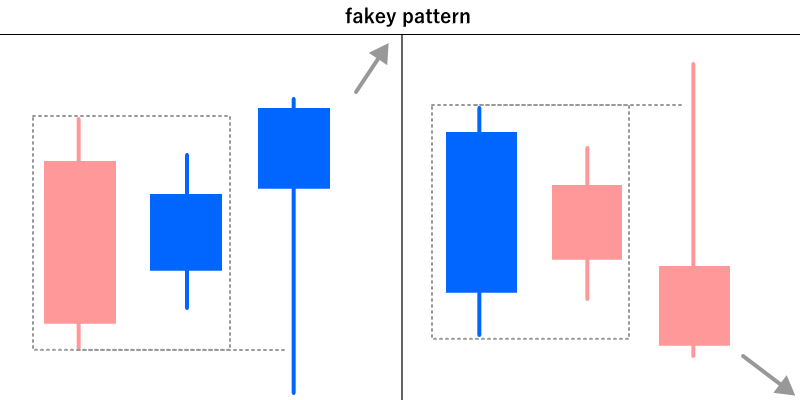

Fakey Pattern

はらみ足を応用したプライスアクションです。

はらみ足は「はらんだ側」の足をブレイクしたらエントリーというのが基本ですが、Fakey patternはその名前の通り、はらみ足から上か下かのどちらかにブレイクするもダマシになって、逆方向にブレイクするパターンです。

ブレイク後にダマシとなって逆方向にブレイクしたところで仕掛けるパターンなので精度が高く、トレンド逆張りやトレンドの押し目買い・戻り売りで効果を発揮します。

Fakey Patternを認識するインジケーター

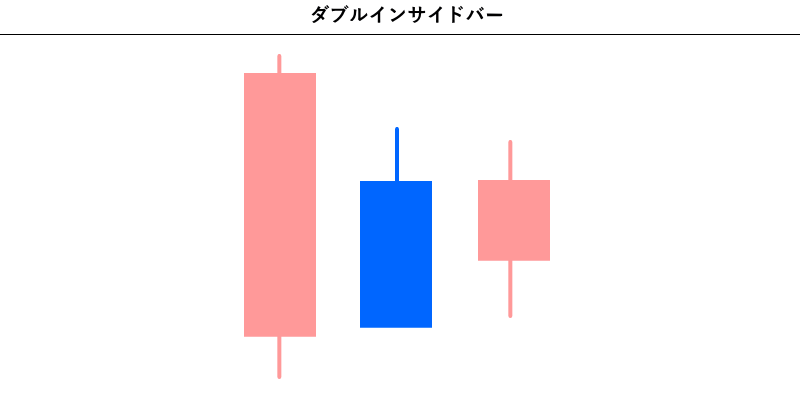

ダブルインサイドバー

ダブルインサイドバーは2重はらみ足のことで、はらまれた足の次の足もまた「はらまれてしまった」パターンです。

ダブルインサイドバーはレンジで、上位足で出現すると、下位足では三角保合いになることが多いです。

ダブルインサイドバー出現後は、どちらかにブレイクするのを待ちましょう。

ダブルインサイドバーを認識するMT4インジケーター

ローソク足4本以上のパターン

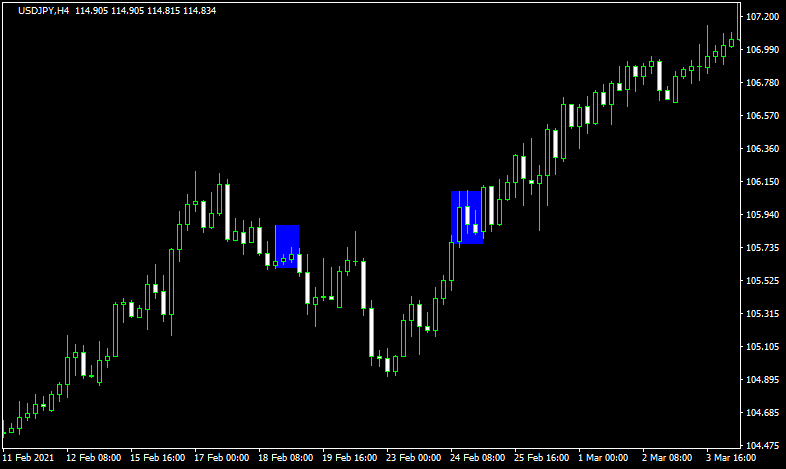

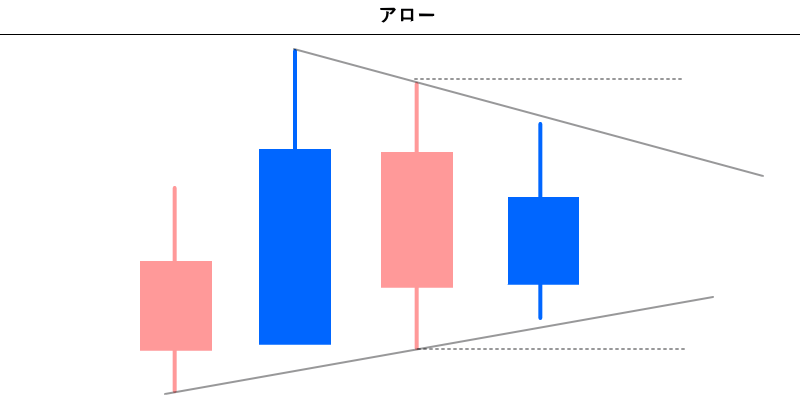

アローパターン

アローパターンは、最初の2本の足の値幅内に続く2本の足がすっぽりとハマり、しかも続く2本の足は「はらみ足」になっているパターンです。

これもダブルインサイドバーと同じくレンジで、上位足で出現すると三角保合いになります。

トレンドの途中で出現した際には、そのブレイクを的確に狙っていけます。

アローを認識するMT4インジケーター

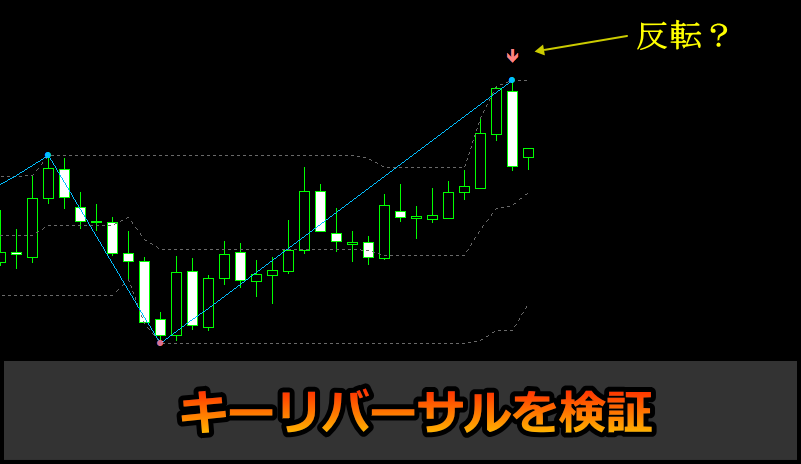

キーリバーサルパターン

キーリバーサルとは、相場の天井や底でみられる「完全包み足」で、トレンドの反転を示唆します。

包む側の足が大きく目立つほど優位性と信頼性が上がり、上手く行けば非常に高いリスクリワードのトレードが可能になります。

キーリバーサルを認識するMT4インジケーター

キーリバーサルの解説及びインジケーターについては以下の記事をご覧ください。

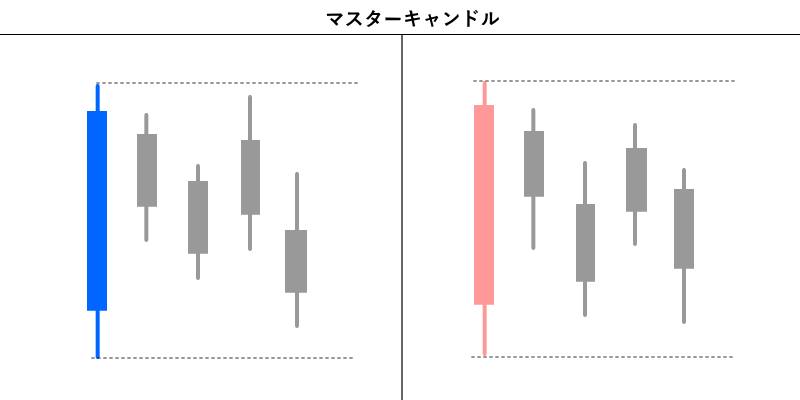

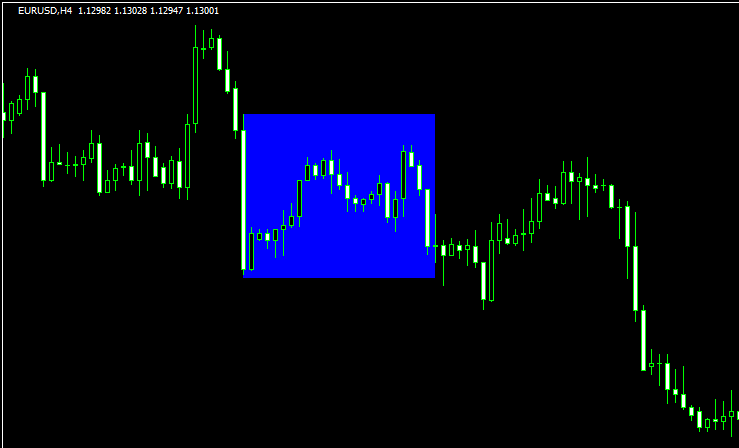

マスターキャンドル

マスターキャンドルとは、1本の大きな足の中に、続く4本以上の足がはらまれるパターンです。

大陽線や大陰線出現後に、その高値と安値を抜けられずにレンジになってくると出現します。

このパターンになってきたら保合いに入ったと考えて、ブレイクを狙うのがセオリーです。

マスターキャンドルを認識するMT4インジケーター

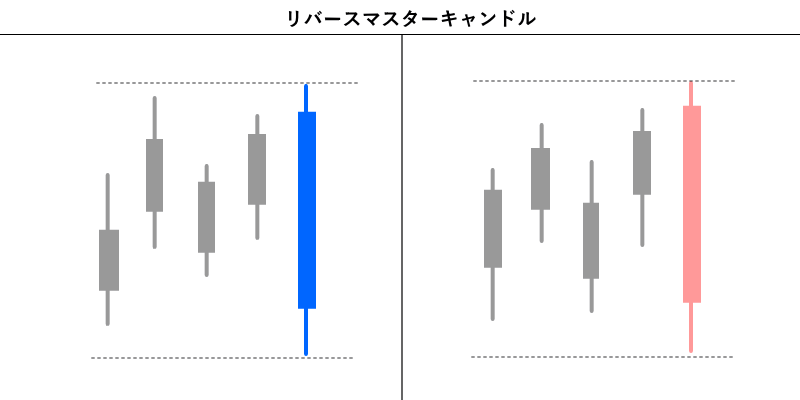

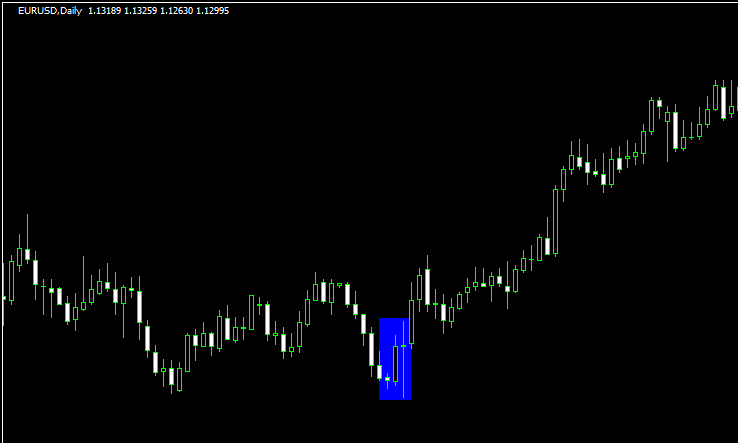

リバースマスターキャンドル

マスターキャンドルを左右反転させたのがリバースマスターキャンドルです。

小粒な足が4本以上続いた後に、それらを大きく包み込む大陽線や大陰線が出たら、それがリバースマスターキャンドルになります。

このパターンは一種の強力な包み足で、保合いからの明確なブレイクを示しますので、トレンドの最中で出現したらぜひエントリーしたいところです。

マスターキャンドルを認識するMT4インジケーター

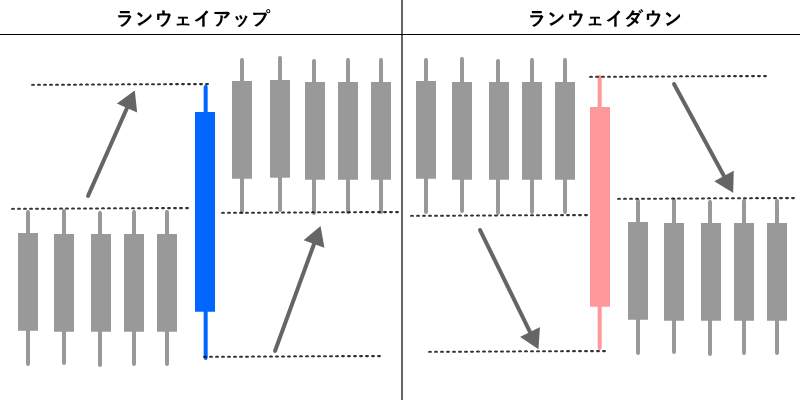

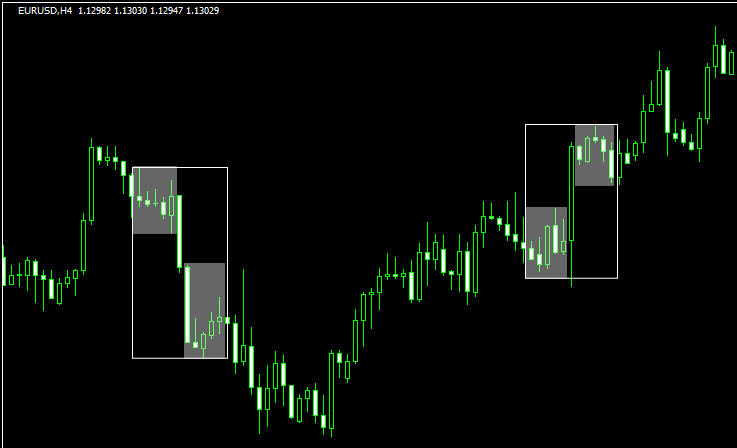

ランウェイアップ・ランウェイダウン

- 前の足5本の高値よりも高値が上にある

- 次の足5本の安値よりも安値が下にある

- 前の足5本の安値よりも安値が下にある

- 次の足5本の高値よりも高値が上にある

ランウェイアップは前の足よりも高値の切り上げ、そして続く足が安値を切り上げていることが条件になっており、全体として上昇していることを示します。

ランウェイダウンは、前の足よりも安値の切り下げ、続く足が高値を切り下げることが条件となっており、全体として下落していることを示します。

ランウェイアップ・ダウンについては、このパターンが出たからエントリーするというものでは無く、あくまでもローソク足からトレンドを読み取るためのものと考えたほうが良いでしょう。

トレードに組み入れると精度が上がります。

以上、トレードで役立つローソク足1本~2本で形成されるプライスアクションの解説でした。

何度も書きますが、これら単品ではあまり効果はありませんが、他の指標と組み合わせることで、トレンドの反転・継続、押し目や戻りからの反発を早い段階で認識できるメリットがあります。

一気に覚えるのは大変ですが、意識してチャートを見ていると自然と覚えてしまうものですので、ぜひトレードに組み入れてみてください。

ローソク足のパターンを認識するインジケーターは以下の記事をご覧ください。