チャートを触ったことがある方なら誰もが知っているであろう移動平均線。

ジョセフ・グランビルによって相場に持ち込まれた移動平均線は、その有効性や利便性、視認性の高さで一気に世界中で広まり、数あるテクニカル指標の中でもキングオブテクニカル指標に輝いています。

今回はそんな移動平均線の使い方や考え方まで深く掘り下げて解説していきます。

移動平均線についてより詳しく学びたい方はぜひご覧ください。

移動平均線の基本情報

移動平均線の種類

元々、移動平均線とは単純移動平均線(SMA)のことでした。

過去○○本の足の終値を全部足して、その数で割ったものを現在の足にプロットするというやり方です。その気になれば、筆算でも単純移動平均線は求められるほどシンプルなものです。

しかし、「それだけでは面白くない、もっと市場の平均を反映できる移動平均線があるはずだ!」と考えた数学の得意なトレーダーや学者が、数多くの移動平均線を生み出しました。

例えば以下のような移動平均線です。

- EMA

- SMMA

- LWMA

- DEMA

- T3MA

- Linear Weighted MA

- Hull MA

- Triangular MA

- Super smoother

などなど、一体どれが本当の「平均」を示しているのか?と訳が分からなくなるレベルです。

どれだけの移動平均線の種類があるのかは分かりませんが、恐らく100個はくだらないでしょう。

移動平均線の期間について

移動平均線に使われるパラメーターもよく議論されます。

よく使われるパラメーターとしては、5、10、13、20、21、25、26、45、50、75、100、200があります。これらの数字は、どの指標でもよく使われることが多いのですが、その意味合いとしては、我々人間のサイクルを参考しにしていると言われています。

- 5日:1週間

- 10日:2週間

- 15日:3週間

- 20日:1ヶ月

- 21日:1ヶ月

- 26日:土曜日も相場が動いていた頃の名残?

- 45日・50日:2ヶ月

- 100日:約半年?

- 200日:約1年?

SMAやEMAの論争と同じく、よく「どのパラメーターが一番なのか?」ということが議論になりますが、これらの数字に絶対的な優位性があるわけではありません。

期間が短ければ早く反応する、期間が長ければ遅く反応するだけです。

移動平均線の役割

移動平均線の役割としては大きく3つあります。

- 方向やレンジを示す

- 自身がサポレジとなる

- 相場の周期を示す

それぞれについて解説していきます。

方向やレンジを示す

移動平均線は、その期間の平均を示します。

横ばいの相場が続けば移動平均線は横向きになりますし、価格が急激に上昇や下落すると、移動平均線もその動きに追従して角度が上下します。

このように移動平均線の向きや角度を見ることで、大まかながらなも相場の状況が見えてくるのです。もちろんローソク足の方が現在の相場の状況をより明確に見ることができますが、ローソク足の推移をデフォルメした移動平均線の方が客観的に分かりやすい利点があります。

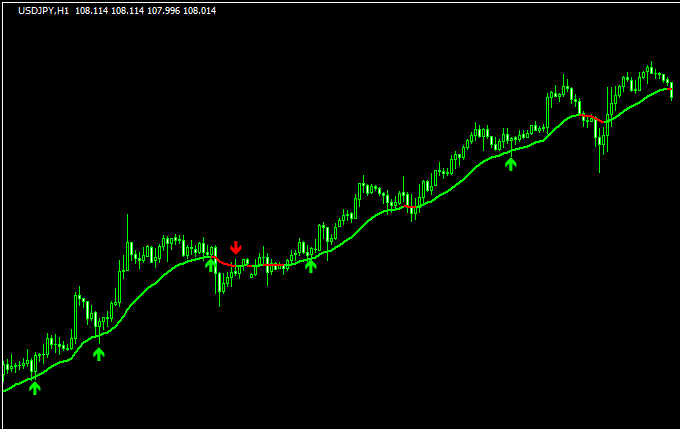

自身がサポレジとなる

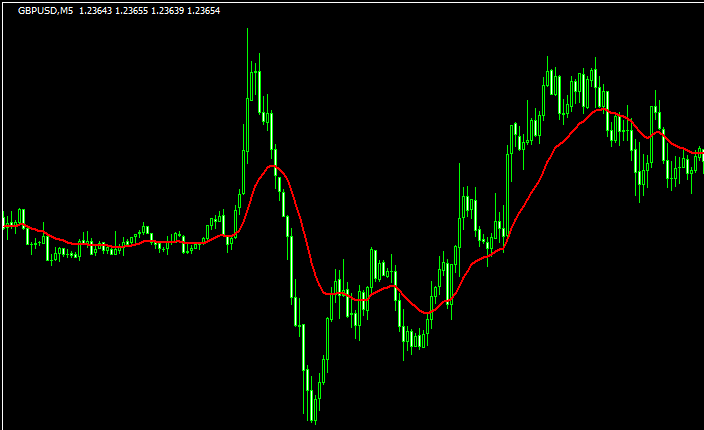

移動平均線は、トレンド方向を示すと同時に自身がサポレジラインとして機能することがよくあります。

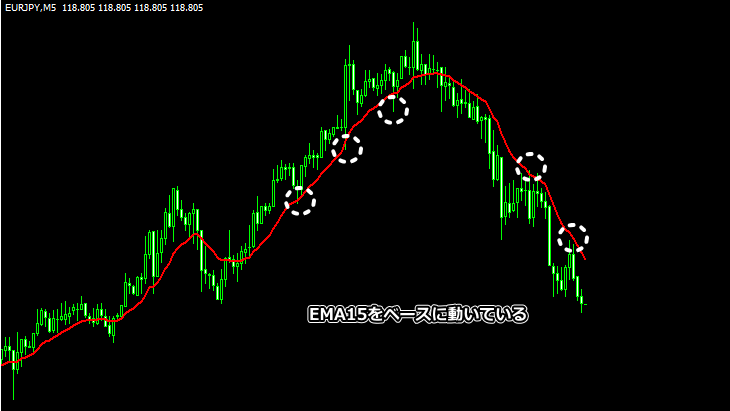

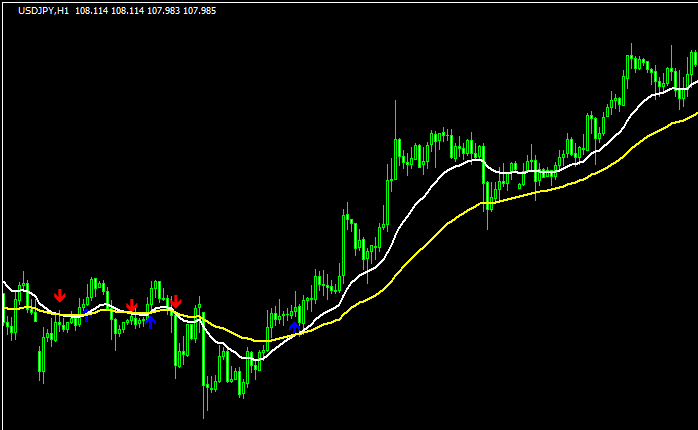

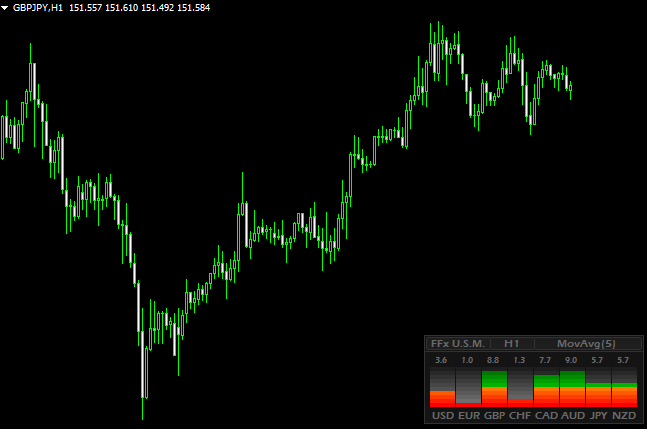

例えば上のチャートではMAまで押して反発して・・・を繰り返していることが分かります。もちろん常にMAでの反発を期待できるわけではありません。特定のパラメーターが特に効く、とういのも現代の相場ではないと思います。

ただし、その日に機能しているMAのパラメーターを探し出して、それを利用する、といったテクニックは通用することがあります。

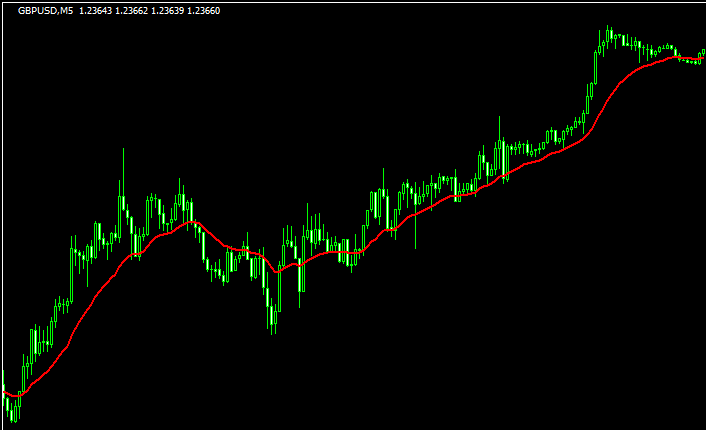

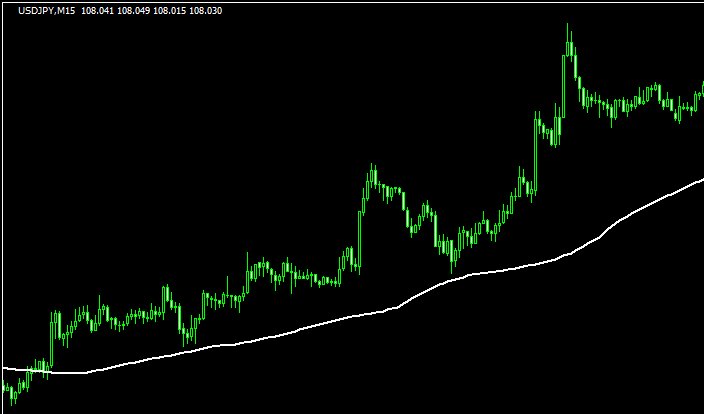

例えばEMA15を表示させた下のチャートをご覧ください。

この日の5分足は、EMA15をベースに動いているのが分かります。

これが分かれば、次にEMA15に近づいた時にエントリーするのです。

その後の動きは以下の通りです。

しっかりとEMA15で反発しています。

毎日特定のパラメーターで反発することはありませんが、その日やそのトレンドの流れで意識されるパラメーターは存在します。それを利用すれば反発も狙いやすくなるのです。

相場の周期を見る

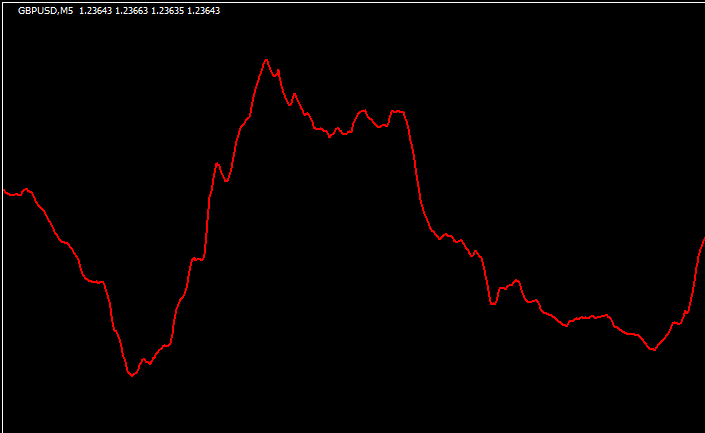

少しマニアックですが、ローソク足表示を消して、MAの推移だけに注目することで相場の大まかなサイクルを読み取ることができます。

複数の移動平均線を組み合わせる

移動平均線は単体ではライン一本でシンプルなため、同時に複数表示されることが多いです。

- 違う期間のMAの組み合わせ

- GMMA

- 違う種類のMAの組み合わせ

- 適用価格を使ったバンド

- MAのシフト

- MAをマルチタイムで見る

それぞれについて解説していきます。

違う期間のMAの組み合わせ

一番の王道的な使い方です。

長期と短期の2本のMAを表示させてそれらのクロスで相場のトレンド状況を見ます。

3本表示させて、パラメーター順に並んだらパーフェクトオーダーになったと判断して、積極的にトレンドフォローしていくやり方も有名ですね。

移動平均線の利用ではこれが古くから現在に至るまで最もメジャーな使い方になります。

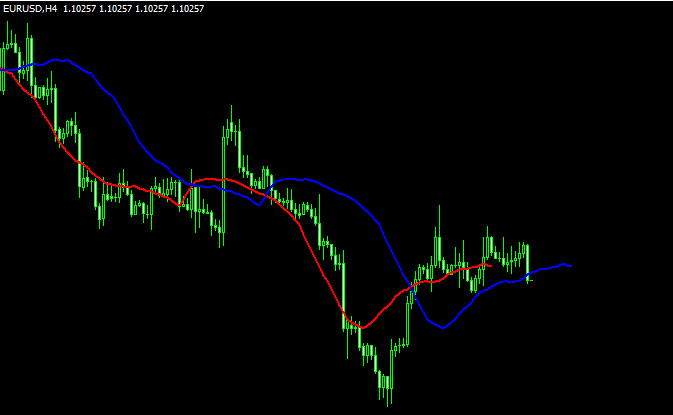

GMMA

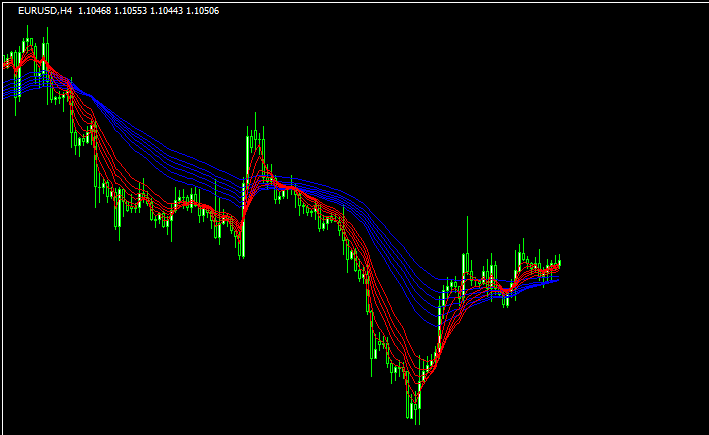

違う期間のMAの組み合わせを極めたのがGMMAです。

GMMAではEMAを12本並べてトレンド方向を更に見やすくしています。

視覚的に押し目や戻り、ブレイクが狙いやすく多くのトレンドフォロワーから愛されているMAの組み合わせの一つです。

現状がトレンドかレンジなのかもよく分かりやすいのが特徴です。

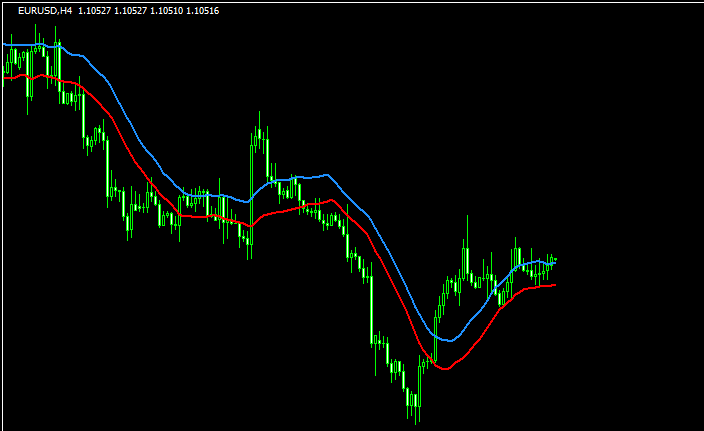

違う種類のMAの組み合わせ

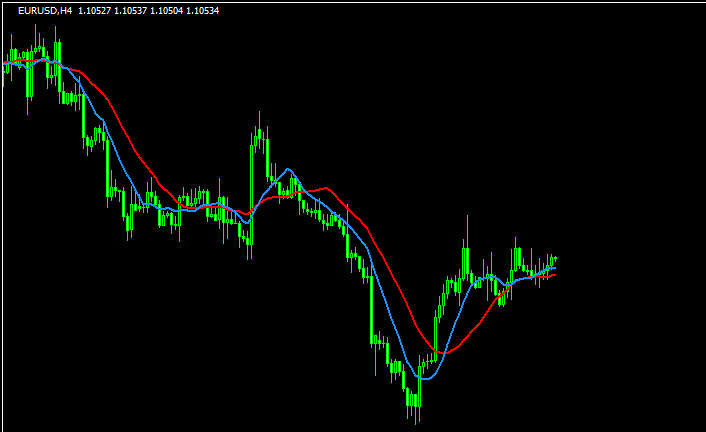

SMAとEMA、SMAとT3MAといった違う種類のMAを組み合わせるやり方です。

一言で移動平均線と言っても、パラメーターは全く同じでもその種類によってMAの動きは大きく異なります。その違いでトレンドの強弱やトレンドの移り変わりを判断します。

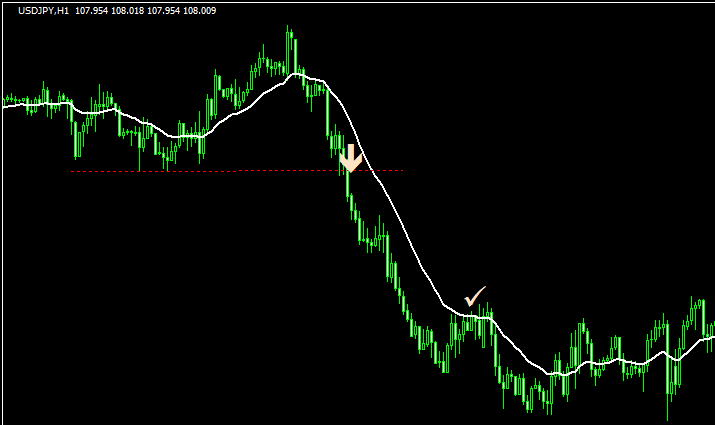

例えば上のチャートでは、同じパラメーターのEMAとSMAを表示させています。

強い上昇相場になると、必ずEMAが先に上昇しますが、高値圏での保合が続くとSMAがEMAを上抜きます。

この動きを見ることで、トレンドの強弱や勢いの減衰等がわかりやすくなります。

適用価格を使ったバンド

一般的には移動平均線に使用するデータは終値ですが、これを「高値」と「安値」にしてそれぞれ表示してやると、移動平均線のバンドが表示されます。

これは海外のフォーラム等でたまに紹介されているやり方で、バインド内をウロウロ推移しているときはレンジ、バンドから大きく離れたらトレンドと判断して、バンドの中まで押し戻りしてきたときに仕掛けるやり方が基本となります。

MAのシフト

移動平均線の位置を右や左にずらすやり方です。

一般的に移動平均線は、パラメーターの中で一番新しいローソク足の上にプロットされていきます。

例えばMA20の場合は、計算される20期間の中でもっとも新しいローソク足(一番右側の足)に移動平均線のデータが追加されます。

しかし世の中には、

「なぜ移動平均線は、ローソク足の先端に最新のデータが追加されないといけないのか?」

と疑問に思う人もいます。

確かに20期間の平均の値を、一番新しいローソク足上にに表示しなくてはいけない理由などありません。

過去20期間の平均であれば、右から10番目の足(20期間の真ん中)にプロットしてもいいんじゃないの?と考える人もいるわけです。

このMAのシフトについては、確かに言い分は理解できますし、稀に見ることはありますが、使い方が特殊になるため、一般的な移動平均線の解釈方法が通用しないことが多いです。オススメはしません。

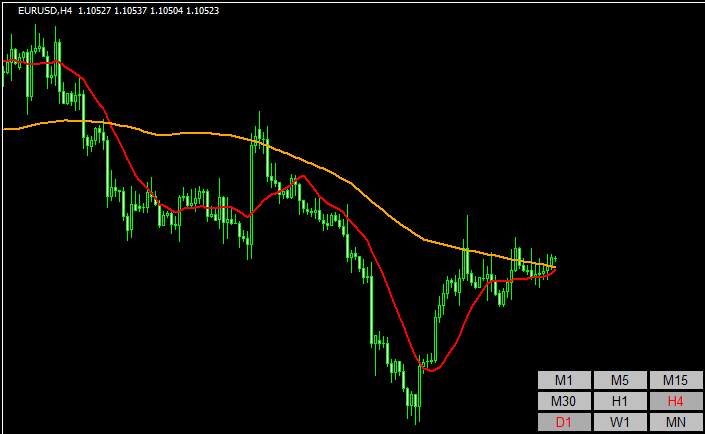

MAをマルチタイムで見る

上位足のMAを表示させるのもメジャーなやり方です。

これはある意味「違う期間のMAの組み合わせ」と同義にはなりますが、マルチタイムの場合は、あくまでも上位足のトレンド方向や流れを見ることを重視した使い方になります。

移動平均線を使ったトレード手法

押し目買いや戻り売り

グランビルの法則の2番や3番に該当するやり方です。

移動平均線がある程度の角度を付けて上昇・下降しているときに、ローソク足がMAに近づいて(割って)反発してきたところで狙う手法です。

かなり有名なやり方で、多くのトレード手法でこのやり方が組み入れられたりしています。

もちろんレンジ相場は苦手ですが、トレンドラインのように一方向に進み続ける相場の時は優位性が上がります。

移動平均線クロス

移動平均線がゴールデンクロスしたらロング、デッドクロスしたらショート、というやり方です。

昔からあるやり方ですね。

「移動平均線クロス」というやり方自体が極秘情報だった時代は、これだけで勝てていたそうですが、ソフトやアプリで誰でも簡単にチャートに表記できる現代ではその優位性はありません。

一部のブログやサイトでGCやDCは優位性があると書かれていたりしますが、FX市場においては期待できません。

実際に私もMAクロスのEAを作成してパラメーターを色々と変更して試したことがありますが、少なくともSMAとEMAについては明確な優位性のある組み合わせは見つけられませんでした。

もっとマニアックな種類のMAのクロスだと分かりませんが、パラメーター探しになるだけの可能性があるので期待はできないでしょう。

現代で利用するのであれば、大まかなトレンド方向を読んだり、複数の移動平均線が揃った状態の時に「トレンド」と認識する、といった使い方の方がベターです。

平均回帰

移動平均線とローソク足は、くっついては離れてを繰り返します。

くっついている状態から離れていく動き時を狙うのがブレイクや押し目買いや戻り売りになりますが、離れすぎたときに平均回帰を狙って逆張りする手法がこれになります。

ただし、平均回帰を狙う手法の場合は、明確なエントリーポイントの判断が移動平均線だけでは難しいことが多いです。

そのため、例えばサポレジラインに到達した時点で移動平均線との乖離も広がっている状態なら仕掛ける、といった感じで他のやり方と組み合わせる方が良いでしょう。

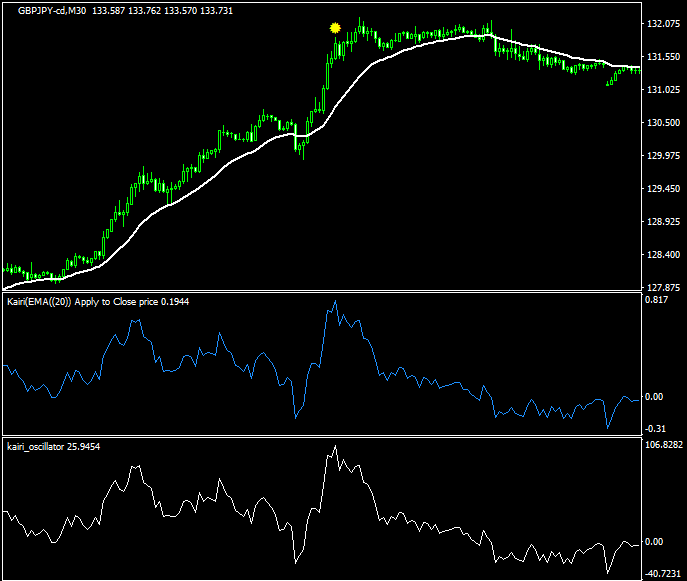

kairi_signal

真ん中のオシレーターは移動平均線乖離率を示すインジです。

Kairi

一番下のインジは、移動平均線乖離幅(MAとローソク足が何pips離れているか)を示すインジです。

kairi_oscillator

利食いとして使う

以前の利食いのテクニックの記事でも書いたのですが、移動平均線は利食いの目安としてかなり使えます。

特に利食いを伸ばしたい場合は、「ローソク足がMAにタッチするまで伸ばす」といったルールにしてやると、高いリスクリワードレシオのトレードが可能になります。

また、トレイリングストップの目安にもなりますので、突発的な動きによって含み益から含み損に一気に変わる可能性も減らせます。

エントリーフィルターとして使う

MA200より上ならロングのみを狙う、下ならショートのみを狙う、といった使い方です。

これを使うと、エントリー方向が無裁量で決まり、しかもある程度ダマシも避けられるようになることから、色々なシグナルツールやEAで取り入れられています。

移動平均線の使い方の中でもかなりシンプルな部類になりますが、実際にエントリーフィルターとしての効果は高く、下手に自分の裁量でフィルタリングするくらいならMAフィルタリングに任せた方が楽で勝率も上がるくらいです。

私もトレード初心者やロングかショーとかの目線が定まらない人にはMAフィルターを使うことをオススメしています。

トレードしやすい通貨ペアを見極める

トレードしやすい通貨ペアを見極める際にも移動平均線は有効です。

例えば日足などの上位足にMAを表示させて、それらの角度について複数の通貨ペアで見ていくことで、通貨の強弱を知ることができます。

また、上位足のローソク足と移動平均線の位置関係からトレードしやすい通貨ペアなのかどうかを見極めることもできます。

自分なりのやりやすい上位足の動き方を知っていれば、効率よく自分に取って都合の良い動きをしている通貨ペアだけでトレードすることもできます。

移動平均線はシンプルだけど奥が深い

今回の記事では、移動平均線について様々な角度から解説してみました。

移動平均線はインジケーターの中でも最も古く歴史のある指標なため、様々な亜種が生まれ、使い方も多様化されています。

ゴールデンクロスやデッドクロスだけのシステムで勝つのは難しいですが、ローソク足との状況と組み合わせる事で市場の動きがより分かりやすくなることは間違いありません。

移動平均線から得られる情報を最大限に利用して、相場から利益を出していきましょう!

最後に、移動平均線タイプのMT4インジケーターをまとめたページもあります。

目的別にご利用ください。