本記事では、「ストップ狩り」について詳しく解説します。

ご存じの方も多いとは思いますが、実は「ストップ狩り」は大きく分けて2種類があります。

- FX業者による顧客注文のストップ狩り

- 銀行やヘッジファンドなどの大口トレーダーによるストップ狩り

どちらもトレーダーの注文が多く集まっているところまでレートを動かして損切りを誘発させる「ストップ狩り」ではあるのですが、やり口は全く異なります。

今回はこの2種類のストップ狩りの違いについて解説し、なぜ銀行やヘッジファンドはストップ狩りをするのか?について深掘りしていきます。大口トレーダーの真意が見えてくると思います。

大口のトレーダー(スマートマネー)を意識することで、チャートを読み解く力が大きく上がります。

Contents

FX業者によるストップ狩り

FX業者によるストップ狩りとは、為替レートを配信するFX業者が意図的に価格を動かしたり、スプレッドを異様に広げて、顧客(トレーダー)の損切りを誘発させる方法です。

twitterでは定期的に業者のストップ狩り例が挙げられます。

DMM、またエグいのきてます。

ユーロ円スプ45pips(。☉∆☉)ワァオ☆

今日は控え目? pic.twitter.com/25as8gZZTZ— 新米金持ち父さん🚀🌙仮想通貨CFD (@sinmaikanemochi) October 17, 2017

IS6FXのこの堂々たるストップ狩り、凄い…… pic.twitter.com/cZBu7IP53f

— こうきち (@koji13475) February 1, 2022

FX業者の行ったストップ狩りは、その業者のチャートにだけ異様に伸びたヒゲとして克明に刻まれます。

逆に言えば、同じタイミングでストップ狩りを行っていない他のFX業者では異様に伸びたヒゲは表示されませんので、誰の目から見ても明らかになります。

そのため、現在ではすぐにtwitterなどで、どこの業者でストップ狩りがあったかの報告が行われることになります。

FX業者がストップ狩りを行う理由

FX業者がストップ狩りを行う理由は、FX業者が利益を得るためです。

FX業者の提供する取引方式は大きく

- DD方式(ディーリングデスク方式・相対取引・B book)

- NDD(ノンディーリング方式・A book)

の2種類に分けられます。

DD方式の業者は、顧客の注文をそのままインターバンクに流すのではなく、業者の顧客全体のポジションを見ながらカバー先に注文を入れます。場合によっては顧客の注文を呑むこともあります。

顧客の注文を呑む場合、「顧客の利益=業者の損失、顧客の損失=業者の利益」というダイレクトな利益相反の関係性が生まれます。

FX業者側は顧客の具体的なポジション状況や「どこに損切りレートが集まっているか?」が明確に分かっていますから、ちょっとした大きな動きが発生したついでに、損切りが多く集まっているレートまで急激にレートを動かしたり、スプレッドを広げてやれば、顧客の損切りを誘発して利益を得ることができるのです。

我々トレーダーからすれば、非常に嫌な行為です。

FX業者のストップ狩りについては、2010年以前は比較的よく見られました。

この時期はFX業者が雨後のタケノコのように乱立しており、「為替取引は顧客と業者の相対取引」という言葉を良いことに、突然レートを動かして顧客のストップ狩りをして稼いでいたのです。(当時はそれまで金融のバックグラウンドの無い企業がFX業者となっていたことも多く、モラルが欠損した業者が多かったのです!)

信託保全の義務化やレバレッジ規制によってFX業者の統廃合が進んでからは、ストップ狩りはかなり減っていますが、一部ストップ狩りのような情報が定期的にtwitterで上がります。

また、2017年にはYJFXの外務員が家族のために為替レートを操作して、一般社団法人金融先物取引業協会から処分を受けたこともありました。

ショック相場時のストップ狩り

FX市場では時に「○○ショック」と呼ばれる、市場が非常に大きく動くことがあります。

リーマンショック、スイスフランショック、ブレグジットショック・・・という言葉を挙げれば理解してもらえると思います。

このようなショック相場の最中は混乱中のため、カバー先の銀行やリクイディティプロバイダーのスプレッドが広がっているという主張もありますが、混乱に乗じてFX業者が異様にスプレッドを広げたり、場合によっては価格が大きく動いている最中であってもレート配信を停止し、大きく動き終えたところで強制ロスカットして追証を迫ることも過去にありました。

このようなショック相場時は、ある意味業者の稼ぎ時です。有名な例をご紹介します。

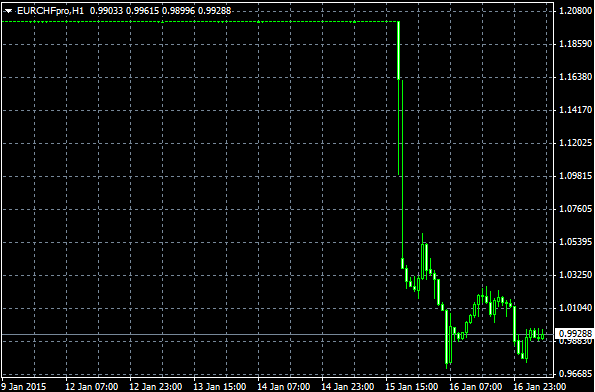

スイスフランショック

2015年1月15日に、スイス国立銀行が、EUR/CHFの下限を1.2000としていたものを突然撤廃し、市場が大きく動きました。

この時の値動きはすさまじく、瞬間的に数百pips、最終的には2000ips以上動いた悪夢のような相場でした。

どの業者もスプレッドは今まで見たことが無いレベルにまで広がり、市場の混乱具合はチャートを見ても明らか。

この騒動の中で、国内業者の一部はレート配信を停止。

しばらくしてレートが更に動いた後に配信を再開した所で顧客の強制ロスカットを行いました。

混乱の中でスプレッドが広いながらも、しっかりとレートを配信していれば1.1000で強制ロスカットされていたのに、配信の停止のおかげで1.0000で強制ロスカットされ、1000pips以上も無駄に追証を払わないといけないケースが続出したのです。

結果として数千万円の追証の支払いを求められたケースもありました。

ちなみに、この件についてSBIFXは以下のように他社を痛烈に批判しています。

インターバンク市場では、スイス円、ドルスイス、ユーロスイスなどのレート配信を一時的に中断した銀行も存在したようですが、市場でのレート配信がまったく停止した事実を確認されていません。SBI FXトレードは投資者保護の観点に立ち、レート配信をできる限り通常どおりに配信するよう努めました。お客様第一主義の経営理念に立てば至極当然の責務であります。

レート配信を一定時間にわたって停止したB社、C社、D社では、お客様のロスカット判定レートをレート配信再開時のレートを適用しているものと思われます。すなわち、インターバンク市場がレート配信を完全に停止した事実が確認されていない中、意図的かどうかは確認するすべはありませんが、リスクプレミアムをお客様に付け替え自社の都合でレート配信を一方的にストップし、何の根拠も明確にしないままレート配信を再開し、ストップロス判定のレートとして適用する、といったことが複数確認されています。

大口トレーダーのストップ狩り

銀行やヘッジファンドなどの大量の資金を市場に流す大口トレーダー及びそれらが採用するAIやアルゴリズムが、他のトレーダーの損切り注文が溜まっていそうなところまで価格を動かして、損切りを誘発させるのが大口トレーダーのストップ狩りです。

FX業者によるストップ狩りは、その業者のチャートを見ることでしか分かりませんが、大口トレーダーのストップ狩りは、どの業者のチャートにも反映されます。

ただし、どの業者のチャートでも反映されるだけあって、「100%これが大口のストップ狩り」とは言えず、「恐らくそうだろう・・・」と推定するレベルにはなります。

ストップ狩りの流れ

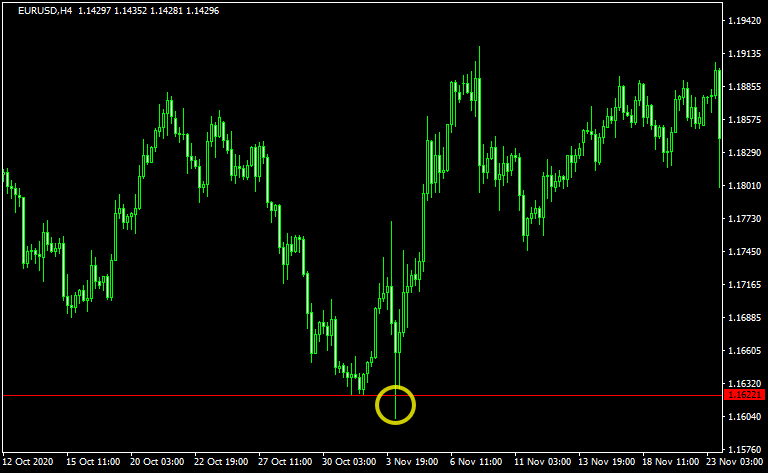

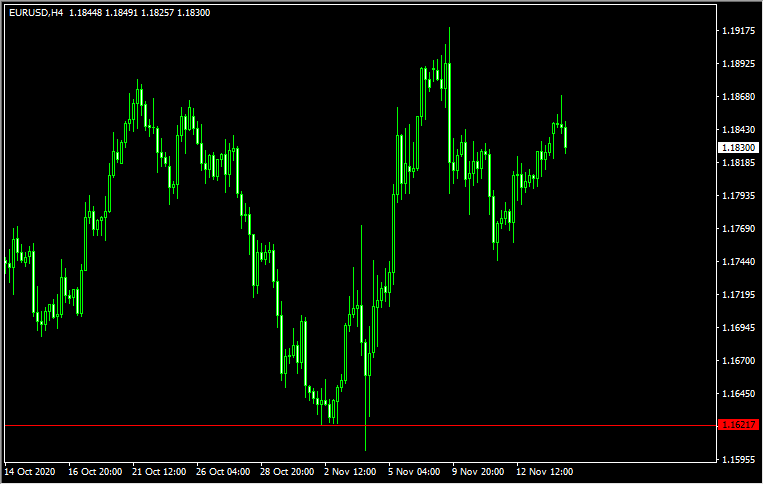

では、大口がどのようにストップ狩りをするのかをチャートでご説明します。

大口のストップ狩りによる典型的な値動きは以下のようなポイントです。

他のトレーダーのストップロス注文が入っていそうな所まで売りを入れて下落させ、ストップロスが入って価格が下げているところで買いを入れる・・・というやり方です。

流れを見ていきましょう。

チャートの赤いラインのレートあたりは以前から何度も反発しているレートで、今回も反発してきています。

赤いラインのレートの下あたりには、大量の買いのストップロス注文(売り注文)が入っていると考えられます。

しばらく上げてから急激に下げてきました。

これは大口が赤いラインのストップロス注文を発動させて下落させたいと考えて仕込んだポジションです。

この下げが新規のショートやストップロスを巻き込んで赤いラインを割り込みます。

しかし、割り込んで下げているところで、先ほど売りを仕掛けた大口がショートポジションを決済しつつ大量の買いを仕込みます。

その結果として下げ止まり反発し、下ヒゲの長い足がチャートに残ります。

これを見た他のトレーダーは

- 「ラインブレイクは失敗だった」と考えてショートポジションを損切り(買い注文)

- 「やっぱりサポートから反発したな!」と考えて新規のロング

をしていきます。その結果として大きく上昇しました。

再度ストップ狩りの流れをまとめます。

- ストップロスが溜まっているレートに目がけてエントリーする

- ストップ狩りをしてブレイクさせる

- ブレイクしている最中に逆方向にエントリーする

これを読んで、「なんでこんな面倒なことしてるんだろう?」と思う方もいるでしょう。

しかし、実は大口には大口の事情があるのです。

大口トレーダーがストップ狩りをする理由

大口トレーダーがストップ狩りをする理由は、「流動性を得るため」です。

我々個人トレーダーからすれば「嫌がらせ」のように感じられるストップ狩りも、実は大口からすれば「やらないといけない行為」だったりもするのです。

何事もそうですが、売買が成立するということは、売る人がいるから買う人がいる、買う人がいるから売る人がいるからです。

例えばロングエントリーすることをイメージしてください。

個人トレーダーであれば、どこでエントリーしても基本的には注文を受けてもらえます。(ロットが大きくなると約定速度が落ちたりしますが・・・)

しかし、大手銀行やヘッジファンドなどの大口になると、自身のロングエントリーによってその価格での売り手がいなくなり、持ちたいポジションの全てを特定の価格で約定することが非常に難しいのです。

このため、大口の多くは他のトレーダーが売っている「下げている最中にロング」、他のトレーダーが買っている「上げている最中にショート」することで、買い手や売り手を確保する必要があります。

だからこそ、ストップ狩りを行って自分の大量の資金を受け入れてくれる流動性を確保するわけです。

流動性の確保が第一優先の大口としては非常に合理的なやり方と言えます。

まとめ

今回はFX業者によるストップ狩りと銀行やヘッジファンドなどの大口によるストップ狩りの2つについて解説しました。

FX業者によるストップ狩りを避けるためには、DDではなくNDDの業者を選択するのが一番です。

また、大口によるストップ狩りについては、彼らの手口を理解して上手く利用することで収益のチャンスを増やすことも可能です。

チャートに残されたストップ狩りの跡を検証して戦略を考えると良いでしょう。

ストップ狩りは、「スマートマネーコンセプト(SMC)」の基本中の基本です。

SMCの話はここから始まりますので、しっかりと頭に入れておかれることをお勧めします。

大口のストップ狩りを利用した手法を解説した教材もありますので、興味のある方は利用して見ることをお勧めします。