今回は特定の曜日に発生したLiquidity Sweep後の反転を狙う手法について解説・検証します。

相場が値動きをする上で欠かせない存在がliquidity(流動性)です。

価格はLiquidityを求めて上下します。

この流動性を上手に利用するのがスマートマネーです。

例えばスマートマネーが特定の価格で大量の買い注文を入れる場合、その価格で同じだけの売りの量が無いと、狙った価格で約定できません。

もし売りの量が少なければ、自身の買い注文のおかげで価格が上昇し、平均取得単価も上昇していしまいます。

これをできる限り避けるためにスマートマネーはテクニックを利用します。

彼らの利用するテクニックを理解することで、我々一般トレーダーもスマートマネーに追従した取引が可能になります。

ぜひご覧ください。

Contents

Liquidity Sweepとは

まず今回の解説で重要なLiquidity Sweepについて解説します。

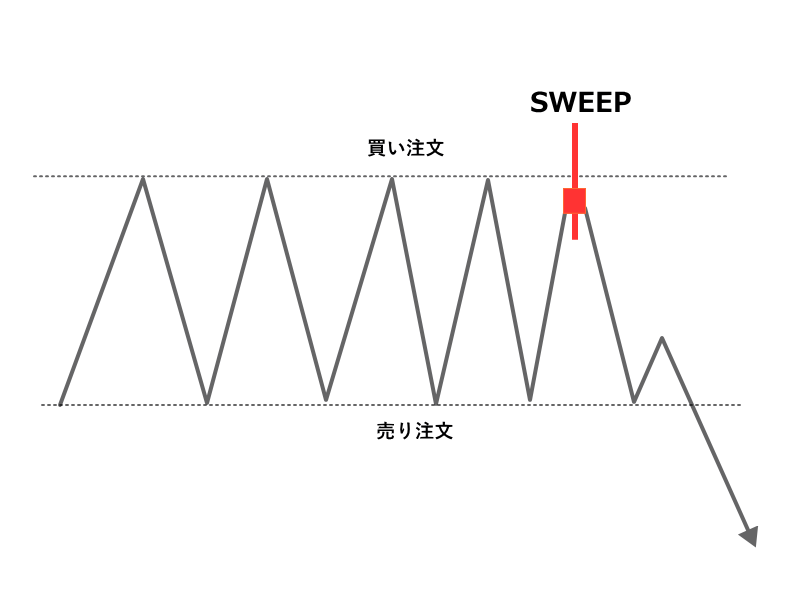

Liquidity Sweepとは多くの注文が入っている価格帯を一時的にブレイクして、再度元のレンジに戻ってくる値動きのことを言います(別名Liquidity Purge、Stop Hunt)。以下がLiquidity sweepのモデルです。

上下に動くレンジ相場が続くと、その上限や下限付近には多くの注文が入ります。

- ブレイクを見越した新規の買い

- レンジで逆張りをしている売りポジションの決済(買い)

- ブレイクを見越した新規の売り

- レンジで逆張りをしている買いポジションの決済(売り)

スマートマネーは本当にブレイクさせたい方向とは逆向きに一時的にブレイクさせて、他のトレーダーの注文を誘発します。多くの注文が入ってきたら、それを利用して逆張りを仕掛けます。

上の図で言えば、スマートマネーはレンジの下にブレイクさせたいので、まずはレンジの上限をブレイクさせます。

上限をブレイクすると、多くの買い注文が発動して価格が上昇しようとしますが、スマートマネーが同量以上の大量の売りを入れるため上げ切れずに下落します。

その足跡として、上ヒゲの長いローソク足が残ることになります。

この行為によってスマートマネーはできる限り高い価格でショートポジションを取ることができます。(普通にやったら自身のショートエントリーで価格が大きく下がってしまって、不利なレートでショートを取ることになります)

これがLiquidity sweepの流れです。

もちろんレンジの片方をブレイクしたら、そのまま進んでいくこともあります。

このような動きは「Liquidity Run」と呼びます。

また、シンプルにLiquidityのある価格に到達することをLiquidationと呼びます。

最小のLiquidity Sweep

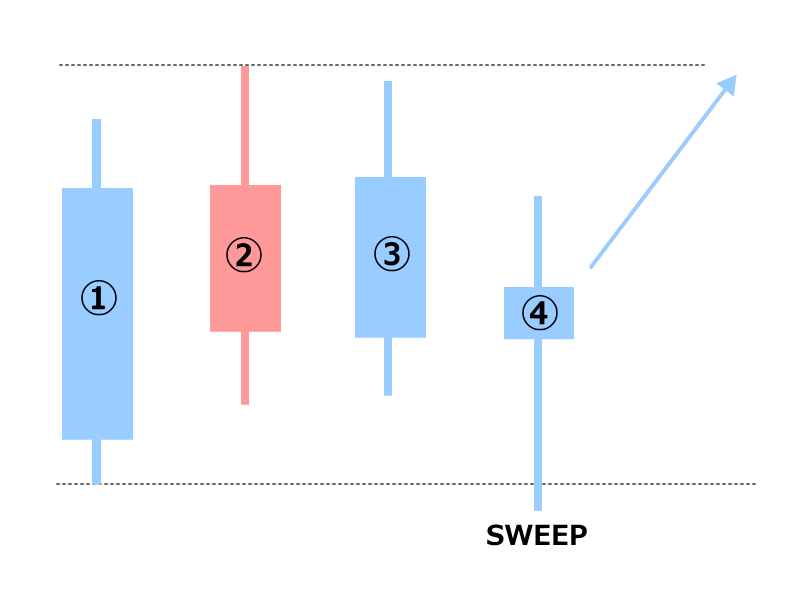

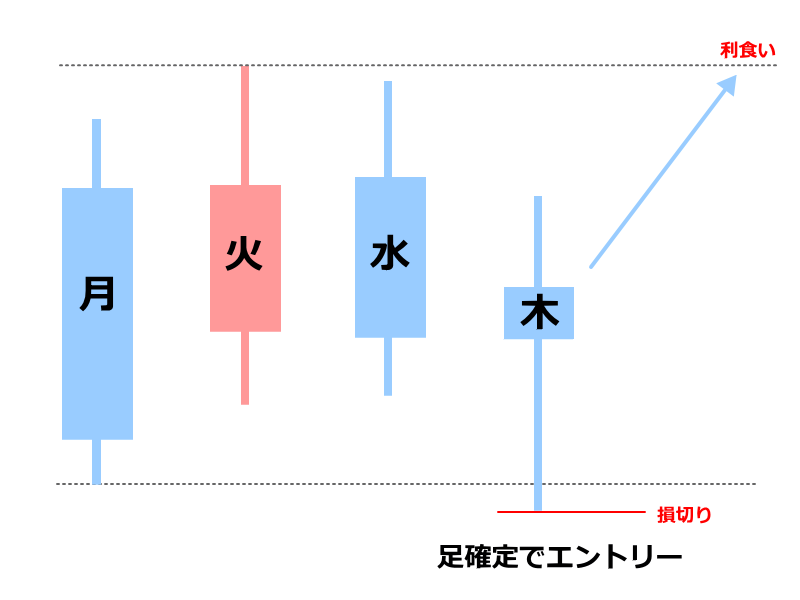

Liquidity SweepはLiquidityのある価格を一時的にブレイクして戻ってくることですが、これをできる限り少ないローソク足の本数でパターン化すると以下のようになります。

これはSweep後に上昇するパターンです。

流れとしては以下のようになります。

- ①と②は通常のローソク足(レンジを形成)

- ③は①と②のレンジ内にはらまれる。

- ④でレンジの下限を割るも上昇して陽線で確定

余計なものをそぎ落とすと、Liquidity Sweepはこのようなシンプルなモデルになります。

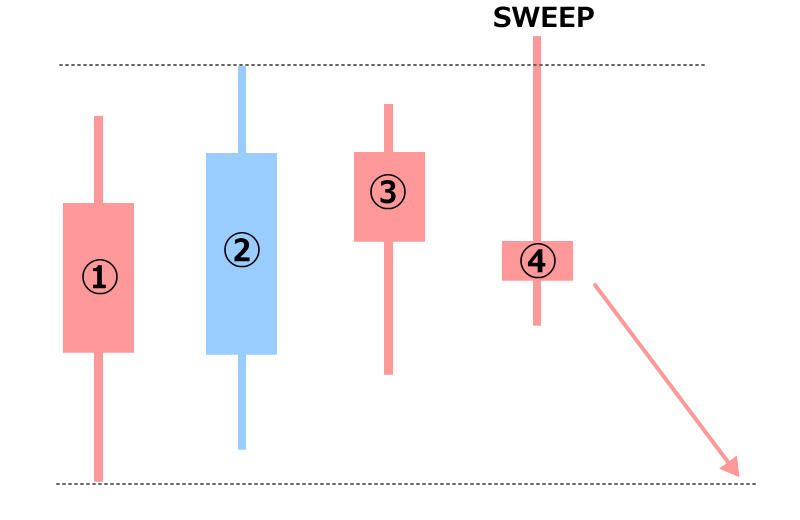

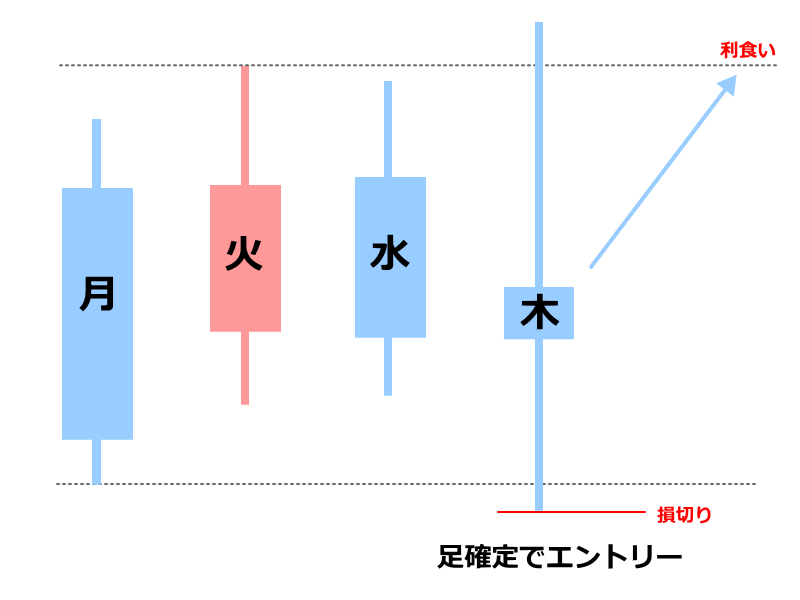

同じく以下はSweep後に下落するパターンです。

- ①と②は通常のローソク足(レンジを形成)

- ③は①と②のレンジ内にはらまれる。

- ④でレンジの上限を抜けるも下落して陰線で確定

本記事では、このパターンをシグナル化して検証していきます。

木曜日に発生するSweepでエントリー

これまでに解説した最小のLiquidity Sweepパターンは、海外のSMC解説者が1週間の値動きで発生するLiquidity Sweepを利用する手法として紹介したものに、少し手を加えたものです。

1週間の値動きで発生するLiquidity Sweepを利用する手法は、具体的には以下のようなルールです。

月曜日から木曜日の日足がLiquidity Sweepの条件を満たした時に、金曜日の始値でエントリーします。

水曜日の足はレンジ内に収まり、木曜日でSweepが確認できたら、木曜日の終値(金曜日の始値)で逆方向を狙います。

この手法でサインを出すインジケーターを作成して検証してみました。

検証ルール

検証ルールは以下の通りです。

- 月曜日~木曜日のローソク足が条件を満たしたら金曜日の始値でエントリー

- 利食いはレンジ上限(ロングの場合)、もしくはレンジ下限(ショートの場合)

- 金曜日の足が利食いにも損切りにも届かなければ、金曜日の足が確定した所で決済(持ち越さない)

- 木曜日の足が、レンジの上限も下限もブレイクしていたらエントリーはしない

木曜日の足が、レンジの上限も下限もブレイクとは、以下のような状況になります。

これは上と下の両方のLiquidityを取っているので、見送りとします。

検証条件

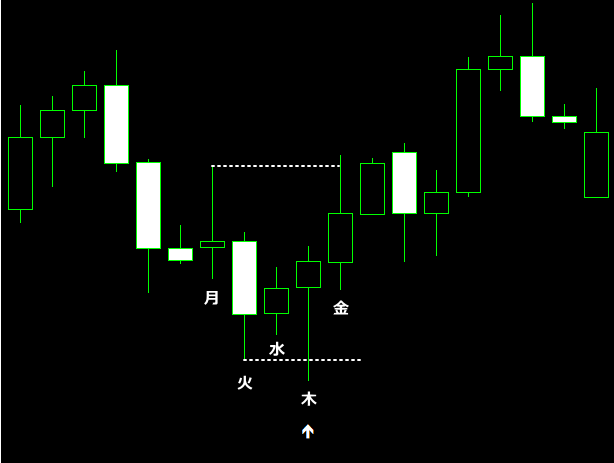

今回は、上記のルールに基づいて、木曜日だけにエントリーサインを出すインジケーターを作成し、それに基づいて検証しました。

以下のようなサインを出します。

この条件で、ドル円、ユーロドル、ポンドドルの3通貨ペアで検証しました。

検証期間は2014年1月~2024年5月までです。

木曜日にだけサインが出るようにしてるため、エントリーチャンスは非常に少ないです。(平均する1年に1回程度のチャンス)

ドル円の結果

ドル円 | |

トータル(pips) | -120.4pips |

トレード回数 | 14回 |

勝率 | 50.0% |

プロフィットファクター | 0.69 |

ドル円は約10年間の検証でトレード回数は14回でトータルでは-120pipsの負けとなりました。

元々リスクリワードは高くなりにくいルールである上に、勝率が50%ということで、後でご紹介するユーロドルやポンドドルと比べると明らかに相性が悪いことが分かりました。

ユーロドルの結果

ユーロドル | |

トータル(pips) | 184.4pips |

トレード回数 | 12回 |

勝率 | 83.3% |

プロフィットファクター | 2.51 |

ユーロドルは約10年間でトレード回数は12回でトータルは184.4pipsの勝ちとなりました。

ドル円と比べると明らかに好調なのが分かります。

勝率も8割越えで、これなら平均して1年に1回程度のチャンスであっても自信を持って入れそうです。

ポンドドルの結果

ポンドドル | |

トータル(pips) | 233.1pips |

トレード回数 | 10回 |

勝率 | 80.0% |

プロフィットファクター | 3.09 |

ポンドドルは約10年間でトレード回数は10回、トータルでは233.1pipsの勝ちとなりました。

こちらもユーロドルと同じで明らかに相性が良く優位性があります。

検証のまとめ

今回の木曜日の終値でエントリーする手法について過去10年に渡って検証した所、以下のような結果が得られました。

ドル円 | ユーロドル | ポンドドル | |

トータル(pips) | -120.4pips | 184.4pips | 233.1pips |

トレード回数 | 14回 | 12回 | 10回 |

勝率 | 50.0% | 83.3% | 80.0% |

プロフィットファクター | 0.69 | 2.51 | 3.09 |

ドル円以外は非常に優位性のある手法であることが分かります。

ただし問題点はエントリーチャンスが少なすぎること。

月火水木と条件に合った動きをして、しっかりとサインが出るのは平均して年に1回ある程度です。

これだといくら優位性があってもなかなか利用しにくいかと思います。

木曜日縛りを無くしたらどうなるか?

今回の手法は非常にチャンスが少ないのがネックでしたので、木曜日縛りを無くしたらどうなるか?と考えて再検証しました。

シンプルに日足でローソク足4本の条件を満たしたところでエントリーとします。

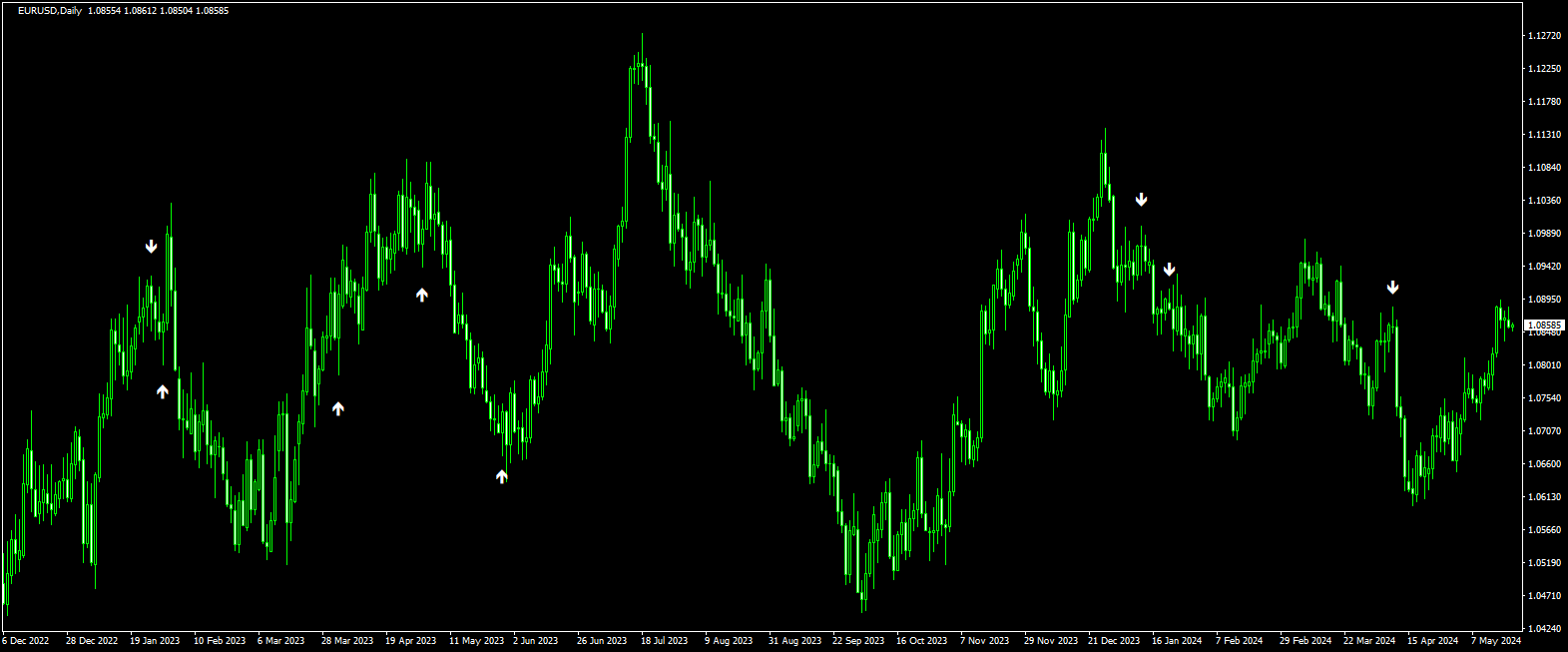

サインは以下のようになります。(ユーロドル日足)

検証条件は、2020年~2024年5月のユーロドルとポンドドルです。

検証結果

検証結果は以下の通りです。(2020年~2024年5月)

ユーロドル | ポンドドル | |

トータル(pips) | 190.9pips | 215.1pips |

トレード回数 | 17回 | 26回 |

勝率 | 74.5% | 53.8% |

プロフィットファクター | 1.99 | 1.40 |

曜日縛りが無くなったおかげで、エントリーチャンスが大幅に増えました!(とは言っても年数回)

ユーロドルは相変わらず好調で、曜日縛りがある場合と比べて若干パフォーマンスは落ちますが、誤差の範囲内かと思います。

一方でポンドドルはしっかりと勝ち越してはいるものの、勝率が大幅に下がりました(曜日縛り時は80%)。やはり曜日の条件を入れることで優位性が変わると言えるかもしれません。

しかし全体としてはしっかりと優位性のある手法であることは確認できました。

シンプルではありますが、liquidityを考慮してエントリーすることで、手法の優位性が高められると言えるでしょう。

まとめ

今回はLiquidity Sweepを形成する最小のパターンについて検証しました。

ユーロドルとポンドドルにおいては日足で高い優位性が得られることが分かりました。

他に出てくる疑問としては、日足よりも小さい4時間足等での優位性です。

ここでもしっかりと日足と同との優勢が得られるのであれば、もっと高い頻度でチャンスが来ますし、トレードの幅ももっと広げられます。

今後はこれを課題に検証していきたいと思います。

更に流動性について深く検証した記事もあります。