本記事ではワイコフ理論について解説します。

ワイコフ理論とはリチャード・D・ワイコフ氏の考案したサイクル及びプライスアクション理論です。

その中心にあるのが大口投資家で市場を動かせるほどの資金力を持つ「スマートマネー」で、ワイコフ理論はスマートマネーコンセプトの源流的な考えと言ってもいいでしょう。

100年近く前の理論なので、ダウ理論と同様に曖昧な点はありますが、スマートマネーコンセプトと組み合わせることで、より深く相場を読む手段になります。

相場についての理解をより深めたい方はぜひご覧ください。

また、理論の値動きはどの時間足でも観察できます。

動画もありますので、こちらもご覧ください。

Contents

リチャード・ワイコフ氏とは?

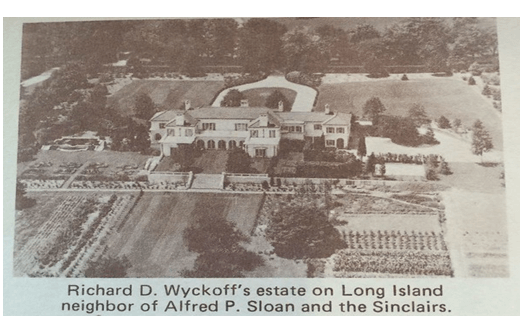

リチャード・デミル・ワイコフ氏(Richard Demille Wyckoff、1873-1934)は、アメリカのトレーダーであり相場研究者です。

リチャード・デミル・ワイコフ氏(Richard Demille Wyckoff、1873-1934)は、アメリカのトレーダーであり相場研究者です。

彼の残した功績から、現在では、チャールズ・ダウ(ダウ理論)、W.D.ギャン(ギャン理論)、R.N.エリオット(エリオット波動)、A.Aメリル(ZigZagの考案者)と並んで、テクニカル分析における波動及びサイクル理論の先駆者として知られています。

ワイコフは15歳でニューヨークの証券会社で働き始め、20代でトップに上り詰めるほど優秀だったようです。

その中でJ.P.モルガン、ジェシー・リバモアなど著名なトレーダーとの交流から大口の取引方法を学び、理論として体系化し、相場で利益を上げました。

結果として、彼は9エーカー半の面積(約11000坪)の邸宅を持つことになります。(ちなみに東京ドームは約15000坪)

当時はテクニカル分析なんて一種のオカルトと思われていた時代に・・・です。

お隣さんはゼネラルモーターズで長年社長を務めたアルフレッド・スローン氏だったそうです。

そして自ら作り上げた理論をもとに1930年台からは株式取引を教える学校を設立。

トレーダー育成に力をいれました。

彼の残した理論は、現在でも多くの書籍が出版されており、日本ではパンローリング社で翻訳版が複数冊出ています。

中には難解なものがあったり、話が古すぎて現在の市場とは異なる点もありますが、「相場には不変の考えや値動きがあることは間違いない」ことが学べます。

興味のある方は読んでみられると良いでしょう。

コンポジット・マンというコンセプト

ワイコフは価格変動を理解するためにコンポジットマン(composite man )という考えを提唱しました。

それは以下のような考えです。

相場を操作する奴の名前を「コンポジット・マン」と呼ぼう。舞台裏に居座り、株価を意のままに操作している奴だ。

もし、あなたが彼のプレイするゲームについて理解していなければ不利な取引をすることになるだろうし、理解していたら大きな利益が得られることだろう。

“All the fluctuations in the market and all the various stocks should be studied as if they were the result of one man’s operations. Let us call him the Composite Man, who, in theory, sits behind the scenes and manipulates the stocks to your disadvantage if you do not understand the game as he plays it; and to your great profit if you do understand it.”

コンポジットマンとは、まさにスマートマネーのことですよね。

ワイコフは、コンポジットマンについて以下のように説明しています。

- コンポジットマンは、注意深くトレードのプランを立て、実行する

- コンポジットマンは、既に自身が大量に保有している株を買うように大衆を引き付ける

- チャート分析は、株の挙動とコンポジットマンを理解するために行うものである

- コンポジットマンの行動を理解できれば、早い段階で上昇株を見つけることができる

当時としてはこの考え方は革新的だったと思います。

しかし、約100年後に彼の理論が「スマートマネーコンセプト」として進化し、英語圏を始めとして世界中のトレーダーを惹きつけるなんて誰が想像していたでしょうか・・・。

ワイコフ理論の大前提となるルール

ワイコフ理論について学ぶ前に、2つの大前提となるルールついて理解しておきましょう。

- 市場は決して同じ動きをしない(値動きはどれもユニークである)

- 現在の値動きの重要性は、過去の値動きと比較して明らかになる

ワイコフ理論は相場のサイクルとプライスアクションを読み解くものです。

相場で「サイクル」と言えば、「値動きは繰り返す」ことを前提にしたものにはなりますが、ワイコフ理論では値動きは唯一のものとします。

これはあくまでもサイクルは傾向として捉えて、その中で起きる細かな値動きについては「どれも同じではない」ことを意味していると考えられます。

サイクル・波動系の手法を使っている人の中には、値動きについて「こうなるべきだ」と考えて分析している人がいます。

しかし、ワイコフはサイクルを提唱しながらもこの考えを否定し、相場の唯一性を説いているわけですね。

ワイコフ理論について

ワイコフ理論とは一種のサイクル理論です。

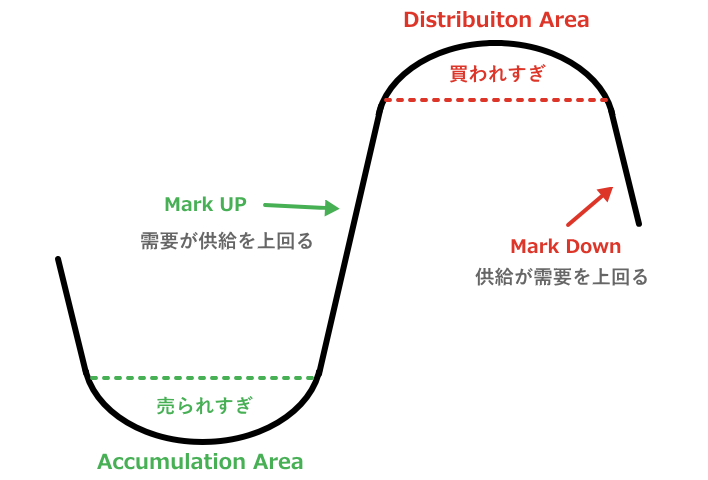

相場には4種類の状態があるとして、現在がどれにあるのかを読み解いていきます。

- Accumulation:アキュムレーション、買い集め

- Mark UP:上昇相場

- Distribution:ディストリビューション、売りさばき

- Mark Down:下落相場

それぞれについて解説していきます。

Accumulation(買い集め)

最初の段階がAccumulation(アキュムレーション)です。

これは大きな下降トレンド後のレンジ的な相場になります。

一見すれば、横ばいの面白みのない値動きですが、この中では、スマートマネーが買いポジションを少しずつ集めており、今後の価格上昇までの大事な蓄積期間となります。

Mark UP

第2段階がMark UP(マークアップ)です。

Accumulationで多くの買いポジションを取ったスマートマネーが更に買い増したり、それに追従して他の市場参加者が買いを入れると、需要が供給を超えて大きくなります。

こうなるとレンジをブレイクしてから上昇トレンドが発生し、価格は更に上昇していきます。

Distribution(売りさばき)

第3段階がDistribution(ディストリビューション)です。

価格が永遠に上昇を続けることはありません。

ある一定値まで行くと、市場参加者の利食いや逆張りの売りによって価格が上昇せずに高値圏のレンジとなります。

このレンジの中で、スマートマネーは新たに売りのポジションを保有量を増やし、下落のチャンスを待つことになります。

これはAccumulationとは逆の状態と言えます。

Mark Down

スマートマネーが買いポジションを決済し、場合によっては新たに売りポジションを取ることで価格が下落し、最終段階であるMark Downのフェイズに入ります。

下降トレンドであるマークダウンが終了すると、再び買いポジションが徐々に入ってAccumulationが始まります。

サイクルを更に深掘りする

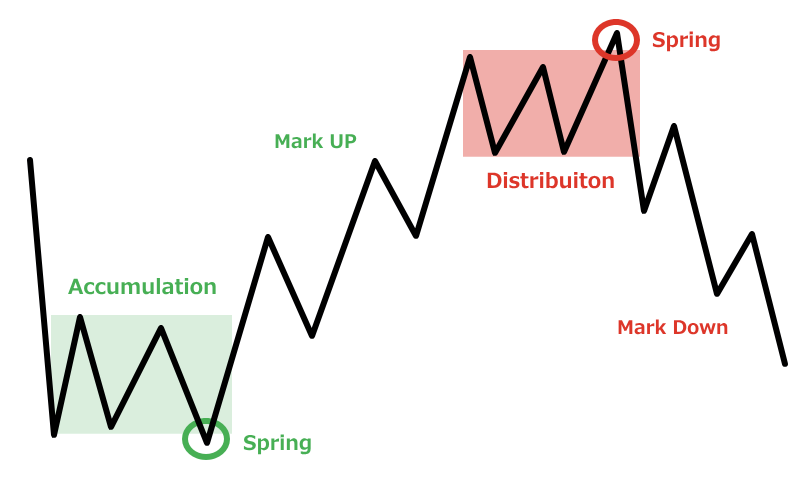

ワイコフ理論のサイクルについて理解して頂いたと思いますので、もう少しサイクルの解像度を上げて解説していきます。

この図が相場の波まで表示したモデルになりますが、AccumulationやDistributioの最後の方では、レンジの安値や高値を抜ける「Spring」という値動きが見られます。(後述しますが、Springはセリングクライマックスではありません)

これこそが所謂「ストップ狩り」と言われるもので、更にトレンド方向へブレイクすると見せかけてダマシになる値動きです。このSpringが生じた後に大きく反転してMark UP、Mark Downのトレンドが生じます。

そのため、以下のようなテクニックが使えます。

- Accumulation時に安値を更新するSpringが生じた後に、レンジの高値をブレイクしたらMark UPが始まると判断してロングすれば、上昇トレンドの初動に乗れる

- Distribution時に高値を更新するSpringが生じた後に、レンジの安値をブレイクしたらMark Downが始まると判断してショートすれば、下降トレンドの初動に乗れる

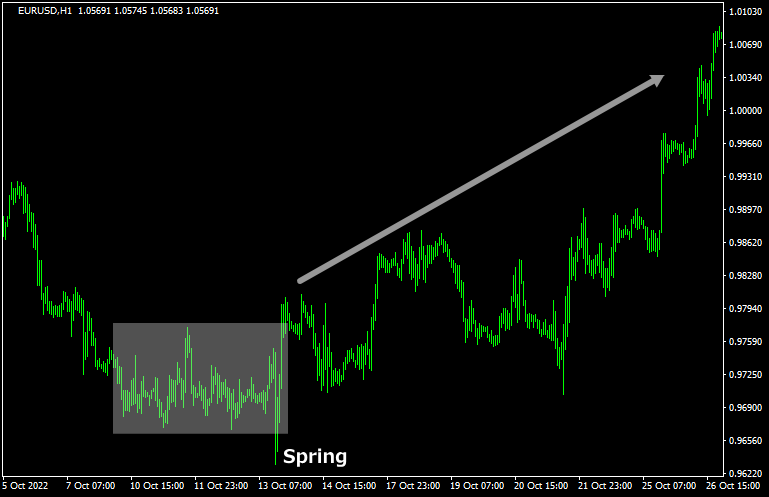

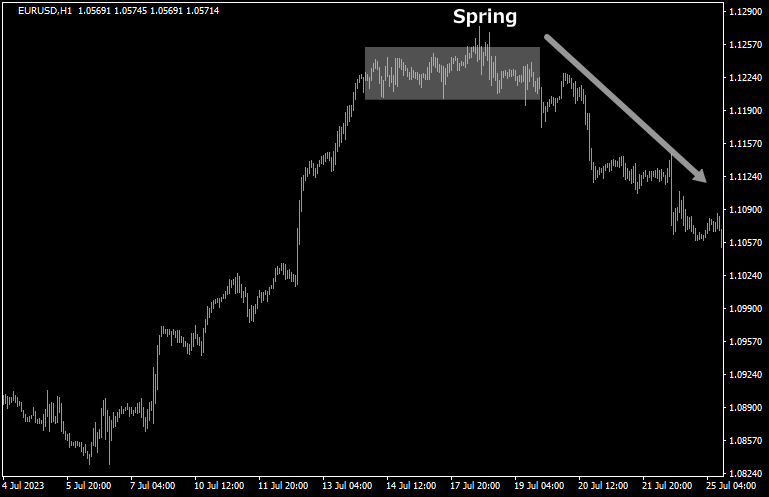

以下が実際のチャートの例です。

Accumerationの最終局面で安値を割って(spring)から急反発、その後は上昇という典型的な流れです。

spring後の勢いある上昇は、その後の更なる上昇を期待させるものになります。

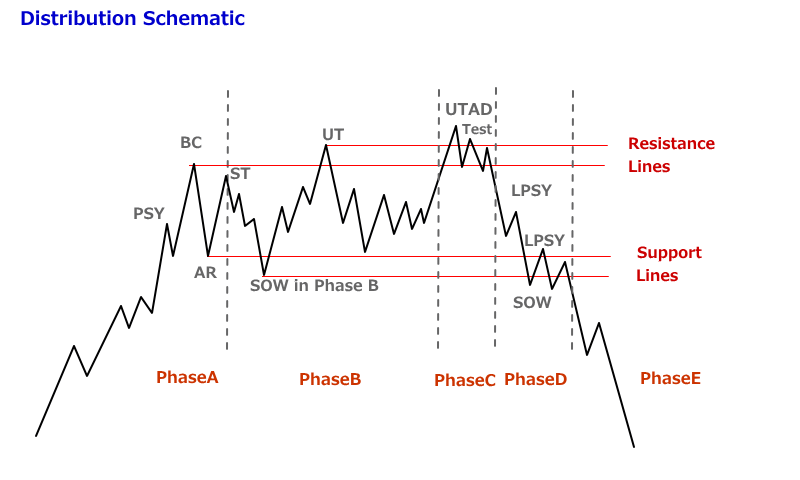

次はDistributionです。

Distribution中に高値をブレイクするも、それがダマシとなって反転する流れですね。

このように、ワイコフ理論を利用することで、大きなトレンド後に生じるレンジ後の反転を上手く見極めることができるようになります。

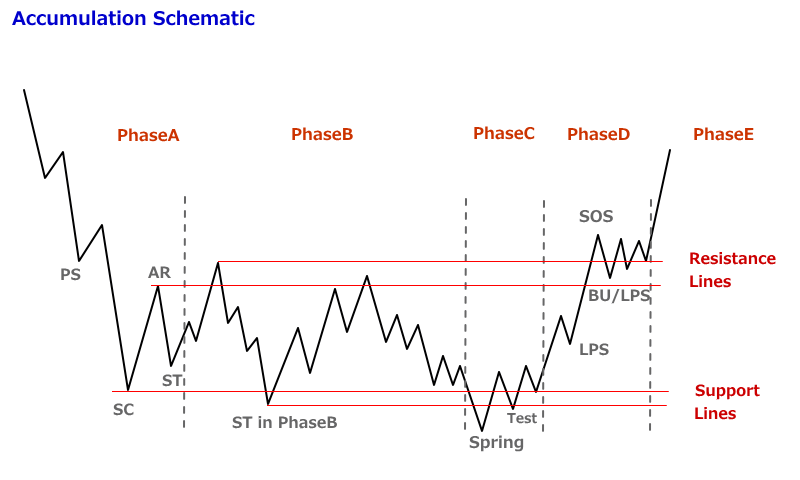

まだ深掘りできる!AccumulationとDistribution

ワイコフ理論のAccumulationとDistributionの値動きについては、更に深掘りができます。

全ての値動きが以下に解説する様にはなりませんが、ワイコフの相場研究の凄まじさが垣間見えるはずです。ワイコフの真骨頂ですので参考までにご覧ください。

Accumulation

- PS:preliminary support、長い下落後に大きな買いが入る。出来高が増加

- SC:Selling Climax、セリングクライマックス、パニック的な売り

- AR:Automatic rally、自然に起きる反発

- ST:SC付近までのテスト的な下げ

- Spring:最安値を更新するがダマシに終わる

- SOS:Sign of strenght、Accumlation中の高値をブレイク

- LPS:最終的なサポート

- PhaseA:マークダウンの終わり

- PhaseB:スマートマネーが次の上昇を見込んでロングポジションを仕入れる

- PhaseC:マークアップ前の準備期間でスプリングが生じる

- PhaseD:レンジ圏内の上昇

- PhaseD:マークアップの始まり

実質的にPhaseB~PhaseDまでがAccumulationの期間になります。

この間のレンジの中で、スマートマネーがポジションを集めていることになります。

Distribution

- PSY:preliminary supply:長い下落後に大きな売りが入る。出来高が増加

- BC:Buying Climax、買いのクライマックス

- AR:Automatic RAlly、自然な下落

- ST:BC付近までのテスト的な上げ

- UTAD:上昇のスプリング

- Sow:Sign of weekness、Distribution中の安値をブレイク

- LPSY:最終的なレジスタンス

- PhaseA:マークアップの終わり

- PhaseB:スマートマネーが次の下落を見込んでショートポジションを仕入れる

- PhaseC:マークダウン前の準備期間でスプリングが生じる

- PhaseD:レンジ圏内の下落

- PhaseD:マークダウンの始まり

かなり凄い情報ですよね。

100年ほど昔に、これほどレンジ相場の中の動きについて詳しく分析していた人がいたと言うことに驚きます。

続きは次回

今回はワイコフ理論のサイクルやプライスアクションついて解説しました。

解説序盤ではとても簡単に見えたかもしれませんが、読み進めるうちに、その奥深さと難解さが理解いただけたのではないかと思います。

ただし、これはまだ入り口のレベルです。

もっと詳しく理論について学びたい方はワイコフの書籍を読まれることをお勧めします。

次回はワイコフ理論とスマートマネーコンセプトの組み合わせ方について解説します。

エントリー精度やチャート分析力を上げたい方必見です。