- 実際に利益が出せるノウハウで再現性はあるのか?・・・・・3点/10点

- コストパフォーマンスは?・・・・・・・・・・・・・・・・2点/5点

- サポートはどうか?・・・・・・・・・・・・・・・・・・・2点/5点

- 販売者の信頼性は?・・・・・・・・・・・・・・・・・・・1点/5点

- 売り文句と現実のギャップは?・・・・・・・・・・・・・・1点/5点

合計:9点!!(やめておこう)

一般的なFX商材とは違ったコンセプトの商材「クロスライントレーディング」のご紹介です。

通常のFX商材は、これから上げていきそうなところ、下げていきそうなところ、つまり優位性のあるエントリー&エグジットポイントを見つけるテクニックやシグナルを教えてくれるのが一般的です。

しかし、このクロスライントレーディングは、ドル円と日経平均株価の乖離を狙ったサヤ取りの方法 を解説しています。

サヤ取りは低リスクで高勝率であることが多く、機関投資家も利用する手法の一つで、本商材のセールスレターでも年間成績で8割を超える勝率と書かれています。

本当に初心者でもクロスライントレーディングを使えばこの数字を出せるのでしょうか?

詳しくレビューしていきます。

そのため、この手法も通用しないと考えたほうが良いでしょう。

Contents

クロスライントレーディングの概要

| 使用時間足 | 日足・4時間足(スイング) | ||

|---|---|---|---|

| 推奨通貨ペア | ドル円、日経225 | ||

| 内容 | ドル円と日経平均のサヤトリ手法 | ||

| 販売元 | 株式会社サウザンドフェイス | ||

| 価格 | 22,500円 | ||

クロスライントレーディングの長所

- FX商材では珍しいアービトラージが学べる

- コンテンツがそれなりに充実している

- 日経平均とドル円の相関が続く限り勝てる

- シグナルなのでエントリーは分かりやすい

クロスライントレーディングの短所

- エグジットの判断は裁量が必要

- サヤが閉じなくなったら大きな損失が出る

- 勝率8割オーバーの意味がよくわからない

サヤ取りとは?

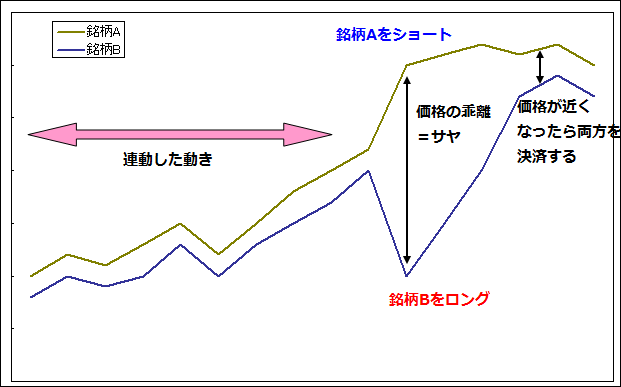

まず、本商材のコンセプトとなるサヤ取りについてご説明します。

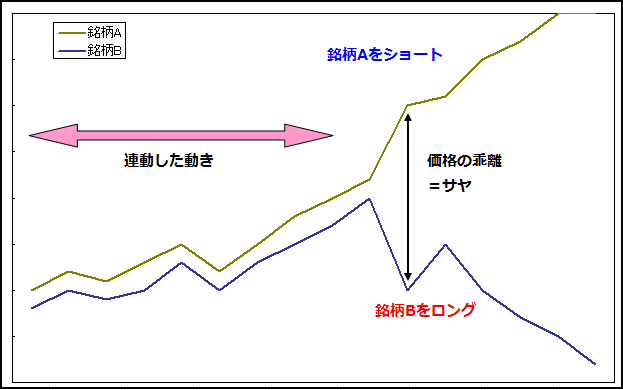

サヤ取りではまず、価格が連動しやすい(相関のある)2つの銘柄を選びます。

この2つの銘柄は似たような動きをするわけですが、必ずしも常に同じとは限りません。一時的に片方は大きく上昇し、もう片方は暴落することもあります。

このような、2つの動きに「乖離」が生じた時に、上げた方をショート、下げた方をロングし、両方の価格が再び連動し始めた時に両方を決済するやり方をサヤ取りといいます。

基本的には連動する2つの銘柄でロングポジションとショートポジションを持つことになりますので、「両建て」の性質を持つトレード手法で、片張りよりも低リスクで高勝率なのが特徴です。

クロスライントレードでは、2つの連動する銘柄をドル円と日経平均株価としており、両者の値動きの「乖離」をインジケーターで見つけて、シグナルとして出すツールになります。

ドル円と日経平均の動きに相関があり続ける限り、勝てそうな理屈ですね。

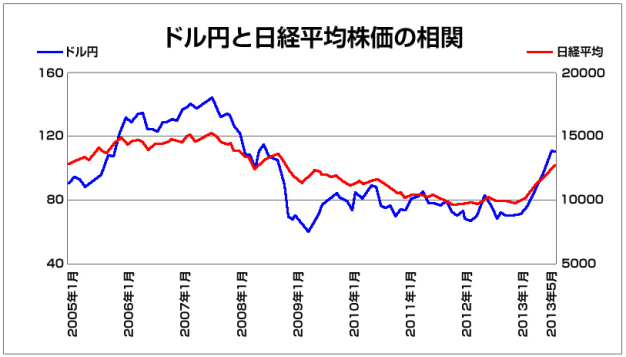

ドル円と日経平均株価との相関は?

ドル円と日経平均株価に相関がある理由について、販売ページで以下のように解説されています。

海外投資家の一部は、日本の株を買う時に、

為替差損を防ぐために、同時に円売りを行う傾向があります。

ですから、株価が上昇した場合、ヘッジ比率を一定に保つために

追加の円売りが行われ、株と為替が同時に変動するようになるのです。また、安倍政権のアベノミクスによって、日本の株高相場への期待が高まり、

円安と株高の同時進行が意識されやすくなっている可能性も考えられます。従って、安倍政権の続投が決まった今、

今後も長期間に渡ってドル円の為替レートと日経平均株価が、

高い相関関係であり続けると予想ができるのです。

確かにこの通りではありますが、この手法の大前提であるドル円と日経平均株価の相関が、必ずしも今後も続く保証はどこにもありません。

販売ページでは2005年から最近までのドル円と日経平均株価の相関グラフを掲載しています。

確かに連動した動きには見えますが、これは月足レベルの話であって、クロスライントレードで使用する5分足レベルででどれだけの相関があるかの証明にはなりません。

もっと細かい期間における相関を示さなければ、この手法の優位性を証明することにはならないのです。

コロナショックで逆相関に!!!

2020年のコロナショック以降、ドル円と日経平均の相関が崩れ、逆相関の動きになってしまいました。

サヤ取りは、二つの銘柄に相関があることが大前提なのですが、それが永遠に続くことはありません。

何らかのショック後、相場の流れが変わって急に動きが変わることもあるのです。

これこそがサヤ取の最大のリスクです。

サヤ取は勝ちやすいと言われていますが、その前提が崩れた時に多くの人が損失を出すことも知っておきましょう。

クロトレを使ってみる

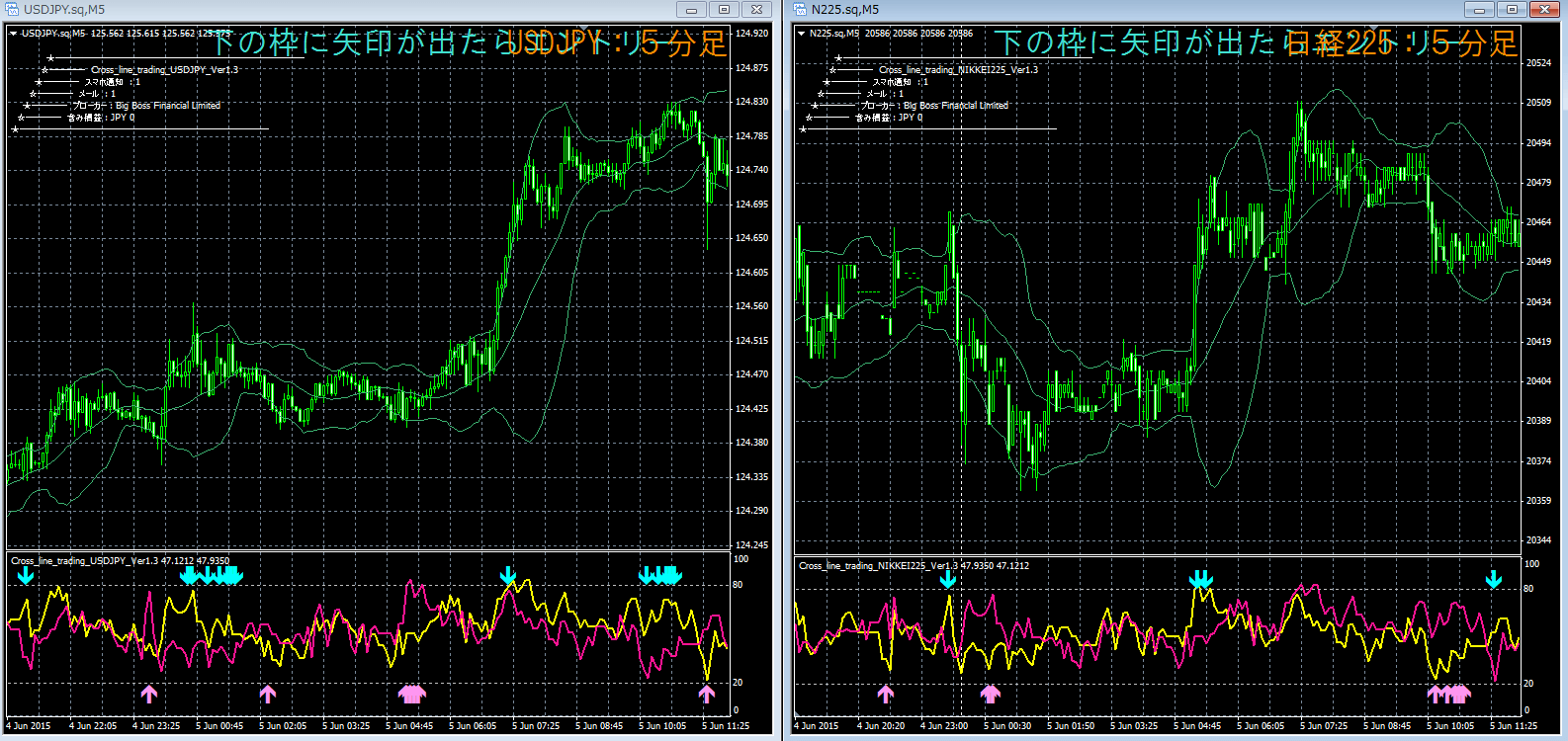

クロスライントレードのメインが、MT4のドル円と日経平均チャートに入れるインジケーターです。

説明用のPDFにMT4の導入方法から詳しく書かれているので迷うことは無いでしょう。

そして表示させるとこうなります。

(クリックして拡大します。ボリンジャーバンドは筆者の任意で入れています)

シグナルは、画面下のオシレーターのところで矢印として出ます。

詳しいロジックについては解説がありませんのでわかりませんが、ドル円と日経平均のオシレーターに大きな乖離が生じるとシグナルが出るようです。

ほとんどの場合で、ドル円と日経平均で同時にシグナルが出ますが、希に片方だけシグナルが出ることもあります。

また、シグナルをみると逆張りになることが多いですね。

これは2つの銘柄に大きな差が出る時にシグナルが出ることになっていますから、当然と言えば当然です。

エントリーは明確、だがエグジットは?

クロトレのエントリーは非常に単純明快で、ドル円と日経平均の両方でシグナルが出た時がエントリーになります。

これは販売ページにある通り初心者でも簡単にわかります。

無裁量でも可能なルールだと思います。

しかし問題がエグジットです。

マニュアルによると「エグジットはご自身の判断で」ということで、かなりの投げやり感を感じます。一応ばかりの目安は書かれていますが、それも非常に曖昧で、

利用者の裁量判断に委ねられることに変わりません。

販売ページでは、サイン通りにトレードするだけで勝率81.03%を達成できると書かれているのですが・・・。

どんなエグジットでその数字を達成したのか教えてもらいたいです。

リスク管理が重要なのはわかってるけど・・・

冒頭でも書きましたが、サヤ取りは低リスクで取引が出来る手法として人気があります。

しかしこれは無リスクで取引が出来るというわけではありません。

例えば2つの銘柄に乖離が生じてサヤ取りをしたとします。

この乖離が縮小すれば利益になりますが、このまま乖離が拡大したらどうしますか?

こうなった時に、マニュアルではナンピンを推奨していますが、ナンピンしても損失が拡大した時については何も書かれていません。

販売ページのリスク管理にこだわって開発したとありますが、ここで言うリスク管理とは一体何なのでしょうか?鞘取り=リスク管理がバッチリ!という考えは非常に危険です。LTCMのようにサヤが広がりすぎて破綻したケースも非常に多いですので。

実際に使った感想は?

クロトレのように、2つの銘柄を使う手法の場合はMT4を動かして検証することができませんので、デモトレードで実際に取引してみました。

私が使った感想として大きいのが

・含み損を保有する時間が長い

この2つです。

ドル円と日経平均の2つの乖離によってシグナルが出ますので、エグジットは乖離が無くなったと判断できるところでやろうとしましたが、これだけでは負けてしまいました。

結局これで勝つには、片張りでも勝てるような技術がないと厳しいかなと感じました。

初心者にはお勧めしません

クロトレはエグジットが完全に裁量判断で、詳しい方法も書かれていないことから初心者の方にはお勧めできません。

ある程度裁量が利く人なら使えるツールになるかもしれませんが、そんな人ならもっと勝てる手法を持っているはずですし、そもそもこのツールは不要です。

他のレビューサイトでは結構高い評価をしているところがあります。

しかし私にはその理由が見当たりませんでした。

サヤ取りと言って、知る人ぞ知る手法なんです」

・・・と投資のことを何も知らない人にカッコつけていうのは悪くないでしょう。

販売は終了しました。